WCIA Weekly Highlight บทความการลงทุนประจำสัปดาห์ ระหว่างวันที่ 20 – 24 มีนาคม 2566 อัปเดทเงินเฟ้อสหรัฐเดือน ก.พ. ผลการประชุมนโยบายการเงินของ ECB และอัปเดทสถานการณ์ของ Credit Suisse

EXECUTIVE SUMMARY

- ตลาดหุ้นทั่วโลกผันผวน จากความกังวลต่อภาวะภาคธนาคารสหรัฐและยุโรป หลังการล้มละลายของ Silicon Valley Bank (SVB) และความกังวลสถานะทางการเงินของ Credit Suisse ซึ่งเป็นธนาคารใหญ่อันดับ 2 ของสวิตเซอร์แลนด์ จะกระทบต่อระบบการเงินทั่วโลก

- Special Headlines: ECB มีมติขึ้นอัตราดอกเบี้ย 0.5% ในเดือน มี.ค. อัปเดทเงินเฟ้อสหรัฐฯ เดือน ก.พ. 66 อัปเดทตัวเลขเศรษฐกิจจีน แบงก์ชาติเวียดนามลดดอกเบี้ย 1% และอัปเดทสถานการณ์แบงก์เครดิต สวิส

- Technical: คาดว่าสัปดาห์นี้ตลาดหุ้นทั่วโลกยังมีแนวโน้มเคลื่อนไหวผันผวน เนื่องจากมีอีเว้นท์สำคัญ อย่าง การประชุมนโยบายการเงินของเฟด (Fed) และธนาคารกลางอังกฤษ (BoE) แนะนำให้นักลงทุนรอดูจังหวะเข้าลงทุน โดยเฉพาะตลาดสหรัฐฯ ยุโรป ทองคำและน้ำมัน ขณะที่ตลาดหุ้นจีนและเวียดนามเรายังมีมุมมองเชิงบวกในระยะกลางถึงยาวทยอยสะสมได้ หุ้นไทยมองว่ามี downside จำกัดทยอยสะสมได้

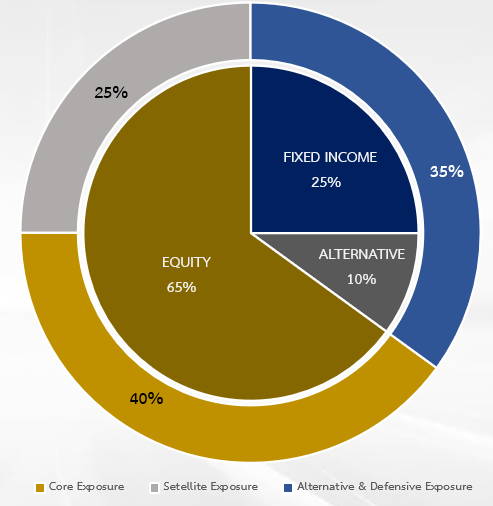

- กลยุทธ์การลงทุนสัปดาห์นี้: คงสัดส่วนการลงทุนในระดับที่แนะนำสำหรับเดือนมีนาคม Port Aggressive ลงทุนสินทรัพย์เสี่ยง (หุ้น, ทองคำ) 75%, Moderate 55% และ Conservative 15% แนะนำการถือเงินสดบางส่วนเพื่อรอจังหวะในการเข้าซื้อหุ้นเพิ่มขึ้น

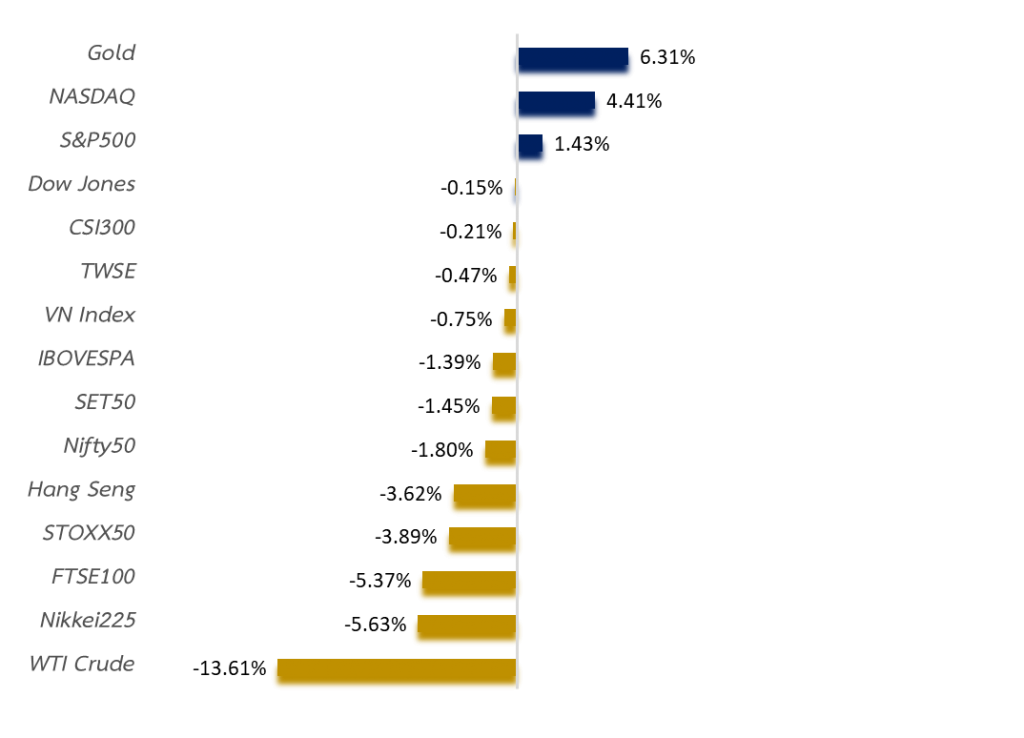

Weekly Total Asset Class Return

SPECIAL HEADLINE: ECB มีมติขึ้นอัตราดอกเบี้ย 0.5% ในเดือน มี.ค.

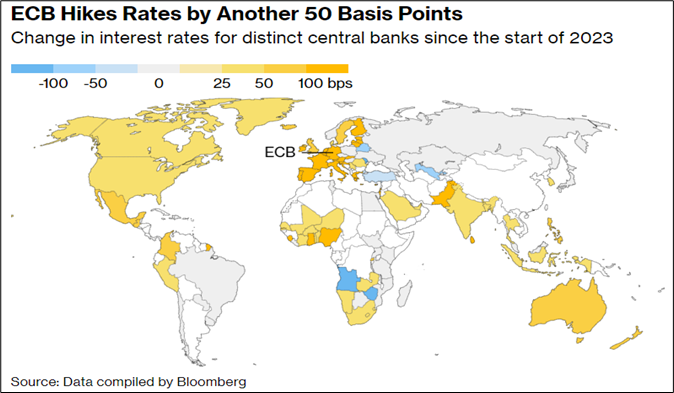

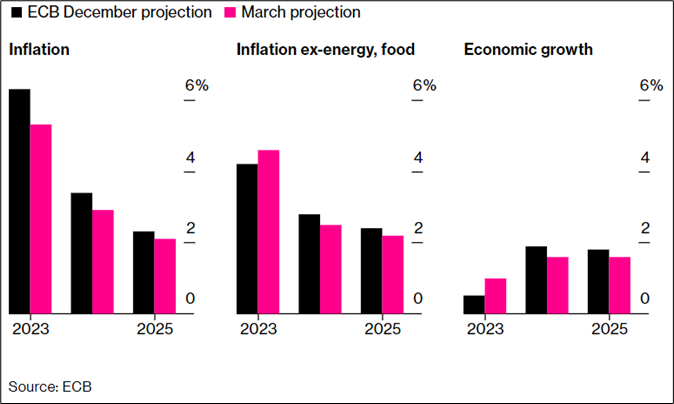

- ธนาคารกลางยุโรป (ECB) มีมติปรับขึ้นอัตราดอกเบี้ยนโยบาย ซึ่งคืออัตราดอกเบี้ยเงินฝากอีก 0.5% สู่ระดับ 3.0% ตามที่ตลาดคาดการณ์ ท่ามกลางความกังวลต่อวิกฤตการเงินและธนาคารทั้งในฝั่งสหรัฐและยุโรปเกี่ยวกับสภาพคล่องของธนาคารที่เป็นข่าว อย่างไรก็ตามการปรับขึ้นอัตราดอกเบี้ยครั้งนี้ ECB ยังยึดในตัวเลขเงินเฟ้อในยุโรปเป็นหลัก และจะเดินหน้าใช้นโยบายเชิงรุกเพื่อควบคุมเงินเฟ้อให้อยู่ในกรอบเป้าหมาย 2% ต่อไป

- ทั้งนี้ ECB ได้คาดการณ์ภาวะเศรษฐกิจในไตรมาสข้างหน้าว่าอัตราเงินเฟ้อชะลอตัวลดลงอย่างต่อเนื่อง โดยเฉพาะราคาอาหารและพลังงานที่ปรับตัวลง ขณะเดียวมองว่าราคาพื้นฐานด้านอื่นๆ อย่าง ค่าใช้จ่ายในฝั่งบริการทั่วไปมีแนวโน้มปรับตัวเพิ่มขึ้น ด้านตลาดมองว่า ECB จะสามารถดำเนินนโยบายเชิงรุกได้จำกัดมากขึ้น โดยให้อัตราดอกเบี้ยนโยบายสูงสุดในการขึ้นดอกเบี้ยรอบนี้ที่ระดับ 3.15% จากคาดการณ์ก่อนหน้าที่ระดับ 4.2% จากแรงกดดันของสถานการณ์ในภาคการเงินขณะนี้ รวมถึงปัญหาสงครามยูเครน-รัสเซียที่ยังไม่น่าวางใจ

อัปเดทเงินเฟ้อสหรัฐฯ เดือน ก.พ. 66

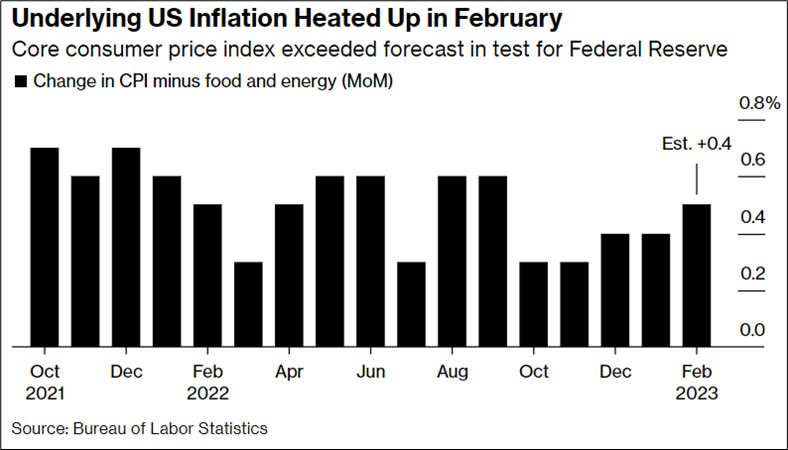

- สำนักงานสถิติแรงงานสหรัฐฯ เผยดัชนีราคาผู้บริโภค (CPI) ซึ่งเป็นมาตรวัดเงินเฟ้อในเดือน ก.พ. ปรับเพิ่มขึ้น 6%YoY สอดคล้องกับที่ตลาดคาดการณ์ ชะลอตัวลงจากระดับ 6.2%YoY ในเดือน ม.ค. และปรับตัวเพิ่มขึ้น 0.4%MoM โดย 70% ของการเพิ่มขึ้นนี้มาจากค่าเช่าที่อยู่อาศัย นอกเหนือจากนั้นค่าการบริการพักผ่อน ราคาของตกแต่งบ้านและค่าตั๋วเครื่องบินยังหนุนเงินเฟ้อให้ปรับตัวเพิ่มขึ้นจากเดือนที่ผ่านมา ขณะที่ดัชนี CPI พื้นฐาน ซึ่งไม่นับรวมหมวดอาหารและพลังงานปรับตัวเพิ่มขึ้น 0.5MoM และ 5.5%YoY

- ทั้งนี้นักลงทุนส่วนใหญ่ยังคงให้น้ำหนักที่เฟดจะยังไม่ยุติการขึ้นอัตราดอกเบี้ย แม้จะเห็นเงินเฟ้อทั่วไปชะลอตัวลงแต่ยังคงอยู่ในระดับสูงกว่ากรอบเป้าหมายของเฟดที่ 2% รวมถึงเงินเฟ้อพื้นฐานยังส่งสัญญาณชะลอตัวลงยาก โดยตลาดคาดการณ์ว่าเฟดจะปรับขึ้นอัตราดอกเบี้ย 0.25% สู่ระดับ 4.75-5.0% ในการประชุมนโยบายการเงินสัปดาห์นี้ ถึงแม้ว่ามีนักลงทุนบางส่วนมองว่ามีความเป็นไปได้ที่เฟดจะคงอัตราดอกเบี้ยในครั้งนี้ ท่ามกลางความกังวลต่อเสถียรภาพระบบการเงินการธนาคารทั่วโลก จากปัญหาสภาพคล่องที่ได้รัยผลกระทบจากนโยบายเชิงรุกตั้งแต่ปีที่ผ่านมา

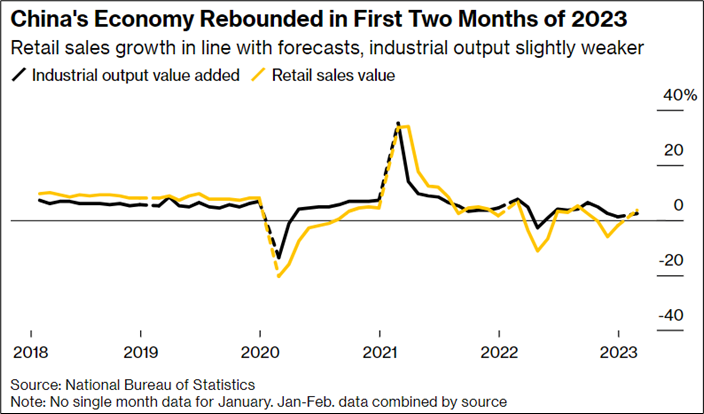

อัปเดทตัวเลขเศรษฐกิจจีน

- สำนักงานสถิติแห่งชาติของจีนรายงานยอดค้าปลีกช่วง 2 เดือนแรกของปี 2566 (ม.ค.-ก.พ.) ปรับตัวเพิ่มขึ้น 3.5% เมื่อเทียบช่วงเดียวกันปีก่อน โดยได้แรงหนุนจากการใช้จ่ายด้านค่ารักษาพยาบาล พลังงานและอาหาร ขณะที่ยอดขายรถยนต์หดตัวลง ซึ่งยังถือเป็นสัญญาณการฟื้นตัวที่ดี เนื่องจากภาครัฐมุ่งเป้าให้การบริโภคเอกชนเป็นตัวขับเคลื่อนหลักที่จะหนุนเศรษฐกิจให้ขยายตัวในปีนี้ ด้านยอดการผลิตภาคอุตสาหกรรมขยายตัว 2.4%YoY และมูลค่าการลงทุนในสินทรัพย์ถาวรขยายตัวอย่างแข็งแกร่ง ขณะเดียวกันภาครัฐก็มีการขยายการลงทุนในโครงสร้างพื้นฐาน เพื่อเร่งเศรษฐกิจในประเทศให้ฟื้นตัว

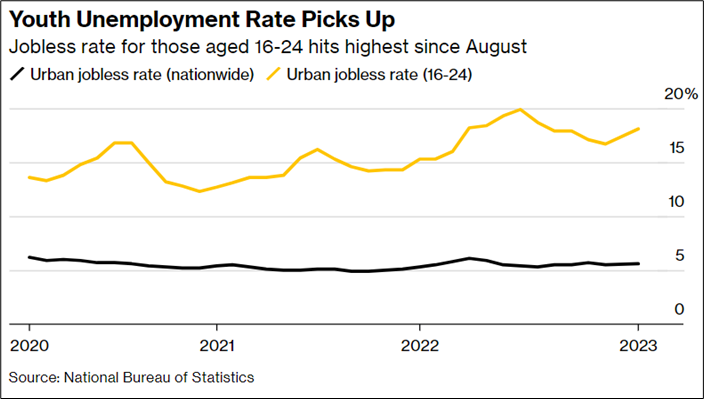

- อย่างไรก็ตามตัวเลขอัตราการว่างงานในเขตเมืองเพิ่มขึ้นที่ระดับ 5.6% จาก 5.5% จากเดือน ธ.ค. 65 ขณะเดียวกันอัตราการว่างงานของคนหนุ่มสาวปรับตัวเพิ่มขึ้นทำระดับูงสุดในรอบ 6 เดือนที่ระดับ 18.1% ซึ่งอาจทำให้การฟื้นตัวของเศรษฐกิจจีนโดยภาพรวมยังมีแรงฉุดและมีข้อจำกัด ขณะที่รัฐบาลตั้งเป้าการจ้างงานเพิ่มขึ้นจากปีที่ผ่านมาอีก 1 ล้านตำแหน่งที่ระดับ 12 ล้านตำแหน่ง

- ทั้งนี้ตลาดยังมองว่าทางการจีนควรมีมาตรการกระตุ้นเศรษฐกิจเพิ่มขึ้นและมีสเกลที่ใหญ่ขึ้น เพื่อเสริมแรงหนุนการฟื้นตัวของเศรษฐกิจ เนื่องจากยังปัจจัยกดดันหลายปัจัย อาทิ อุปสงค์ของโลกและตลาดอสังหาฯ ในประเทศที่ชะลอตัว รวมถึงปัญหาความตึงเครียดทางภูมิรัฐศาสตร์

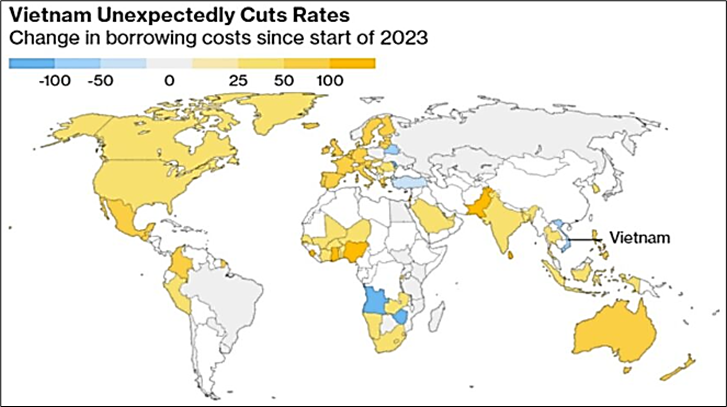

แบงก์ชาติเวียดนามลดดอกเบี้ย 1%

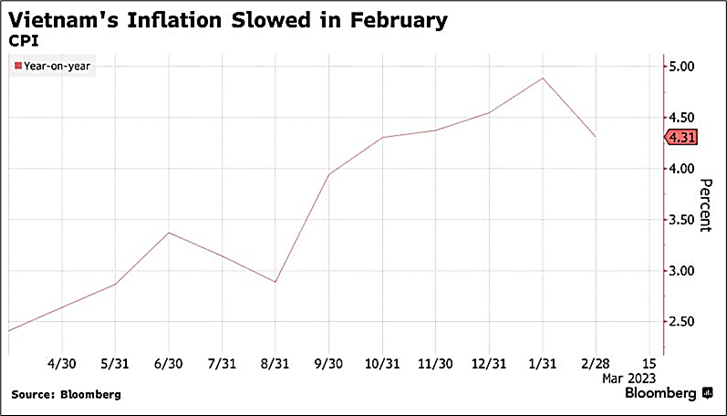

- ธนาคารกลางเวียดนามประกาศลดอัตราดอกเบี้ย 1% ลงมาอยู่ที่ระดับ 3.5% เหนือการคาดการณ์ของตลาด ถือเป็นการกลับลำนโยบายการเงินจากมาตรการเชิงรุกมาเป็นผ่อนคลาย หลังจากที่ดัชนี CPI เวียดนามในเดือน ก.พ. ปรับเพิ่มขึ้นอย่างชะลอตัวที่ 4.31% เป็นการชะลอตัวลงครั้งแรกในรอบ 6 เดือน

- โดยก่อนหน้านี้รัฐบาลเวียดนามได้ระบุว่า ให้แบงก์ชาติเข้ามาดูแลในการลดอัตราดอกเบี้ยเพื่อสนับสนุนเศรษฐกิจในประเทศและสภาพคล่องในภาคอสังหาริมทรัพย์ที่ตึงตัวท่ามกลางเศรษฐกิจโลกที่ชะลอตัวและมีความไม่แน่นอน โดยการลดอัตราดอกเบี้ยจะส่งผลให้ต้นทุนการกู้ยืมเงินของธนาคารพาณิชย์ในการขอกู้แบงก์ชาติถูกลง เพื่อที่จะปล่อยกู้ให้กับภาคเอกชนในอัตราดอกเบี้ยที่ถูกลง

- ทั้งนี้ World Bank คาดการณ์การเติบโตเศรษฐกิจของเวียดนามในปีนี้ที่ 6.3% จากที่ขยายตัว 8.02% ในปีที่ผ่านมา ขณะเดียวกันรัฐบาลเวียดนามให้สำคัญต่อการขยายตัวของ GDP มากกว่าการควบคุมเงินเฟ้อในประเทศ

อัปเดทสถานการณ์แบงก์เครดิต สวิส

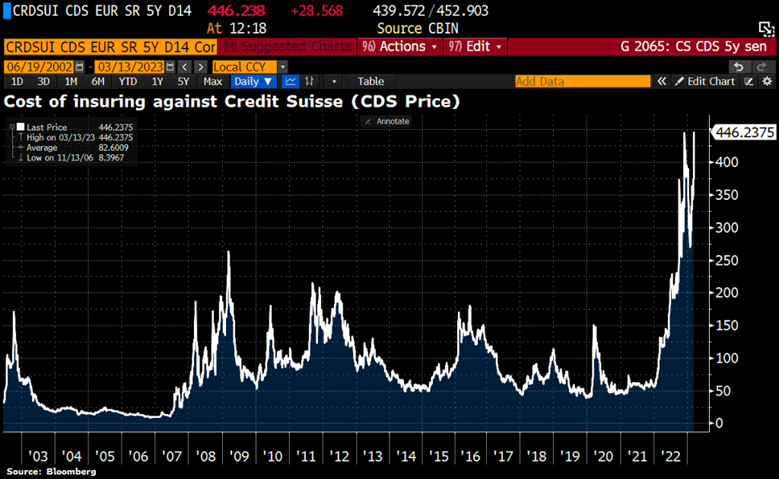

- ในช่วงสัปดาห์ที่ผ่านมาถือเป็นสัปดาห์แห่งความโกลาหลสำหรับภาคการเงินการธนาคารโลก โดยวันที่ 15 มี.ค. ที่ผ่านมา ราคาหุ้นของธนาคารเครดิต สวิส ซึ่งเป็นธนาคารขนาดใหญ่อันดับ 2 ของสวิสเซอร์แลนด์ปรับตัวลดลงแรงกว่า 31% ขณะเดียวกันอัตราเบี้ยประกันพันธบัตรของธนาคาร หรือ Credit Default Swap (CDS) ต่อการผิดนัดชำระหนี้ระยะ 5 ปี เพิ่มขึ้นเกือบแตะระดับ 5% หลังจากที่ประธานซาอุดี เนชั่นแนล แบงก์ปฎิเสธการเพิ่มทุน ซึ่งก่อนหน้านี้ธนาคารเครดิต สวิสมีผลการดำเนินงานขาดทุนสุทธิ 7.3 พันล้านฟรังก์สวิสในปีที่ผ่านมา และมีประเด็นทางกฎหมายและเรื่องอื้อฉาวมาตลอด

- อย่างไรก็ตามทางธนาคารจะได้รับความช่วยเหลือจากทางธนาคารกลางสวิสด้านสภาพคล่องในวงเงิน 54 พันล้านดอลลาร์สหรัฐฯ และทางเครดิต สวิสประกาศจะซื้อพันธบัตรของธนาคารคืนจากผู้ซื้อเพื่อเรียกความมั่นใจในวงเงิน 3 พันล้านดอลลาร์สหรัฐฯ ขณะที่ Ulrich Koerner ซีอีโอของเครดิต สวิส ออกมาเผยว่า ฐานะทางการเงินของธนาคารยังอยู่ในเกณฑ์ดี และอัตราส่วนการครอบคลุมสภาพคล่องของบริษัท บ่งชี้ว่าธนาคารสามารถจัดการกับเงินไหลออกที่มีมูลค่ามากกว่าหนึ่งเดือนในช่วงเวลาในช่วงสถานการณ์ฉุกเฉินได้

https://www.ft.com/content/c3be8f2b-a5d8-4d5f-92aa-68a2c76ba019

WCIA Weekly Recap

ตลาดหุ้นสหรัฐฯ ผันผวนจากวิกฤตภาคธนาคารขนาดกลาง-เล็ก ขณะที่เงินเฟ้อเริ่มตึงตัว

- สหรัฐเผยยอดค้าปลีกลดลง 0.4%YoY ในเดือน ก.พ. แย่กว่าที่ตลาดคาดว่าลดลง 0.3%YoY หลังจากที่เพิ่มขึ้น 3.2%YoY ในเดือน ม.ค. ส่วนยอดค้าปลีกพื้นฐาน ซึ่งไม่รวมยอดขายรถยนต์ น้ำมัน วัสดุก่อสร้าง และอาหารเพิ่มขึ้น 0.5%YoY ในเดือน ก.พ. หลังจากที่ปรับตัวเพิ่มขึ้น 2.3%YoY ในเดือน ม.ค.

- สหรัฐเผยดัชนี PPI เดือน ก.พ. เพิ่มขึ้น 4.6%YoY ชะลอตัวจากเดือน ม.ค. และปรับตัวลง 0.1%MoM สวนทางกับที่ตลาดคาดว่าจะเพิ่มขึ้น 0.3%MoM จากที่เพิ่มขึ้น 0.3%MoM ในเดือน ม.ค. ส่วนดัชนี PPI พื้นฐาน ซึ่งไม่นับรวมหมวดอาหารและพลังงาน เพิ่มขึ้น 4.4%YoY ในเดือน ก.พ. ทั้งนี้ดัชนี PPI เป็นมาตรวัดเงินเฟ้อจากการใช้จ่ายในฝั่งผู้ผลิต

- สหรัฐเผยตัวเลขผู้ขอสวัสดิการว่างงานต่ำกว่าคาด โดยตัวเลขผู้ยื่นขอสวัสดิการว่างงานครั้งแรกลดลง 20,000 ราย สู่ระดับ 192,000 รายในสัปดาห์ที่แล้ว ต่ำกว่าที่ตลาดคาดการณ์ที่ระดับ 205,000 ราย ขณะเดียวกันกระทรวงแรงงานสหรัฐรายงานว่า จำนวนชาวอเมริกันที่ยังคงขอรับสวัสดิการว่างงานคงค้างลดลง 29,000 ราย สู่ระดับ 1.684 ล้านราย

- Conference Board เผยดัชนีชี้นำเศรษฐกิจในเดือน ก.พ. ปรับตัวลง 0.3% ผลมาจากการปรับตัวเพิ่มขึ้นของอัตราดอกเบี้ยและการใช้จ่ายของผู้บริโภคลดลง อาจทำให้เศรษฐกิจสหรัฐถดถอยในระยะสั้นนี้ ทั้งนี้ดัชนี Leading Economic Index (LEI) เป็นตัวบ่งชี้ภาวะเศรษฐกิจ ที่คำนวณจากตัวเลขเศรษฐกิจ เช่น ราคาหุ้น คำสั่งซื้อใหม่ของภาคการผลิต และความเชื่อมั่นผู้บริโภค เป็นต้น

ตลาดยุโรปปรับตัวลดลง จากความกังวลธนาคาร Credit Suisse

- สำนักงานสถิติแห่งชาติอังกฤษเผยว่า GDP ของอังกฤษเดือน ม.ค. ขยายตัว 0.3% สูงกว่าตลาดคาดว่าจะขยาย 0.1% หลังจากที่หดตัว 0.5% ในเดือน ธ.ค. 65 ซึ่งก่อนนี้นักเศรษฐศาสตร์ส่วนหนึ่งคาดการณ์ว่าอังกฤษเสี่ยงเผชิญภาวะเศรษฐกิจถดถอยอย่างหลีกเลี่ยงไม่ได้

- อังกฤษเผยอัตราว่างงานเพิ่ม 3.7% ขณะการขึ้นค่าจ้างชะลอตัวลง โดยการว่างงานที่เพิ่มขึ้นนี้เป็นข้อมูลในช่วงเดือน พ.ย. 65 – ม.ค. 66 รายงานจากสำนักงานสถิติแห่งชาติอังกฤษ ซึ่งดีกว่าที่ตลาดคาดการณ์ว่าจะเพิ่มขึ้นสู่ระดับ 3.8% ขณะที่ธนาคารกลางอังกฤษ (BoE) จับตาตัวเลขอัตราการเพิ่มขึ้นของค่าจ้างขั้นพื้นฐานอย่างใกล้ชิด ซึ่งเป็นข้อมูลสำคัญต่อการตัดสินใจใช้นโยบาย

- คณะมนตรีแห่งสหภาพยุโรป (The Council of the European Union) ระบุในแถลงการณ์ว่า ประธานคณะมนตรี EU และคณะผู้เจรจาของ EU ได้บรรลุข้อตกลงขั้นต้นเพื่อลดการใช้พลังงานขั้นสุดท้าย (final energy consumption) ใน EU ลง 11.7% ในปี 2573 โดยจะมีผลผูกพันกับประเทศสมาชิก EU ทั้งนี้คณะกรรมการผู้แทนถาวรในคณะมนตรี EU และคณะกรรมการรัฐสภา EU ที่รับผิดชอบนโยบายด้านพลังงานจะต้องอนุมัติข้อตกลงขั้นต้นนี้ หลังจากนั้นรัฐสภาและคณะมนตรี EU จึงจะสามารถนำข้อตกลงดังกล่าวไปบังคับใช้อย่างเป็นทางการได้

ตลาดหุ้นเอเชียได้รับผลกระทบจากวิกฤติภาคการเงินสหรัฐและยุโรป ส่งผลให้หุ้นกลุ่มธนาคารเอเชียร่วงแรง

- แบงก์ชาติจีนประกาศหั่น RRR เพิ่มสภาพคล่องระบบธนาคาร โดยปรับลด RRR ในอัตรา 0.25% สำหรับสถาบันการเงินทุกแห่ง ซึ่งจะมีผลบังคับใช้ตั้งแต่วันที่ 27 มี.ค. นับเป็นการปรับลดครั้งแรกของปีนี้เพื่อเพิ่มสภาพคล่องในระบบธนาคารและลดต้นทุนในการระดมทุนของภาคธุรกิจ รวมทั้งกระตุ้นการฟื้นตัวทางเศรษฐกิจ

- แบงก์ชาติอินโดนีเซียคงอัตราดอกเบี้ยนโยบาย ตามที่ตลาดคาดการณ์ โดยประกาศตรึงอัตราดอกเบี้ยซื้อคืนพันธบัตรโดยมีสัญญาขายคืน (reverse repurchase rate) ระยะเวลา 7 วันไว้ที่ 5.75% พร้อมย้ำว่า การปรับขึ้นดอกเบี้ยครั้งที่ผ่านๆ มานั้นเพียงพอที่จะกดเงินเฟ้อกลับสู่เป้าหมายในช่วงต่อไปของปีนี้

- แบงก์ชาติมองวิกฤต SVB กระทบเสถียรภาพระบบการเงินไทยจำกัด เนื่องจากไม่มีธนาคารพาณิชย์ไทยที่มีธุรกรรมโดยตรงกับ SVB และปริมาณธุรกรรมโดยรวมของธนาคารพาณิชย์ไทยใน Fintech และ Startup ทั่วโลกมีน้อยกว่า 1% ของเงินกองทุนของกลุ่มธนาคารพาณิชย์ ที่สำคัญพบว่าธนาคารพาณิชย์ไทยถือครองสินทรัพย์ดิจิทัลในระดับต่ำที่ประมาณ 200 ล้านบาท

ราคาสินค้าโภคภัณฑ์ปรับตัวลดลง หวั่น demand ได้รับผลกระทบจากปัญหาในภาคการเงินและธนาคาร

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวลดลงปิดตลาดที่ 66.29 ดอลลาร์ต่อบาร์เรล ทำระดับต่ำสุดในรอบ 1 ปี จากความกังวลต่อวิกฤตสถาบันการเงินในสหรัฐฯ และยุโรป อย่าง Credit Suisse ซึ่งเป็นธนาคารใหญ่อันดับ 2 ของสวิตเซอร์แลนด์ อาจจะลุกลามต่อเศรษฐกิจโลกและความต้องการใช้น้ำมันลดลง

- ราคาทองคำปรับตัวเพิ่มขึ้นปิดที่ $1,985.91 ดอลลาร์สหรัฐฯ ทำระดับสูงสุดในรอบ 11 เดือน และปรับตัวขึ้นรายสัปดาห์มากที่สุดในรอบเกือบ 3 ปี เนื่องจากความกังวลวิกฤตธนาคาร ส่งผลให้นักลงทุนเข้าซื้อสัญญาทองคำในฐานะสินทรัพย์ปลอดภัย

- ค่าเงินบาทแข็งค่าปิดตลาดที่ 34.11 บาทต่อดอลลาร์สหรัฐฯ เนื่องจากดอลลาร์อ่อนค่า จากตลาดคลายกังวลที่ธนาคารกลางของสวิตเซอร์แลนด์ได้อัดฉีดเงิน 2 ล้านล้านบาทช่วยเหลือ Credit Suisse และการคาดการณ์ว่าเฟดจะปรับขึ้นอัตราดอกเบี้ย 0.25% ในการประชุมสัปดาห์นี้ และมีโอกาสที่เฟดจะลดดอกเบี้ยในเดือน มิ.ย.

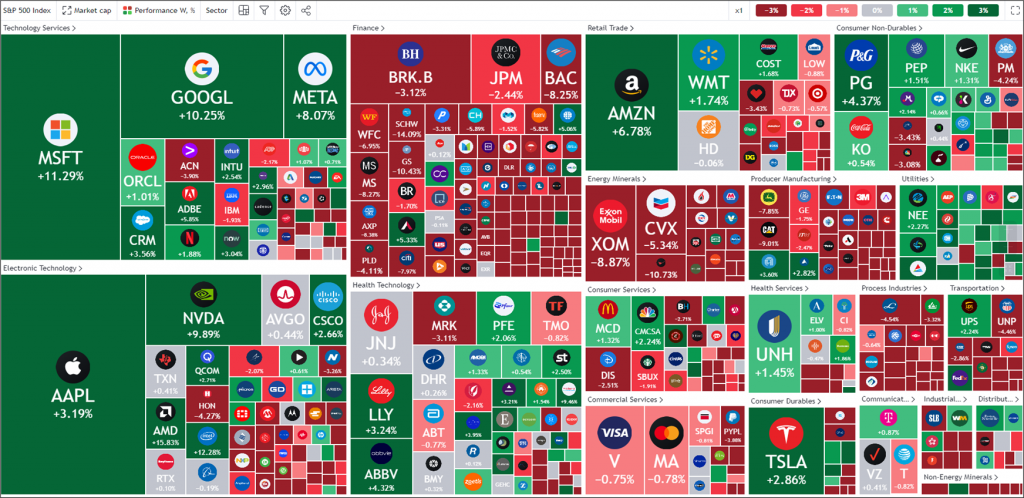

ความเคลื่อนไหวหุ้นสหรัฐในช่วง 1 สัปดาห์ที่ผ่านมา

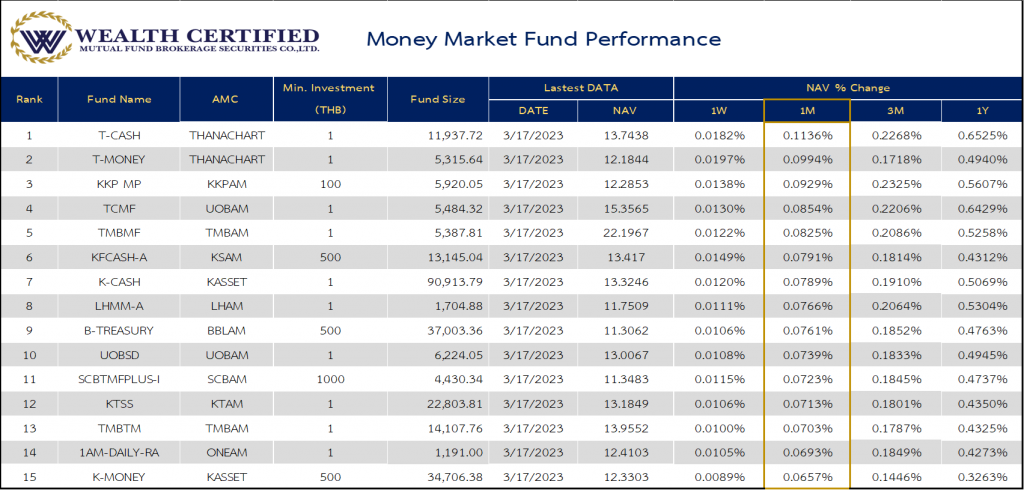

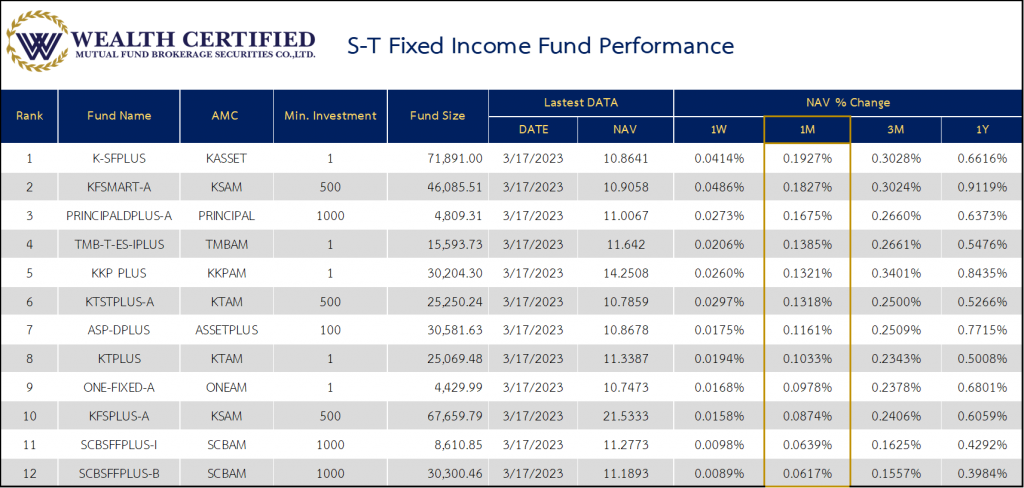

จัดอันดับกองทุนพักเงิน

กลยุทธ์การลงทุนในช่วงสัปดาห์ที่ผ่านมา

แนะนำการคงสัดส่วนตามพอร์ตที่แนะนำ

กองทุนที่ให้ positive YTD return

Global EQ (tech) +13.33%

Global EQ (core) +8.84%

Vietnam EQ +2.46%

Asia EQ +1.86%

MMF +0.17%

ST-fixed income +0.20%

Gold Hedged +0.17%

กองทุนที่ให้ negative YTD return

Foreign fixed income -0.55%

China EQ -1.66%

Healthcare Sector EQ -2.00%

Thai EQ -6.36%

โดยรายละเอียดแผนการลงทุนและกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับการจัดพอร์ตการลงทุนในแต่ละบุคคล

โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านหลักทรัพย์ ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : ผู้วางแผนการลงทุน

อ่านบทความย้อนหลังได้ที่

Disclaimer: ข้อมูลและเนื้อหาในเอกสารฉบับนี้ ถูกรวบรวมขึ้นจากแหล่งที่มาที่พิจารณาแล้วว่ามีความน่าเชื่อถือ อย่างไรก็ตามทางบริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เวลธ์ เซอร์ติฟายด์ จำกัด ไม่อาจรับประกันความถูกต้อง ครบถ้วน และเป็นปัจจุบัน ของเอกสารฉบับนี้รวมถึงความเสียหายที่อาจเกิดขึ้นจากการนำข้อมูลเหล่านี้ไปใช้ได้ข้อมูลและความคิดเห็นในเอกสารฉบับนี้อาจมีการเปลี่ยนแปลงหรือแก้ไขโดยไม่ต้องแจ้งให้ทราบล่วงหน้า

ผู้ลงทุนต้องเข้าใจว่า ผลตอบแทนในอดีตไม่สามารถนำเอามาใช้รับประกันผลตอบแทนในปัจจุบันและอนาคตได้ ผู้ลงทุนมีโอกาสรับผลขาดทุนจากการลงทุนได้ จึงต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน และผลการดำเนินงานที่นำเสนอนั้น อาจไม่ได้รวมค่าใช้จ่ายต่างๆ อาทิเช่น ค่าธรรมเนียมและค่าใช้จ่ายอื่นๆที่จะต้องมีการเรียกเก็บจากผู้ลงทุน เป็นต้น

เอกสารฉบับนี้ไม่ใช่เอกสารเผยแพร่ให้บุคคลทั่วไปและไม่สามารถนำไปแก้ไข ทำซ้ำ ดัดแปลงบางส่วนหรือทั้งหมดโดยปราศจากความเห็นชอบและอนุญาตจากบริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน เวลธ์ เซอร์ติฟายด์ จำกัด