บทความการลงทุนประจำสัปดาห์ ระหว่างวันที่ 6-10 กุมภาพันธ์ 2566 ติดตามสถานการณ์การขึ้นดอกเบี้ยของธนาคารกลางทั่วโลก การคาดการณ์เศรษฐกิจล่าสุดจาก IMF และติดตามงบของบริษัทเทคโนโลยีขนาดใหญ่ของสหรัฐ

Executive Summary

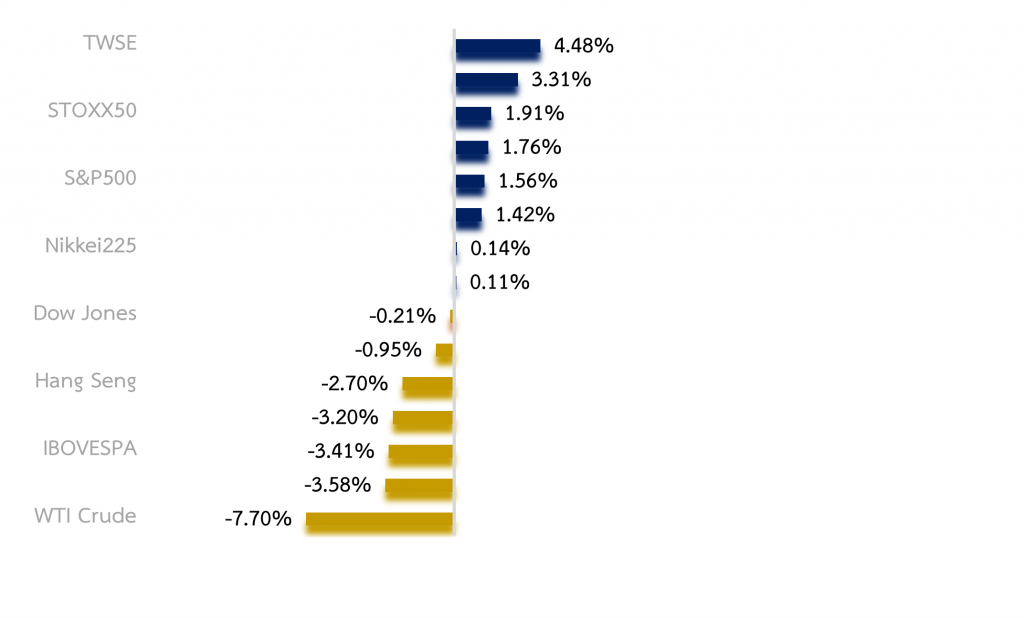

- ตลาดหุ้นสหรัฐฯ ปรับตัวเพิ่มขึ้น จากตัวเลขเงินเฟ้อที่ชะลอตัวลงต่อเนื่อง อย่างไรก็ตามตลาดกังวลต่อการจ้างงานสหรัฐฯ ที่แข็งแกร่งจะหนุนให้เฟดเดินหน้านโยบายเชิงรุก ด้านตลาดหุ้นเอเชียปรับฐานจากที่ปรับตัวเพิ่มขึ้นแรงในช่วงที่ผ่านมา รอปัจจัยหนุนใหม่

- Special Headlines: เฟดขึ้นดอกเบี้ย 0.25% ตามตลาดคาด ECB และ BoE ขึ้นดอกเบี้ยอีก 0.5% IMF ปรับคาดการณ์เศรษฐกิจโลกล่าสุด และอัปเดทงบไตรมาส 4/22 บริษัทจดทะเบียนในกองทุนที่แนะนำ

- Technical: คาดว่าสัปดาห์นี้ตลาดหุ้นมีโอกาสย่อตัวรอปัจจัยใหม่มาหนุน และตลาดอยู่ในช่วงการรายงานผลประกอบการบริษัทจดทะเบียนไตรมาส 4/2022 ขณะที่ตลาดหุ้นจีนและเวียดนามเรายังมีมุมมองเชิงบวกในระยะกลางถึงยาว หุ้นไทยมีแนวต้านที่ 1,700 จุด และแนวรับ 1,640 จุด ทองคำและน้ำมันยังผันผวนในช่วงนี้ รอโอกาสเข้าสะสม

- กลยุทธ์การลงทุนสัปดาห์นี้: Rebalance Portfolio โดยขายกองทุนที่ Nav ปรับขึ้นมาตั้งแต่ต้นปี ให้คงสัดส่วนอยู่ในกรอบที่แนะนำ โดยเก็บเงินสดส่วนหนึ่งเข้าซื้อเมื่อดัชนีปรับลดลงในระยะถัดไป เช่น กองทุนหุ้นทั่วโลก กองทุนเทคโนโลยี กองทุนหุ้นจีน และทองคำ เป็นต้น

Weekly Asset Total Return

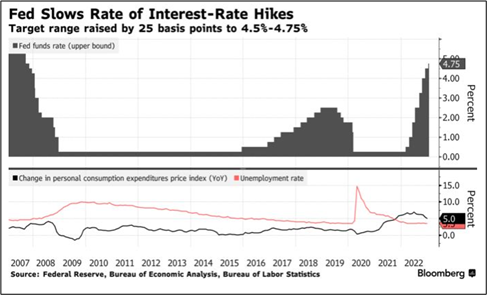

SPECIAL HEADLINE: เฟดขึ้นดอกเบี้ย 0.25% ตามตลาดคาด

- คณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ (FOMC) มีมติปรับขึ้นอัตราดอกเบี้ยนโยบาย 0.25% สู่ระดับ 4.50-4.75% ในการประชุมนโยบายการเงินเดือน ก.พ. ซึ่งเป็นอัตราที่ชะลอตัวลงจากการปรับขึ้นดอกเบี้ย 0.5% ในเดือน ธ.ค. 2022

- ตลาดประเมินจากที่เฟดส่งสัญญาณว่า เฟดจะปรับขึ้นอัตราดอกเบี้ย 0.25% อีก 2 ครั้งในการประชุมรอบเดือน ธ.ค. และ พ.ค. ส่งผลให้ terminal rate จะอยู่ที่ 5.00-5.25% และยังไม่มีความคิดที่จะปรับลดอัตราดอกเบี้ยภายในปีนี้

- ด้านตลาดหุ้นสหรัฐฯ ตอบรับเชิงบวกจากการประชุมนโยบายของเฟดครั้งนี้ จากถ้อยแถลงของนายเจอโรม พาวเวลว่า เริ่มเห็นภาวะ disinflationary แล้วในขณะนี้ ซึ่งมั่นใจว่าเงินเฟ้อได้ผ่านจุดสูงสุดไปแล้ว ต่างจากการประชุมครั้งก่อนที่ยังมีความกังวลต่อเงินเฟ้อ ขณะเดียวกันคาดว่าอัตราการว่างงานเดือน ม.ค. 66 จะเพิ่มขึ้นระดับ 3.6% จากระดับ 3.5% ในช่วงปลายปีที่ผ่านมา

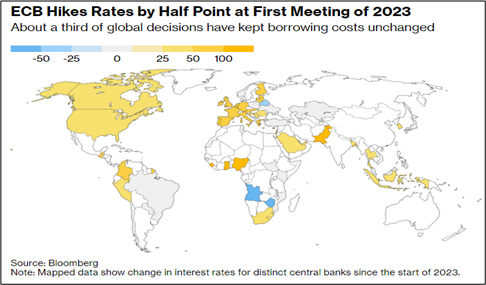

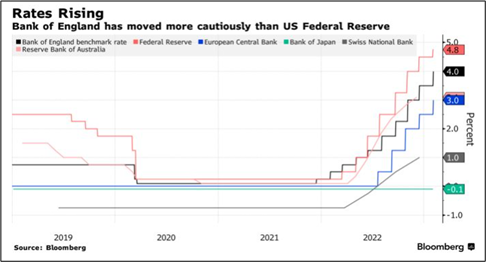

ECB และ BoE ขึ้นดอกเบี้ยอีก 0.5%

- ธนาคารกลางยุโรป (ECB) ปรับขึ้นอัตราดอกเบี้ย 0.5% สู่ระดับ 2.5% ในการประชุมนโยบายการเงินเดือน ก.พ. แตะระดับสูงสุดนับตั้งแต่ปี 2008 พร้อมส่งสัญญาณจะปรับขึ้นอัตราดอกเบี้ยอีก 0.5% ในการประชุมเดือน มี.ค. ขณะที่เงินเฟ้อในฝั่งยุโรปเริ่มดูดีขึ้นอย่างชัดเจน จากราคาพลังงานที่ปรับตัวลง อย่างไรก็ตาม ECB จะยังคงเดินหน้าใช้นโยบายการเงินเข้มงวดต่อไป เพื่อกดเงินเฟ้อลงมาอยู่ในกรอบเป้าหมายที่ 2% เนื่องจากอัตราเงินเฟ้อยุโรปปัจจุบันยังคงอยู่ในระดับสูงที่ 8%

- ธนาคารกลางอังกฤษ (BoE) มีมติขึ้นอัตราดอกเบี้ย 0.5% สู่ระดับ 4.0% ซึ่งเป็นการขึ้นอัตราดอกเบี้ยครั้งที่ 10 ติดต่อกัน และทำระดับสูงสุดนับตั้งแต่ปี 2008 อีกทั้ง BoE คาดการณ์ว่าเงินเฟ้ออังกฤษมีแนวโน้มปรับตัวลงที่ระดับ 4% ในปีนี้ จากระดับ 10% ในช่วงปลายปีที่แล้ว ด้านตลาดคาดว่า BoE จะยุติวงจรการขึ้นดอกเบี้ยในเร็วๆ นี้ สะท้อนได้จากการอัตราผลตอบแทนพันธบัตรอังกฤษอายุ 10 ปี ปรับตัวลง 0.23% อยู่ที่ 3.08% หลังการประชุมเสร็จสิ้น พร้อมทั้ง คาดการณ์ว่าอัตราดอกเบี้ยนโยบายของอังกฤษจะอยู่ที่ 4.35% และจะปรับลดอัตราดอกเบี้ย 0.25% ในปลายปีนี้

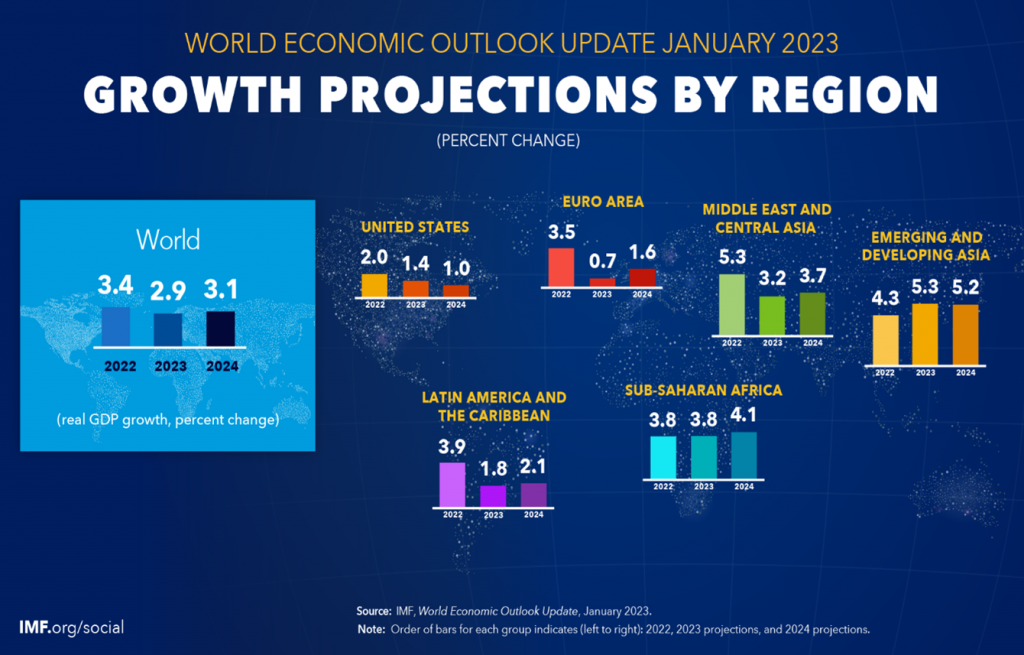

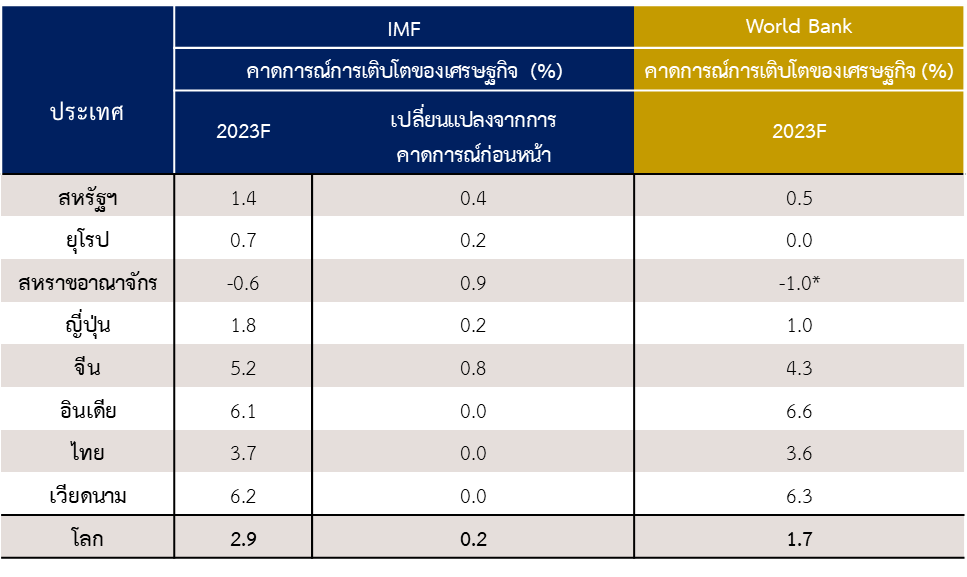

IMF ปรับคาดการณ์เศรษฐกิจโลกล่าสุด

- องค์กรกองทุนระหว่างประเทศ (IMF) ได้มีการปรับประมาณการการเติบโตของเศรษฐกิจโลกล่าสุดในเดือน ม.ค. 66 โดยปรับเพิ่มการเติบโตของเศรษฐกิจสหรัฐฯ จากคาดการณ์เดิมในเดือน ต.ค. 65 ที่ระดับ 1% เป็น 1.4% เนื่องจากอุปสงค์ในประเทศที่แข็งแกร่ง จากอัตราการจ้างงานที่อยู่ในระดับสูง

- ปรับเพิ่มการเติบโตของเศรษฐกิจยุโรปขึ้นเป็น 0.7% จาก 0.5% ได้รับปัจจัยบวกจากราคาพลังงานที่ลดลง และนโยบายช่วยเหลือทางด้านราคาพลังงานของรัฐบาลในสหภาพยุโรป

- ปรับเพิ่มการเติบโตของเศรษฐกิจจีนขึ้นจาก 4.4% มาเป็น 5.2% จากการเปิดประเทศเร็วกว่าที่คาดการณ์ ซึ่งช่วยให้อุปสงค์ในประเทศและประเทศที่พึ่งพาจีนเพิ่มขึ้นอย่างรวดเร็ว

- ปรับเพิ่มการเติบโตของเศรษฐกิจญี่ปุ่นขึ้นจาก 1.6% เป็น 1.8% จากนโยบายการเงินและการคลังที่ยังผ่อนคลาย รวมถึงกำไรของบริษัทจดทะเบียนญี่ปุ่นที่เพิ่มขึ้น อันเนื่องมาจากการที่ค่าเงินเยนอ่อนค่า หนุนให้การลงทุนเพิ่มขึ้น ทั้งนี้ภาพรวมปี 66 IMF ได้ปรับเพิ่มการเติบโตของเศรษฐกิจโลกจาก 2.7% เป็น 2.9%

ที่มา: IMF, World Bank

อัปเดทงบไตรมาส 4/22 บริษัทเทคโนโลยีขนาดใหญ่ของสหรัฐ

Apple Inc กำไรต่อหุ้น 1.88 / คาดการณ์ 1.94

- รายได้ในไตรมาส 4/2022 ลดลง 5%YoY ซึ่งเป็นการลดลงครั้งแรกตั้งแต่ปี 2009

- กำไรที่ลดลงมาจากดอลลาร์ที่แข็งค่า ผลกระทบจากโรงงานการผลิตในจีน และเศรษฐกิจโลกโดยรวมที่ชะลอตัว

- คาดว่าแนวโน้มไตรมาส 1/2023 จะออกมาคล้ายไตรมาส 4/2022 ท่ามกลางเศรษฐกิจที่เปราะบาง ทำให้ผู้บริโภคลดการใช้จ่าย

AMAZON กำไรต่อหุ้น 0.03 / คาดการณ์ 0.17

- รายได้บริษัทในปี 2022 โต 9%YoY ท่ามกลางปัจจัยกดดันจากเงินเฟ้อ ซึ่งทำให้ผู้บริโภคใช้จ่ายลดลง

- ธุรกิจ Web Service เติบโต 20%YoY แต่ต่ำกว่าที่คาดการณ์

- มีนโยบายที่จะลดต้นทุนต่อไป เช่น ลดการจ้างงานในบางหน่วยธุรกิจและชะลอการลงทุนในบางโครงการ รวมถึงการหยุดขยายโกดังชั่วคราว

แต่ยังคงเดินหน้าลงทุนโครงการที่เป็นโอกาสในระยะยาวเพื่อเพิ่ม customer experience ให้เหนือคู่แข่ง

Alphabet กำไรต่อหุ้น 1.05 / คาดการณ์ 1.18

- รายได้โฆษณาจาก Youtube ลดลง 8%YoY

- รายได้จาก Google Cloud เพิ่มขึ้น 32%YoY แต่ต่ำกว่าที่ตลาดคาด

- ประกาศเลิกการจ้างงาน 12,000 ตำแหน่ง

- อัตราค่าใช้จ่ายในการดำเนินงานเพิ่มขึ้นเป็น 10% จากการจ้างานที่เพิ่มขึ้นก่อนหน้านี้

- บริษัทหันมาโฟกัสโครงการ AI มากขึ้น และคาดว่าจะออกสู่สาธารณะเร็วๆ นี้

ที่มา: Investing / CNBC

WCIA Weekly Recap

การจ้างงานสหรัฐฯ ออกมาแข็งแกร่ง กังวลเฟดเดินหน้าขึ้นดอกเบี้ยเชิงรุก

- สหรัฐฯ เผยจ้างงานนอกภาคเกษตรออกมาสูงกว่าที่ตลาดคาด โดยตัวเลขการจ้างงานนอกภาคเกษตรเพิ่มขึ้น 517,000 ตำแหน่งในเดือน ม.ค. สูงกว่าตลาดคาดที่ระดับ 187,000 ตำแหน่ง ส่วนอัตราการว่างงานลดลงสู่ระดับ 3.4% ต่ำกว่าตลาดคาดที่ระดับ 3.6% และตัวเลขค่าจ้างรายชั่วโมงโดยเฉลี่ยของแรงงานเพิ่มขึ้น 0.3%MoM สอดคล้องกับที่ตลาดคาด

- ตลาดคาดเฟดขึ้นดอกเบี้ยทะลุ 5% ปีนี้ หลังตัวเลขจ้างงานสหรัฐฯ ยังแข็งแกร่ง โดยก่อนหน้านี้ตลาดคาดว่าเฟดจะปรับขึ้นดอกเบี้ย 0.25% อีก 1 ครั้งในเดือน มี.ค. สู่ระดับ 4.75%-5.00% ขณะที่ล่าสุด FedWatch Tool บ่งชี้ว่า ตลาดคาดเฟดจะปรับขึ้นดอกเบี้ย 0.25% อีก 2 ครั้ง ในเดือน มี.ค. และเดือน พ.ค. สู่ระดับสูงสุดที่ 5.00-5.25% ก่อนที่จะคงอัตราดอกเบี้ย

- ธนาคารกลางสหรัฐฯ (เฟด) สาขาแอตแลนตาเปิดเผยแบบจำลองคาดการณ์ GDPNow ล่าสุดแสดงให้เห็นว่า เศรษฐกิจสหรัฐฯ ขยายตัว 0.7% ในไตรมาส 1/66 ไม่เปลี่ยนแปลงจากตัวเลขคาดการณ์ที่มีการเปิดเผยก่อนหน้านี้ ทั้งนี้ตลอดทั้งปี 2565 เศรษฐกิจสหรัฐฯ ขยายตัว 2.1%

- ผลสำรวจของสถาบันวิจัยเศรษฐกิจ (Conference Board) ระบุว่า ดัชนีความเชื่อมั่นของผู้บริโภคสหรัฐฯ ต่อเศรษฐกิจปัจจุบันและ 6 เดือนข้างหน้าปรับตัวลงสู่ระดับ 107.1 ในเดือน ม.ค. แย่กว่าที่ตลาดคาดว่าจะอยู่ที่ 109.0 โดยได้รับผลกระทบจากความกังวลเกี่ยวกับเงินเฟ้อและภาวะเศรษฐกิจถดถอย

เศรษฐกิจยุโรปออกมาดี เลี่ยงภาวะถดถอยได้

- โดยสำนักงานสถิติแห่งสหภาพยุโรป (Eurostat) เปิดเผยว่า ผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ของยูโรโซนขยายตัว 0.1%QoQ ในไตรมาส 4/65 และขยายตัว 1.9%YoY โดยทั้งปี 65 ยูโรโซนมีการขยายตัว 3.5% แม้เผชิญแรงกดดันจากเงินฟ้อ รวมทั้งสงครามรัสเซีย-ยูเครน

- EU เล็งคว่ำบาตรรัสเซียรอบใหม่ก่อนครบรอบ 1 ปีสงครามยูเครน 24 ก.พ. นี้ โดยมีรายงานว่า มาตรการคว่ำบาตรชุดใหม่ที่มีการหารือในกลุ่ม G7 นั้น จะรวมถึงการกำหนดเพดานราคาผลิตภัณฑ์น้ำมันของรัสเซียเพิ่มเติม อีกทั้ง EU กำลังพิจารณาแนวทางที่จะใช้สินทรัพย์ของรัสเซียเพื่อฟื้นฟูยูเครนด้วย

- สำนักงานสถิติแห่งชาติเยอรมนีเผยว่า ในเดือน ธ.ค. 65 ยอดการส่งออกสินค้าของเยอรมนีลดลง 6.3%MoM ต่ำกว่าที่ตลาดคาดการณ์ว่าจะลดลง 3.3%MoM และยอดการนำเข้าของเยอรมนีในเดือน ธ.ค. ลดลง 6.1%MoM ต่ำกว่าที่ตลาดคาดการณ์ว่าจะลดลง 0.8%MoM โดยภาพรวมปี 65 เยอรมนีมียอดการส่งออกสูงขึ้น 14.3%YoY ขณะที่ยอดการนำเข้าเพิ่มขึ้น 24.3%YoY เนื่องจากราคาพลังงานที่สูงขึ้นจากผลกระทบของสงครามในยูเครน

- แรงงานกว่าครึ่งล้านคนในอังกฤษพร้อมใจหยุดงานประท้วงเรียกร้องค่าจ้างเพิ่ม โดยผู้ประท้วงส่วนใหญ่เป็นอาจารย์ พนักงานมหาวิทยาลัย คนขับรถไฟ และข้าราชการพลเรือนอังกฤษ นับเป็นการรวมตัวประท้วงครั้งใหญ่ที่สุดในรอบหลายปี อันเนื่องมาจากปัญหาค่าจ้างที่ยืดเยื้อ สภาพการทำงาน และเงินบำนาญที่เหมาะสม

ตลาดเอเชียพักฐาน รอปัจจัยใหม่หนุน

- ฮ่องกงเผย GDP ไตรมาส 4/65 หดตัว 4.2%YoY แย่กว่าที่ตลาดคาดการณ์ว่าจะหดตัว 2.8-3.1% หลังจากที่หดตัว 4.6%YoY ในไตรมาส 3/65 นับเป็นการหดตัวติดต่อกันเป็นไตรมาสที่ 4 เนื่องจากถูกกดดันจากภาคการส่งออกที่ทรุดตัวจากอุปสงค์โลกที่ชะลอตัว

- สำนักข่าวจีนรายงานว่า คณะรัฐมนตรีจีนให้คำมั่นว่าจะฟื้นฟูการบริโภคในฐานะที่เป็นกลไกหลักในการขับเคลื่อนเศรษฐกิจ พร้อมกับกระตุ้นการนำเข้าในช่วงเวลาที่อุปสงค์ทั่วโลกชะลอตัวลงและสนับสนุนเศรษฐกิจดิจิทัล ซึ่งได้รับผลกระทบจากมาตรการปราบปรามในช่วงไม่กี่ปีที่ผ่านมา

- ข้อมูลของสำนักงานสถิติแห่งชาติเวียดนามระบุว่า เวียดนามมียอดนักเดินทางต่างชาติ 871,200 คน ในเดือน ม.ค. 66 ซึ่งเพิ่มขึ้น 44 เท่า (YoY) ผลจากการกลับมาฟื้นเที่ยวบินระหว่างประเทศหลังการแพร่ระบาดของโรคโควิด-19 และตั้งเป้ายอดนักท่องเที่ยวต่างชาติปี 66 เป็น 2 เท่าของปี 65

- ค่าเงินเยนร่วงหลังรัฐบาลญี่ปุ่นได้ทาบทามบุคคลที่จะขึ้นมาเป็นผู้ว่าการธนาคารกลางญี่ปุ่น (BOJ) คนใหม่ในช่วงสิ้นเดือน เม.ย. นี้ คือนาย มาซาโยชิ อามามิยะ ซึ่งปัจจุบันเป็นรองผู้ว่าการ BOJ ด้านค่าเงินเยนอ่อนค่าลงมากกว่า 1% สู่ระดับ 132.50 เยนต่อดอลลาร์ ขานรับข่าวดังกล่าว

สินค้าโภคภัณฑ์ปรับตัวลดลง จากดอลลาร์แข็งค่าและบอนด์ยีลด์เด้ง

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวลดลงปิดตลาดที่ 73.24 ดอลลาร์ต่อบาร์เรล ลดลงแตะระดับต่ำสุดในรอบ 3 สัปดาห์ หลังสำนักงานสารสนเทศด้านการพลังงานของรัฐบาลสหรัฐฯ (EIA) เผยสต็อกน้ำมันดิบเพิ่มขึ้นมากกว่าคาด อีกทั้งตลาดน้ำมันถูกกดดันจากแนวโน้มอุปสงค์ที่ไม่แน่นอนจากจีน รวมถึงความกังวลต่อแนวโน้มอัตราดอกเบี้ยขาขึ้นในสหรัฐฯ

- ราคาทองคำปรับตัวลดลงปิดที่ $1,932.53 ดอลลาร์สหรัฐฯ โดยถูกกดดันจากการแข็งค่าของดอลลาร์ และการปรับตัวขึ้นของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ หลังการเปิดเผยตัวเลขการจ้างงานสหรัฐฯ ที่ออกมาแข็งแกร่ง

- ค่าเงินบาทอ่อนค่าปิดตลาดที่ 33.44 บาทต่อดอลลาร์สหรัฐฯ จากปัจจัยที่ธนาคารกลางยุโรป (ECB) และธนาคารกลางอังกฤษ (BoE) มีมติปรับขึ้นดอกเบี้ยอีก 0.50% ซึ่งทำให้มีแรงขายเงินยูโรและปอนด์ ส่งผลให้ดอลลาร์แข็งค่าเมื่อเทียบกับสกุลเงินอื่น รวมทั้งการจ้างงานสหรัฐฯ ที่ออกมาแข็งแกร่งหนุนให้เงินดอลลาร์แข็งค่า

ความเคลื่อนไหวหุ้นสหรัฐในช่วง 1 สัปดาห์ที่ผ่านมา

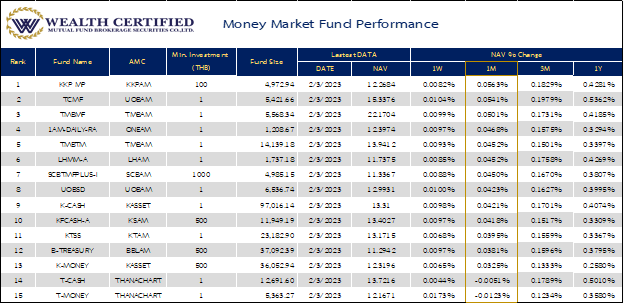

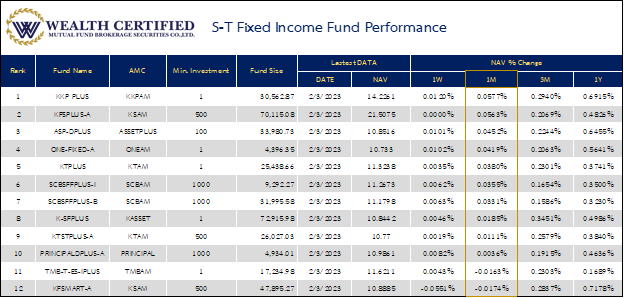

จัดอันดับกองทุนพักเงิน

กลยุทธ์การลงทุนในช่วงสัปดาห์นี้

“Rebalance Portfolio” (ขายปรับสัดส่วน)

นักลงทุนที่ลงทุนตามพอร์ตที่แนะนำตั้งแต่ต้นปี จะสัดส่วนการลงทุนล่าสุดจะเปลี่ยนไปดังนี้

B-INNOTECH +10.7%

B-ASIA + 8.13%

SCBPGF +7.73%

B-CHINE-EQ +6.21%

ซึ่งเราแนะนำให้ขายออกบางส่วนเพื่อปรับให้สัดส่วนกองทุนดังกล่าวอยู่ในสัดส่วนที่แนะนำ และปรับลดการถือสินทรัพย์ทองคำลง

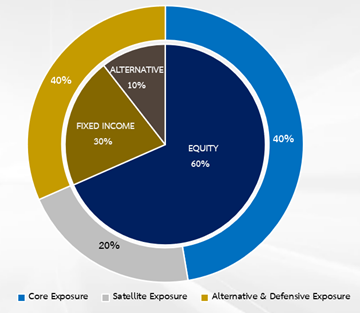

ตัวอย่าง Aggressive Portfolio

โดยรายละเอียดแผนการลงทุนและกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับการจัดพอร์ตการลงทุนในแต่ละบุคคล

โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านหลักทรัพย์ ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : ผู้วางแผนการลงทุน

อ่านบทความย้อนหลังได้ที่

WCIA Monthly Insight February 2023 – Wealth Certified

2023 Investment Outlook – Wealth Certified

Disclaimer: ข้อมูลและเนื้อหาในเอกสารฉบับนี้ ถูกรวบรวมขึ้นจากแหล่งที่มาที่พิจารณาแล้วว่ามีความน่าเชื่อถือ อย่างไรก็ตามทางบริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เวลธ์ เซอร์ติฟายด์ จำกัด ไม่อาจรับประกันความถูกต้อง ครบถ้วน และเป็นปัจจุบัน ของเอกสารฉบับนี้รวมถึงความเสียหายที่อาจเกิดขึ้นจากการนำข้อมูลเหล่านี้ไปใช้ได้ข้อมูลและความคิดเห็นในเอกสารฉบับนี้อาจมีการเปลี่ยนแปลงหรือแก้ไขโดยไม่ต้องแจ้งให้ทราบล่วงหน้า

ผู้ลงทุนต้องเข้าใจว่า ผลตอบแทนในอดีตไม่สามารถนำเอามาใช้รับประกันผลตอบแทนในปัจจุบันและอนาคตได้ ผู้ลงทุนมีโอกาสรับผลขาดทุนจากการลงทุนได้ จึงต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน และผลการดำเนินงานที่นำเสนอนั้น อาจไม่ได้รวมค่าใช้จ่ายต่างๆ อาทิเช่น ค่าธรรมเนียมและค่าใช้จ่ายอื่นๆที่จะต้องมีการเรียกเก็บจากผู้ลงทุน เป็นต้น

เอกสารฉบับนี้ไม่ใช่เอกสารเผยแพร่ให้บุคคลทั่วไปและไม่สามารถนำไปแก้ไข ทำซ้ำ ดัดแปลงบางส่วนหรือทั้งหมดโดยปราศจากความเห็นชอบและอนุญาตจากบริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน เวลธ์ เซอร์ติฟายด์ จำกัด