Weekly Highlight ประจำสัปดาห์นี้ วันที่ 26-30 กันยายน 2022

Weekly Highlight : Key Takeaways

- ตลาดหุ้นทั่วโลกปรับตัวลดลงในสัปดาห์ที่ผ่านมา เนื่องจากนักลงทุนยังคงเทขายหุ้นจากความกังวลภาวะเศรษฐกิจถดถอย หลังจากที่ตลาดปรับเป้าหมายอัตราดอกเบี้ยสหรัฐฯ เพิ่มขึ้น จาก 3.5% – 4.0% เป็น 4.0% – 4.4%

- Technical : ตลาดหุ้นสหรัฐฯ รอดูจังหวะ, ดัชนี CSI300 มี downside จำกัด ราคายังไม่ทำ new low , เวียดนามเคลื่อนไหวอยู่ในกรอบ ให้ถือต่อได้, หุ้นไทยรอปัจจัยภายในหนุน แนวรับที่ 1,600 จุด, ตลาดอินโดนีเซียวิ่งในกรอบ รอจุดเข้าในจังหวะที่ตลาดย่อแรง, ทองคำยังเป็นขาลง Upside ไม่มาก น้ำมันกำลังทดสอบแนวรับสำคัญ

- กลยุทธ์การลงทุนสัปดาห์นี้ : แนะนำการถือเงินสดส่วนหนึ่งไว้รอจังหวังสะสมเพิ่มเติมเมื่อตลาดหุ้นถึงแนวรับสำคัญ หรือมีแนวโน้มฟื้นตัว

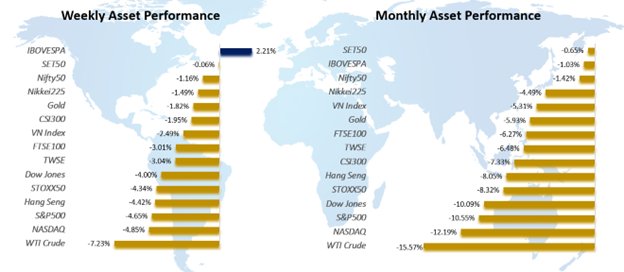

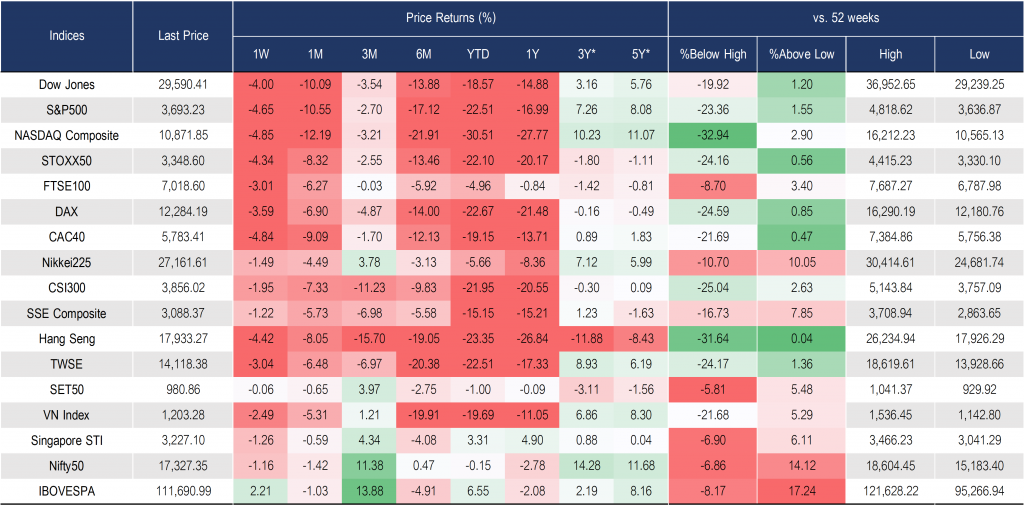

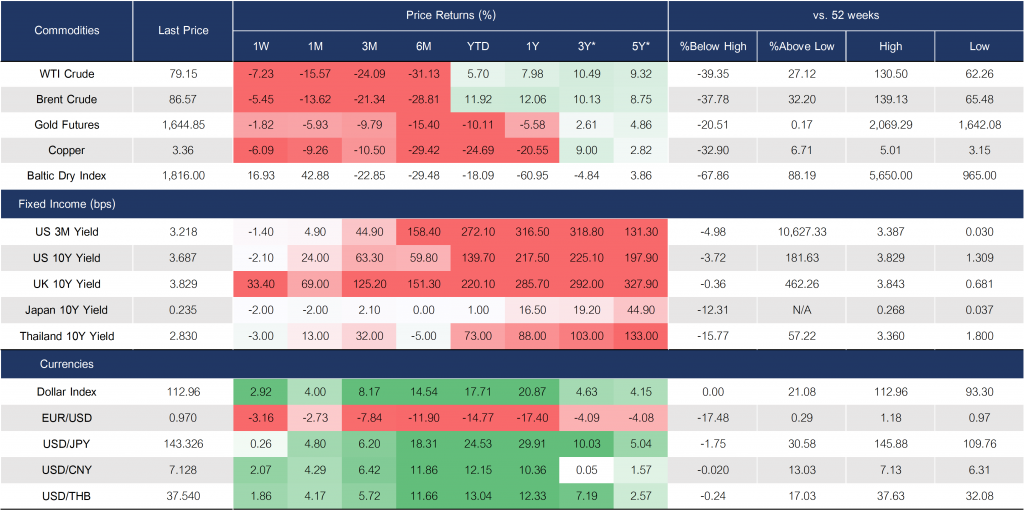

Performance by Asset Class

ภาพการลงทุนในช่วงปีนี้ยังคงถูกกดดันจากการเร่งอัตราดอกเบี้ยทำให้เงินไหลออกจากสินทรัพย์เสี่ยง หากดูผลตอบแทนระยะ 3 เดือน มีเพียงไม่กี่ตลาดที่ยังสามารถยืนในแดนบวกได้โดยประเทศในเอเชียอย่าง ญี่ปุ่น ไทย เวียดนาม สิงคโปร์ อินเดีย อินโดนีเซีย ยังคง outperform ตลาดหุ้นฝั่งตะวันตก ขณะที่น้ำมันดิบลดลงอย่างรวดเร็วจากการคาดการณ์ภาวะเศรษฐกิจที่จะชะลอลงในช่วงเวลาข้างหน้า และส่งผลให้ fund flow ไหลเข้า safe heaven อย่าง US Dollar มากขึ้น

Source: Koyfin.com data as of 25 Sep 2022, *Annualized returns

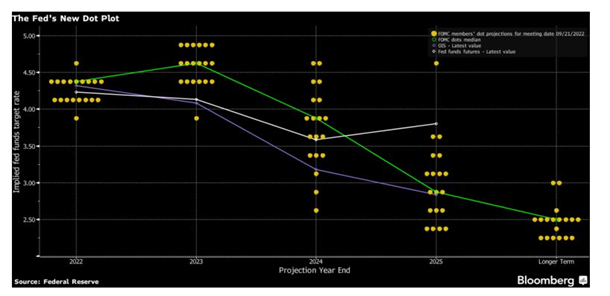

อัพเดทอัตราดอกเบี้ยของ FED

ธนาคารกลางสหรัฐฯ (Fed) ได้ประกาศขึ้นอัตราดอกเบี้ยนโยบาย 0.75% มาอยู่ที่ระดับ 3% – 3.25% ในการประชุมเดือน ก.ย. โดยอัตราเงินเฟ้อทั่วไปสหรัฐฯ ในเดือนสิงหาคมอยู่ที่ระดับ 8.3% นอกจากนี้ Fed ยังส่งสัญญาณว่าจะเดินหน้าปรับขึ้นอัตราดอกเบี้ยต่อไป โดยคาดการณ์ว่าอัตราดอกเบี้ยนโยบายสิ้นปีนี้ ( Terminal Rate ) จะอยู่ที่ระดับ 4.4% และอัตราดอกเบี้ยนโยบายในปี 2566 จะอยู่ที่ระดับ 4.6%

ดังนั้นจะมีโอกาสที่ธนาคารกลางสหรัฐฯ จะปรับขึ้นอัตราดอกเบี้ยอย่างน้อยอีก 1.25% ในการประชุม 2 ครั้งที่เหลือในเดือนพฤศจิกายน และธันวาคม และมีโอกาสปรับขึ้นดอกเบี้ยอีก 0.25% ในปีหน้า

ด้านถ้อยแถลงการณ์ของนายเจอโรม พาเวล ประธานเฟด ไม่ได้เปลี่ยนแปลงจากการประชุมแจ็คสัน โฮล ก่อนหน้านี้ ซึ่ง Fed ยังคงพยายามที่จะใช้เครื่องมือต่างๆ ในการควบคุมเงินเฟ้อให้อยู่ในระดับ 5.4% ในปีนี้ และกลับมาอยู่ในกรอบเงินเฟ้อเป้าหมายที่ระดับ 2% ในปี 2568 และคาดว่าอัตราเงินเฟ้อพื้นฐาน ( ซึ่งไม่รวมราคาพลังงานและอาหาร ) ในปีนี้อยู่ที่ระดับ 4.5% และระดับ 2.1% ในปี 2568 และคาดการณ์ว่าการใช้นโยบายการเงินเชิงรุกตามแผนของเฟด จะส่งผลต่ออัตราการว่างงานเพิ่มขึ้นจากปัจจุบันที่ระดับ 3.7% เพิ่มขึ้นเป็น 4.4% ในปีหน้า ซึ่งจะทำให้เศรษฐกิจสหรัฐฯ เข้าสู่ภาวะถดถอย และประเมินว่าเศรษฐกิจสหรัฐฯ จะขยายตัว 0.2% ในปีนี้

อัตราดอกเบี้ยนโยบายสหรัฐฯ กับประเทศอาเซียน

สกุลเงินเอเซียกลับมาถูกกดดันอีกครั้งหลังธนาคารกลางสหรัฐฯ ขึ้นอัตราดอกเบี้ยอีก 0.75% เมื่อคืนนี้ ส่งผลให้ส่วนต่างระหว่างอัตราดอกเบี้ยนโยบายของสหรัฐฯ และประเทศในเอเซียถ่างมากขึ้น ขณะที่ดัชนีตราสารหนี้ตลาดเกิดใหม่ในเอเซียปรับตัวลง 1.8% ในเดือนกันยายน ( ข้อมูล ณ วันที่ 22 ก.ย. ) ส่วนต่างของดอกเบี้ยนโยบายระหว่างสหรัฐฯ และประเทศในอาเซียนกว้างขึ้น โดยตลาดคาดว่าอัตราดอกเบี้ยนโยบายของมาเลเซียจะเพิ่มขึ้นเป็น 2.75% ขณะที่ดอกเบี้ยนโยบายสหรัฐฯ ถูกคาดว่าจะเพิ่มขึ้นเป็น 4% – 4.4% ในสิ้นปีนี้ โดยส่วนต่างระหว่างอัตราดอกเบี้ยระหว่าง 2 ประเทศจะอยู่ที่ 1.25% -1.5% ซึ่งค่าดังกล่าวเป็นการต่ำมากกว่า 5 เท่า Standard Deviation ของส่วนต่างอัตราดอกเบี้ยกับสหรัฐฯ เฉลี่ย 5 ปี ขณะที่อินโดนีเซีย ไทย และฟิลิปปินส์มีค่ามากกว่า 4 เท่า Standard Deviation ของส่วนต่างอัตราดอกเบี้ยกับสหรัฐฯ เฉลี่ย 5 ปี ซึ่งเป็นสาเหตุทำให้ค่าเงินบาทอ่อนค่าต่อเนื่องที่ 37.30 ต่อดอลลาร์สหรัฐฯ ในวันนี้

อัพเดทอัตราดอกเบี้ยของ ECB

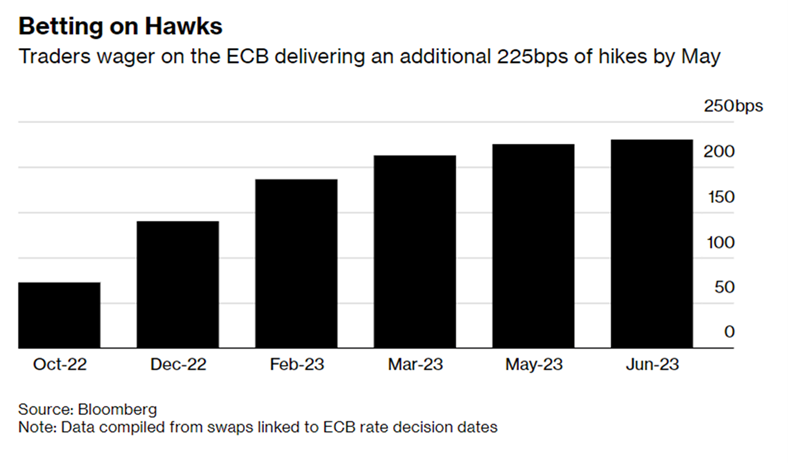

ประธาน ECB ได้ออกมาระบุว่า ECB จะเดินหน้าปรับขึ้นอัตราดอกเบี้ยนโยบายต่อไปในการประชุมครั้งต่อๆ ไป ซึ่งต้องรอดูข้อมูลเศรษฐกิจ โดยเฉพาะตัวเลขเงินเฟ้อของยูโรโซน เพื่อประเมินการขึ้นอัตราดอกเบี้ยที่เหมาะสมในเดือน ต.ค.

ขณะที่ Bloomberg Consensus ได้คาดการณ์ว่า ECB จะปรับขึ้นอัตราดอกเบี้ยไปจนถึงเดือน พ.ค. 66 จากปัจจุบันอีก 2.25% โดยการประชุมครั้งถัดไปในเดือน ต.ค. คาดว่าจะปรับขึ้นอัตราดอกเบี้ยที่ 0.75% ดังนั้นจากอัตราดอกเบี้ยนโยบายปัจจุบันที่ 0.75% จะปรับเพิ่มแตะระดับสูงสุดที่ 3% ในเดือน พ.ค 66 ด้านอัตราเงินเฟ้อปัจจุบันที่ระดับ 9.1% และECB คาดการณ์ว่าเงินเฟ้อจะทำระดับสูงสุดมากกว่า 10% ในเดือน ธ.ค. 65 และคาดว่าจะลดลงในปี 66 ราว 6%

ด้านตลาดคาดการณ์ว่า BoE จะปรับขึ้นอัตราดอกเบี้ยจนถึงระดับ 5% ในเดือน ก.ย. 66 จากปัจจุบันที่ 2.25% และคาดว่า BoE จะปรับขึ้นอัตราดอกเบี้ยนโยบายในเดือน พ.ย. และ ธ.ค. ครั้งละ 0.75%

Weekly Recap

สหรัฐอเมริกา ตลาดปรับเป้าอัตราดอกเบี้ยและเงินเฟ้อสหรัฐฯ สูงขึ้น

- เฟด แอตแลนตาเผยแบบจำลอง GDPNow บ่งชี้เศรษฐกิจสหรัฐฯ ขยายตัว 0.5% ในไตรมาส 3/65 โดยตัวเลขคาดการณ์ดังกล่าวต่ำกว่าระดับ 1.3% ที่ระบุก่อนหน้านี้ ขณะที่กระทรวงพาณิชย์สหรัฐฯ เปิดเผยว่าเศรษฐกิจหดตัว 0.9% ในไตรมาส 2 หลังจากที่หดตัว 1.6% ในไตรมาส 1 ซึ่งเป็นการหดตัว 2 ไตรมาสติดต่อกัน ทำให้สหรัฐฯ เข้าสู่ภาวะถดถอยทางเทคนิค

- สหรัฐฯ เผยตัวเลขเริ่มต้นสร้างบ้านในเดือน ส.ค. สูงกว่าคาด โดยปรับตัวเพิ่มขึ้น 12.2% ในเดือน ส.ค. สู่ระดับ 1.575 ล้านยูนิต ซึ่งเป็นระดับสูงสุดในรอบ 2 เดือน และสูงกว่าตลาดคาดการณ์ที่ระดับ 1.445 ล้านยูนิต จากระดับ 1.404 ล้านยูนิตในเดือน ก.ค. ถึงแม้ว่าจะได้รับผลกระทบจากราคาวัสดุก่อสร้าง และอัตราดอกเบี้ยเงินกู้จำนองที่เพิ่มสูงขึ้น

- สหรัฐฯ ประกาศคว่ำบาตรรัสเซียครั้งใหม่ ขณะที่สงครามยูเครนยังยืดเยื้อ โดยคว่ำบาตรองค์กรด้านกลาโหม เทคโนโลยี และอิเล็กทรอนิกส์ 31 แห่งของรัสเซีย รวมไปถึงกระทรวงพาณิชย์ควบคุมการส่งออกสินค้าต่าง ๆ ไปยังเบลารุสและรัสเซีย เนื่องจากอาจใช้เพื่อเป็นอาวุธเคมีหรืออาวุธชีวภาพ

ตลาดยุโรปยังถูกกดดันจากวิกฤตพลังงาน

- ปูตินประกาศเตรียมยกระดับการทำสงครามในยูเครน พร้อมระบุว่าจะใช้ทุกวิถีทางในการปกป้องรัสเซีย และจะผนวกทุกดินแดนที่ทหารรัสเซียยึดครองสำเร็จ โดยคำประกาศดังกล่าวถือเป็นการยกระดับการทำสงครามกับยูเครน ขณะเดียวกันภาคธุรกิจและพลเมืองรัสเซียต้องให้การช่วยเหลือเรื่องการทำสงครามมากขึ้นด้วย

- BoE ประกาศปรับขึ้นดอกเบี้ย 0.50% ในการประชุมเมื่อวานนี้ โดยอัตราดอกเบี้ยนโยบายปรับตัวเพิ่มขึ้นสู่ระดับ 2.25% ซึ่งเป็นระดับสูงสุดในรอบ 14 ปี และเป็นการปรับขึ้นอัตราดอกเบี้ยติดต่อกันเป็นครั้งที่ 7 นอกจากนี้ BoE ส่งสัญญาณว่าจะยังคงใช้นโยบายการเงินเข้มงวดต่อไปเพื่อสกัดเงินเฟ้อ

- เยอรมนีเผยดัชนี PPI ในเดือน ส.ค. ปรับขึ้น 7.9% จากเดือน ก.ค. และปรับตัวขึ้น 45.8% เมื่อเทียบกับปีที่แล้ว เนื่องจากราคาพลังงานที่ปรับตัวเพิ่มขึ้นต่อเนื่อง ตัวเลขดังกล่าวนับเป็นอัตราที่สูงที่สุดตั้งแต่เริ่มมีการบันทึกข้อมูลทั้งในแง่รายเดือนและรายปี

- ฝรั่งเศสเตรียมจัดส่งก๊าซให้เยอรมนี 10 ต.ค. หวังคลายวิกฤตขาดแคลนพลังงาน จากผลพวงของสงครามรัสเซีย-ยูเครน โดยขณะนี้ ทางหน่วยงานฝรั่งเศสกำลังแก้ไขปัญหาด้านภาษี เพื่อเปิดทางให้สามารถกลับมาจัดส่งก๊าซข้ามพรมแดนได้อีกครั้ง โดยคาดการณ์ว่าต้องใช้เวลา 2 สัปดาห์จึงจะได้ข้อสรุป

ประเทศเอเชียเผชิญกับค่าเงินที่อ่อนค่าหนัก

- เงินเฟ้อญี่ปุ่นเดือน ส.ค. ปรับตัวเพิ่มขึ้น 2.8% สูงสุดในรอบเกือบ 8 ปี โดยดัชนีราคาผู้บริโภค (CPI) พื้นฐาน ซึ่งไม่นับรวมราคาอาหารสด ปรับตัวขึ้น 2.8% ในเดือน ส.ค. เมื่อเทียบเป็นรายปี จากต้นทุนวัตถุดิบเพิ่มสูงขึ้นและเงินเยนที่อ่อนค่า และตัวเลขดังกล่าวยังอยู่สูงกว่าเป้าหมายเงินเฟ้อของ BOJ ที่ระดับ 2% ติดต่อกันเป็นเดือนที่ 5

- ฮ่องกงจะยกเลิกมาตรการกักตัวโควิดในโรงแรมตั้งแต่เดือน ต.ค. โดยจะเผยรายละเอียดเกี่ยวกับการผ่อนปรนมาตรการกักตัวภายในช่วงสิ้นเดือน ก.ย. นี้ แต่คาดว่ารัฐบาลฮ่องกงจะยกเลิกมาตรการกักตัวที่โรงแรม 3 วัน และยกเลิกข้อบังคับที่กำหนดให้นักเดินทางแสดงผลตรวจพีซีอาร์เป็นลบภายในเวลา 48 ชั่วโมงก่อนเดินทางถึงฮ่องกง

- แบงก์ชาติเวียดนามประกาศขึ้นดอกเบี้ย 1% สกัดเงินเฟ้อและพยุงค่าเงินดอง โดยอัตราดอกเบี้ยนโยบายปรับเพิ่มขึ้นสู่ระดับ 5% ซึ่งเหนือความคาดหมายของตลาด และถือเป็นการดำเนินการที่เกิดขึ้นไม่บ่อยนัก เพื่อที่จะควบคุมเงินเฟ้อและรักษาเสถียรภาพของค่าเงินดอง หลังจากอ่อนค่าต่ำสุดในรอบเกือบ 20 ปี

สินค้าโภคภัณฑ์ยังถูกกดดันจากการเร่งปรับขึ้นดอกเบี้ยของเฟด

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวลดลงปิดตลาดที่ 79.15 ดอลลาร์ต่อบาร์เรล โดยถูกกดดันจากความกังวลว่าการคุมเข้มนโยบายการเงินเชิงรุกของธนาคารกลางทั่วโลก อาจทำให้เกิดภาวะเศรษฐกิจถดถอย และจะกระทบต่อความต้องการพลังงานลดลง

- ราคาทองคำปรับตัวลดลงปิดที่ $1,644.85 ดอลลาร์สหรัฐฯ ทำระดับต่ำสุดในรอบกว่า 2 ปี โดยถูกกดดันจากค่าเงินดอลลาร์สหรัฐฯ ที่แข็งค่าต่อเนื่อง และการปรับตัวลดลงของอัตราผลตอบแทนพันธบัตรสหรัฐฯ ซึ่งทำให้ต้นทุนการถือครองทองคำเพิ่มสูงขึ้น

- ค่าเงินบาทปิดตลาดที่ 37.54 บาทต่อดอลลาร์สหรัฐฯ เนื่องจากอัตราผลตอบแทนของพันธบัตรสหรัฐฯ ที่ปรับตัวสูงขึ้นและส่วนต่างอัตราดอกเบี้ยนโยบายของสหรัฐฯ และไทยกว้างมากขึ้น จากการที่ธนาคารกลางสหรัฐฯ เร่งปรับขึ้นอัตราดอกเบี้ยเพื่อแก้ปัญหาเงินเฟ้อ

Chart แสดงความเคลื่อนไหวในหุ้นหลักของดัชนี S&P500 ในช่วงสัปดาห์ที่ผ่านมา

คำแนะนำการลงทุนประจำสัปดาห์นี้

คำแนะนำในการลงทุนประจำสัปดาห์นี้

คำแนะนำสำหรับลูกค้าใหม่ คงสัดส่วนการลงทุนตามแผนการลงทุนตามระดับความเสี่ยง (Conservative, Moderate, Aggressive) โดยเน้นถือเงินสด หรือพักเงินในกองทุนตราสารหนี้ระยะสั้น เพื่อรอจังหวะสะสมหุ้นเพิ่มเติมเมื่อดัชนีมีสัญญาณฟื้นตัว

คำแนะนำลงทุนในสัปดาห์ที่ผ่านมา

ยังไม่มีการลงทุนเพิ่มเนื่องจากมองว่าตลาดยังมีความเสี่ยงขาลงจากการที่ธนาคารกลางสหรัฐมีแนวโน้มปรับอัตราดอกเบี้ยมากกว่าคาด โดยคำแนะนำล่าสุดคือการสลับกองทุน เมื่อต้นเดือน กันยายน จากกองทุนที่มีความผันผวนสูงมาสูงกองทุนที่มีการกระจายความเสี่ยงและผลตอบแทนเทียบกับความเสี่ยงที่ดีกว่า

โดยรายละเอียดแผนการลงทุนและกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง, ผลตอบแทนคาดหวัง, ข้อจำกัดในการลงุทนของแต่ละบุคคล โปรดติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 กด 2 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : ผู้จัดการกองทุน, นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านหลักทรัพย์, ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : ผู้วางแผนการลงทุน

ติดตามบทความข่าวสารการลงทุนล่าสุดได้ที่

Fed Rate Hike 0.75% – Wealth Certified

Weekly Highlight 19 SEP 2022 – Wealth Certified

Market React to Inflation – Wealth Certified

ติดตามข่าวสารประจำวันผ่านทาง Facebook

Wealth Certified | Facebook