WCIA Weekly Highlight บทความการลงทุนประจำสัปดาห์ ระหว่างวันที่ 23-27 มกราคม 2566 ติดตามสถานการณ์ตัวเลข PPI ล่าสุดของสหรัฐ ตัวเลขเศรษฐกิจจีนล่าสุด รวมถึงผลประกอบการบริษัทของสหรัฐและกลุ่มธนาคารพาณิชย์ของไทย

Executive Summary

- ตลาดหุ้นสหรัฐฯ ทรงตัว โดยตอบรับทั้งปัจจัยบวกและลบสลับกันตลอดทั้งสัปดาห์ โดยยอดค้าปลีกสหรัฐฯ ในเดือน ธ.ค. ออกมาแย่กว่าที่ตลาดคาด ขณะที่เงินเฟ้อออกมาดีกว่าที่ตลาดคาด ทั้งนี้นักลงทุนเทน้ำหนักเกือบ 100% คาดเฟดขึ้นดอกเบี้ย 0.25% ในเดือน ก.พ. สู่ระดับ 4.50-4.75%

- Special Headlines: ตัวเลข PPI สหรัฐฯ เดือน ธ.ค. 2022 อัปเดทงบไตรมาส 4/2022 บริษัทจดทะเบียนสหรัฐฯ และ อัปเดทตัวเลขเศรษฐกิจจีน

- Technical: คาดว่าสัปดาห์นี้ตลาดหุ้นจะผันผวนก่อนการประชุมนโยบายการเงินเฟด และตลาดอยู่ในช่วงการรายงานผลประกอบการบริษัทจดทะเบียนไตรมาส 4/2022 เรายังคงแนะนำให้ลงทุนอย่างระมัดระวัง เนื่องจาก upside เริ่มจำกัด ขณะที่ตลาดหุ้นจีนและเวียดนามเรายังมีมุมมองเชิงบวกในระยะกลางถึงยาว หุ้นไทยมีแนวต้านที่ 1,700 จุด และแนวรับ 1,640 จุด ทองคำและน้ำมันทยอยสะสมช่วงย่อตัว

- กลยุทธ์การลงทุนสัปดาห์นี้: ตลาดหุ้นเอเชียอาทิ จีน ฮ่องกง เวียดนาม ปิดทำการ แนะนำยังคงสัดส่วนกองทุนจากที่มีการเปลี่ยนแปลงพอร์ตการลงทุนแนะนำไปเมื่อสัปดาห์ก่อนโดยกองทุนที่แนะนำยังคงมี Momentum ที่ดีในการลงทุนในช่วงต้นปีใหม่นี้ (Let Profit Run) ติดตามผลประกอบการของบริษัทจดทะเบียนที่กำลังจะประกาศในสัปดาห์นี้

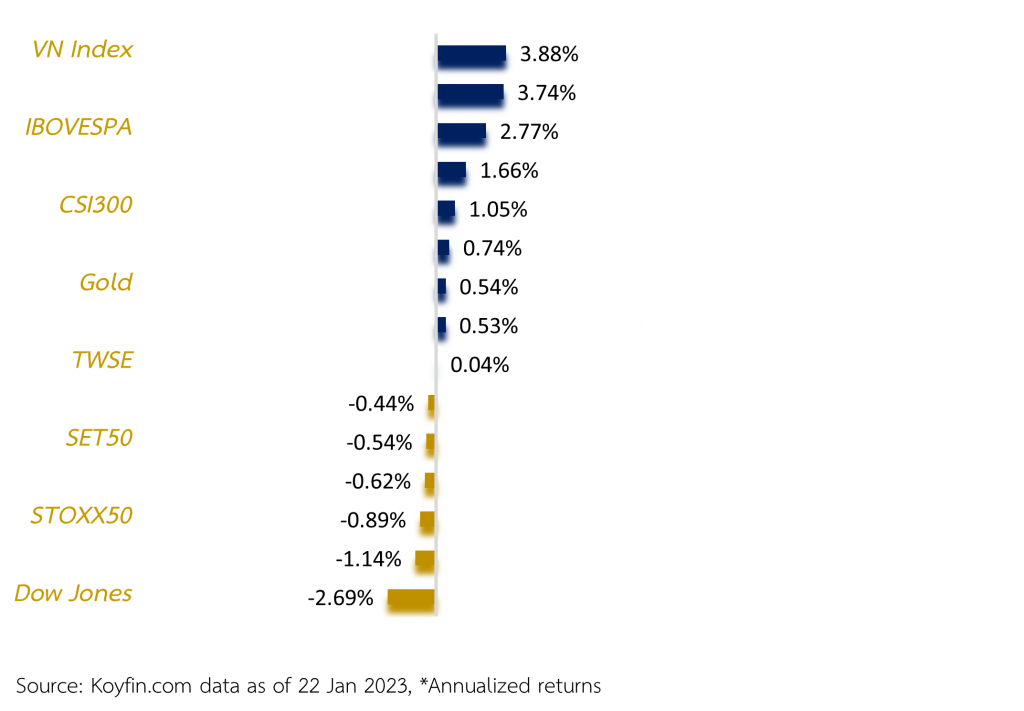

Weekly Asset Total Return

SPECIAL HEADLINE: ตัวเลข PPI สหรัฐฯ เดือน ธ.ค. 2022

- ดัชนีราคาผู้ผลิตสหรัฐฯ (PPI) ในเดือน ธ.ค. ปรับตัวลดลง 0.5%MoM ซึ่งเป็นการลดลงมากที่สุดนับตั้งแต่เริ่มมีการแพร่ระบาดของโรคโควิด-19 ขณะที่ตลาดคาดว่าจะปรับตัวลดลง 0.1%MoM และปรับตัวเพิ่มขึ้น 6.2%YoY ดีกว่าที่ตลาดคาดว่าจะเพิ่มขึ้น 6.8%YoY

- โดยปัจจัยหลักของการลดลงในเงินเฟ้อฝั่งภาคการผลิต มาจากราคาอาหารและพลังงานที่ปรับตัวลง โดยตลาดมองว่าอุปสงค์และอุปทานเริ่มปรับตัวเข้าสู่จุดสมดุล มาจากห่วงโซ่อุปทานที่กลับมาสู่ภาวะปกติและอุปสงค์ที่ชะลอตัวลงอย่างอ่อนๆ

- อย่างไรก็ตามเฟดยังไม่ได้ส่งสัญญาณว่าจะชะลอการใช้นโยบายการเชิงรุก จากตัวเลขเงินเฟ้อสหรัฐฯ ที่ผ่านจุดสูงสุดไปแล้ว ขณะเดียวกันก็ยังมีปัจจัยที่จะอาจหนุนเงินเฟ้อ อาทิ การเปิดประเทศของจีน ซึ่งอาจเพิ่มความต้องการสินค้าโภคภัณฑ์ ค่าเงินดอลลาร์ที่อ่อนค่า ทำให้สินค้าที่ผลิตในสหรัฐฯ มีความต้องการมากขึ้น และตลาดแรงงานสหรัฐฯ ที่ยังคงตึงตัว หนุนการใช้จ่ายโดยเฉพาะภาคบริการ

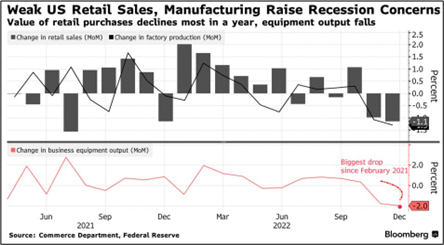

- ด้านยอดค้าปลีกสหรัฐฯ ลดลง 1.1%MoM ในเดือน ธ.ค. ซึ่งมากกว่าที่กระทรวงพาณิชย์สหรัฐฯ คาดว่าจะลดลง 1%MoM สะท้อนถึงการบริโภคและการลงทุนของภาคธุรกิจที่อ่อนแอลง ทั้งนี้ยอดขาย 10 ใน 13 หมวดค้าปลีกปรับตัวลดลง อาทิ ยอดขายรถยนต์ เฟอร์นิเจอร์และเวชภัณฑ์ สร้างความกังวลกับตลาดว่าเศรษฐกิจสหรัฐฯ อาจเข้าใกล้ภาวะถดถอยมากขึ้น ทั้งนี้ตลาดหุ้นสหรัฐฯ ปรับตัวลดลงหลังจากที่มีการรายงานตัวเลขดังกล่าว

อัปเดทงบไตรมาส 4/2022 บริษัทจดทะเบียนสหรัฐฯ

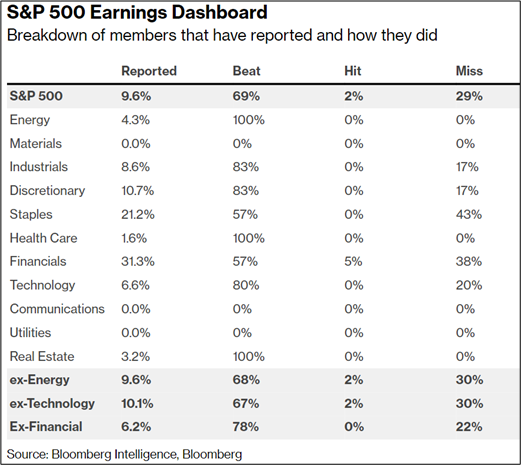

- บริษัทจดทะเบียนสหรัฐฯ บางส่วนที่อยู่ในดัชนี S&P 500 ได้ประกาศผลประกอบการไตรมาส 4/65 คิดเป็น 9.6% ของบริษัทจดทะเบียนทั้งหมด โดย 69% เผยกำไรรายไตรมาสดีกว่าที่ตลาดคาดการณ์ และมี 29% กำไรแย่กว่าที่ตลาดคาดการณ์ในขณะนี้

- โดยบริษัทในกลุ่มพลังงาน สุขภาพและอสังหาริมทรัพย์ที่เผยผลประกอบรายไตรมาสแล้วนั้น (คิดเป็นสัดส่วนต่ำกว่า 5% ของบริษัทจดทะเบียนทั้งหมดในแต่ละหมวดอุตสาหกรรม) ผลออกมาดีกว่าที่ตลาดคาดการณ์ 100%

- ทั้งนี้นักลงทุนมองว่าการรายงานผลปรกอบการของบริษัทจดทะเบียนจะเป็นปัจจัยที่ตลาดให้ความสำคัญและมีผลกระทบอย่างมีนัยสำคัญต่อจากนี้ ขณะที่ปัจจัยตัวเลขเงินเฟ้อและการคาดการณ์นโยบายการเงินเข้มงวดของเฟด ตลาดหุ้นเริ่มที่จะตอบสนองลดน้อยลง

อัปเดทตัวเลขเศรษฐกิจจีน

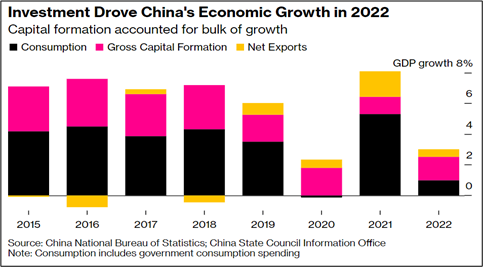

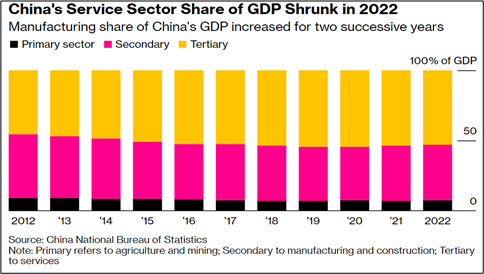

- รายงาน GDP จีนทั้งปี 2022 ขยายตัว 3% โดยตัวขับเคลื่อนหลักมาจากภาคการลงทุน เช่น การก่อสร้างอาคารและคลังสินค้า โดยช่วง 10 ปีที่ผ่านมาเศรษฐกิจจีนถูกขับเคลื่อนจากภาคการบริโภคเป็นหลัก ซึ่งได้รับผลกระทบจากมาตรการล็อคดาวน์และค่าจ้างที่เติบโตอย่างชะลอตัว ทำให้ประชนชนออมเงินมากขึ้น

- อุปสงค์ในฝั่งบริการ ซึ่งจัดอยู่ในอุตสาหกรรมปลายน้ำ (Tertiary Sector) และมาจากการใช้จ่ายของครัวเรือนเป็นหลักชะลอตัวลง ทำให้สัดส่วนของ tertiary sector ต่อเศรษฐกิจทั้งหมดปรับตัวลงในปี 2022 ขณะเดียวกันสัดส่วนของอุตสาหกรรมกลางน้ำ (Secondary Sector) ซึ่งประกอบด้วยภาคการผลิตและก่อสร้างปรับตัวเพิ่มขึ้น โดยทั้งปีมูลค่าภาคการผลิตเพิ่มขึ้น 2.9% และการก่อสร้างเพิ่มขึ้น 5.5%

- ตลาดคาดว่าการบริโภคจะกลับมาเป็นตัวขับเคลื่อนหลักที่จะหนุนเศรษฐกิจจีนในปีนี้ อย่างไรก็ตามข้อมูลในไตรมาส 4/2022 บ่งชี้ว่าการขยายตัวของเมือง (urbanization) ชะลอตัวลงและความเหลื่อมล้ำเพิ่มขึ้น ซึ่งแนวโน้ม 2 ประการนี้อาจทำให้การใช้จ่ายภาคเอกชนชะลอตัวลง ทั้งนี้ในปี 2022 มีประชากรจีนเกือบ 172 ล้านคนที่มีทะเบียนบ้านอยู่ในชนบท แต่มาทำงานในเมือง ซึ่งน้อยกว่าปี 2019 ก่อนเกิดการระบาดของโรคโควิด-19 และยังคงต้องติดตามว่าการชะลอตัวลงของอัตราการขยายเมือง จะเป็นระยะสั้นจากมาตรการควบคุมโควิด หรือเป็นการเปลี่ยนแปลงในระยะยาวที่จะทำให้เศรษฐกิจจีนชะลอตัวในอนาคต

WCIA Weekly Recap

เศรษฐกิจสหรัฐฯ ส่งสัญญาณอ่อนแอ แต่ตลาดแรงงานยังตึงตัว

- เฟด สาขาแอตแลนตา เผยแบบจำลองคาดการณ์ GDPNow ล่าสุดชี้ให้เห็นว่า เศรษฐกิจสหรัฐฯ ขยายตัว 3.5% ในไตรมาส 4/2022 โดยต่ำกว่าระดับ 4.1% ที่มีการเปิดเผยเมื่อสัปดาห์ที่แล้ว ทั้งนี้เศรษฐกิจสหรัฐฯ ในไตรมาส 3/2022 ขยายตัวที่ 3.2%

- เฟดฟิลาเดลเฟียเผยดัชนีภาคการผลิตภูมิภาคแอตแลนติกกลาง สูงกว่าคาดในเดือน ม.ค. โดยปรับตัวขึ้นสู่ระดับ -8.9 ในเดือน ม.ค. และสูงกว่าตลาดคาดที่ระดับ -10.0 จากระดับ -13.7 ในเดือน ธ.ค. 2022 โดยได้รับปัจจัยบวกจากการเพิ่มขึ้นของคำสั่งซื้อใหม่และการจ้างงาน ขณะที่ความเชื่อมั่นของภาคธุรกิจปรับตัวขึ้น จากคลายความกังวลเกี่ยวกับเงินเฟ้อ

- กระทรวงแรงงานสหรัฐฯ เปิดเผยตัวเลขผู้ยื่นขอสวัสดิการว่างงานครั้งแรกลดลง 15,000 ราย สู่ระดับ 190,000 รายในสัปดาห์ที่แล้ว สวนทางกับที่ตลาดคาดว่าเพิ่มขึ้นสู่ระดับ 214,000 ราย ทั้งนี้จำนวนชาวอเมริกันที่ยังคงขอรับสวัสดิการว่างงานคงค้างเพิ่มขึ้น 17,000 ราย สู่ระดับ 1.647 ล้านราย

- IMF ออกโรงเตือนว่า ความล้มเหลวในการเพิ่มเพดานหนี้สหรัฐฯ จะส่งผลกระทบต่อสหรัฐฯ และเศรษฐกิจโลก ด้านรัฐมนตรีคลังสหรัฐฯ ระบุว่า จะระงับการลงทุนครั้งใหม่ในกองทุนผู้เกษียณอายุและกองทุนประกันสุขภาพของผู้เกษียณอายุของบางหน่วยงาน ตั้งแต่วันที่ 19 ม.ค. – 5 มิ.ย. 2023

เงินเฟ้อยุโรปชะลอตัวต่อเนื่อง แต่ยังไม่จบวงจรดอกเบี้ยขาขึ้น

- สำนักงานสถิติแห่งสหพันธรัฐเยอรมนีเผยว่า อัตราเงินเฟ้อของเยอรมนีชะลอตัวลงอีกในเดือน ธ.ค. โดยดัชนีราคาผู้บริโภค (CPI) เพิ่มขึ้น 8.6%YoY ลดลงจากที่เพิ่มขึ้น 11.3%YoY ในเดือน พ.ย. และ 11.6%YoY ในเดือนต.ค. ด้านอัตราเงินเฟ้อของเยอรมนีทั้งปี 2022 อยู่ที่ 8.7%

- เยอรมนีเผยดัชนีราคาค้าส่งเดือน ธ.ค. 2022 ปรับตัวขึ้น 12.%YoY ชะลอตัวจากเดือน พ.ย. 2022 ที่ปรับตัวขึ้น 14.9% โดยดัชนีราคาค้าส่งของเยอรมนีขยายตัวสูงสุดในเดือนเม.ย. 2022 ที่ระดับ 23.8%YoY โดยในเดือน ธ.ค. ราคาผลิตภัณฑ์ mineral oil products เพิ่มขึ้น 22.8% เมื่อเทียบกับเดือน ธ.ค. 2021 ซึ่งส่งผลกระทบต่อดัชนีราคาค้าส่งมากที่สุด

- ตลาดคาดการณ์ว่า ธนาคารกลางอังกฤษ (BoE) จะปรับขึ้นอัตราดอกเบี้ย 0.50% สู่ระดับ 4.00% ในการประชุมนโยบายการเงินในวันที่ 2 ก.พ. และคาดว่า BoE จะปรับขึ้นอัตราดอกเบี้ยอีก 0.25% ในไตรมาส 2/2023 ซึ่งจะทำให้อัตราดอกเบี้ยนโยบายของ BoE แตะระดับสูงสุดที่ 4.25%

- ยูเครนวอนชาติตะวันตกส่งมอบอาวุธใหม่เร็วขึ้น หลังถูกรัสเซียถล่มอีกระลอก โดยขณะนี้เมืองดนิโปรในภาคกลางของประเทศกำลังอยู่ในสภาพย่ำแย่จากการถูกขีปนาวุธของรัสเซียจู่โจม ส่งผลให้ประชาชนเสียชีวิต 40 ราย ด้านกระทรวงกลาโหมยูเครนกล่าวว่า ผู้นำรัสเซียได้สั่งการให้ผู้บัญชาการทหารรัสเซีย ทำการยึดภูมิภาคดอนบาสภายในเดือน มี.ค.

ตลาดเอเชียยังตอบรับปัจจัยบวกจากการเปิดประเทศของจีน

- แบงก์ชาติญี่ปุ่นมีมติคงดอกเบี้ยนโยบายที่ระดับ -0.1% ในการประชุมนโยบายการเงินเดือน ม.ค. และยังคงกรอบอัตราผลตอบแทนพันธบัตรอายุ 10 ปีของรัฐบาลญี่ปุ่น ในช่วง -0.5% ถึง +0.5% ซึ่งไม่เปลี่ยนแปลงจากการประชุมครั้งก่อนเมื่อวันที่ 20 ธ.ค. ที่ผ่านมา และ BoJ ยังได้ปรับเพิ่มคาดการณ์เงินเฟ้อในปีงบประมาณ 2022 ขึ้นสู่ระดับ 3% ขณะที่ดัชนีราคาผู้บริโภค (CPI) พื้นฐานซึ่งไม่นับรวมราคาในหมวดอาหารเพิ่มขึ้น 4%YoY ในเดือน ธ.ค. และสูงกว่าเป้าหมายเงินเฟ้อของ BoJ ที่ระดับ 2% ทำให้นักลงทุนบางส่วนคาดว่า BoJ จะยุติการใช้นโยบายควบคุมเส้นอัตราผลตอบแทนพันธบัตร (Yield Curve Control) เร็วๆ นี้

- OECD ชี้จีนเปิดประเทศถือเป็นสัญญาณบวกต่อเศรษฐกิจโลก ซึ่งในระยะสั้นยังมีความท้าทายจากยอดผู้ติดเชื้อโควิด-19 ที่เพิ่มสูงขึ้น แต่ในระยะกลางถึงระยะยาวจะเป็นปัจจัยบวกที่จะสร้างความมั่นใจเกี่ยวกับประสิทธิภาพของห่วงโซ่อุปทาน รวมทั้งมั่นใจเกี่ยวกับอุปสงค์ในจีน และยังหนุนต่อการค้าโลกให้ดำเนินได้ต่อไปหลังจากที่ซบเซาก่อนหน้านี้

- จีนเผยราคาบ้านลดลงติดต่อกันเดือนที่ 5 จากผลกระทบโควิดระบาด โดยสำนักงานสถิติแห่งชาติจีน (NBS) รายงานว่า ราคาบ้านใหม่ในจีนปรับตัวลงติดต่อกันเป็นเดือนที่ 5 ในเดือน ธ.ค. เนื่องจากการระบาดของโรคโควิด ส่งผลกระทบต่ออุปสงค์ อย่างไรก็ตามตลาดมีความหวังว่ารัฐบาลจะออกมาตรการสนับสนุนนั้น ช่วยให้แนวโน้มตลาดมีความสดใสมากขึ้น

สินค้าโภคภัณฑ์ปรับตัวเพิ่มขึ้น จากดอลลาร์อ่อนค่าและเงินเฟ้อชะลอตัวลง

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวเพิ่มขึ้นปิดตลาดที่ 81.76 ดอลลาร์ต่อบาร์เรล จากที่ตลาดคาดว่าอุปสงค์น้ำมันจากจีนจะเพิ่มขึ้นหลังมีการเปิดประเทศและการเฉลิมฉลองเทศกาลตรุษจีน เป็นปัจจัยหนุนราคาน้ำมัน อีกทั้ง IEA คาดว่า การผลิตน้ำมันของรัสเซียจะลดลง 14% ในช่วงสิ้นสุดไตรมาสแรกของปีนี้ ทำให้อุปทานน้ำมันตึงตัว

- ราคาทองคำปรับตัวเพิ่มขึ้นปิดที่ $1,932.53 ดอลลาร์สหรัฐฯ โดยได้ปัจจัยบวกจากการอ่อนค่าของดอลลาร์ และตลาดเริ่มกังวลต่อความเสี่ยงด้านการปล่อยสินเชื่อในภาคอสังหาริมทรัพย์ของสหรัฐฯ และการเปิดเผยข้อมูลเศรษฐกิจที่อ่อนแอ รวมทั้งคาดว่าเฟดจะชะลออัตราการปรับขึ้นดอกเบี้ย

- ค่าเงินบาทแข็งค่าปิดตลาดที่ 32.63 บาทต่อดอลลาร์สหรัฐฯ ช่วงนี้ตลาดเริ่มกังวลเรื่องเพดานหนี้ของสหรัฐฯ ขณะที่ฝั่งยุโรป ผู้ว่าธนาคารกลางยุโรป (ECB) ออกมาให้ความเห็นสนับสนุนการขึ้นดอกเบี้ยต่อเนื่อง ส่งผลให้สกุลเงินยูโรแข็งค่าและดอลลาร์สหรัฐฯ อ่อนค่า คาดว่าสัปดาห์นี้ค่าเงินบาทจะทรงตัว เนื่องจากรอปัจจัยใหม่ เช่น การประชุมของธนาคารกลางสหรัฐฯ (เฟด) ต้นดือน ก.พ. นี้

ความเคลื่อนไหวหุ้นสหรัฐในช่วง 1 สัปดาห์ที่ผ่านมา

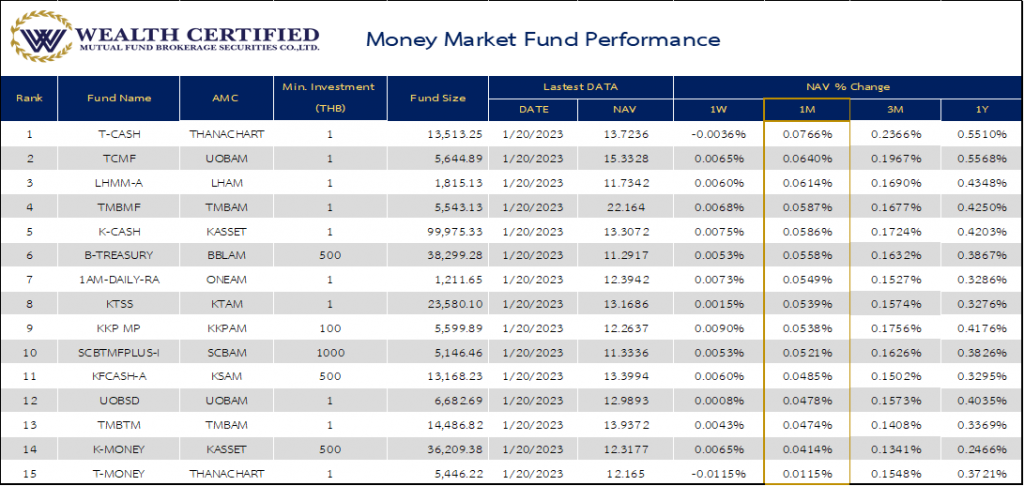

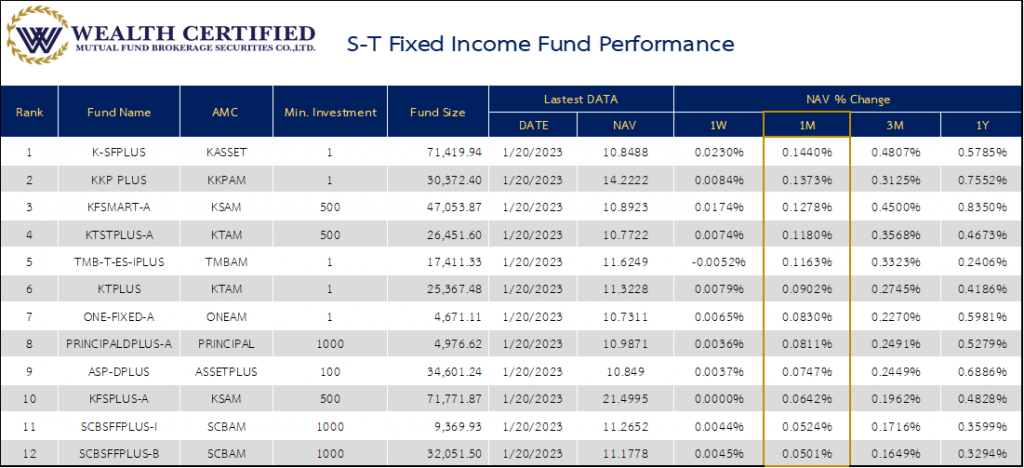

จัดอันดับกองทุนพักเงิน

กลยุทธ์การลงทุนในช่วงสัปดาห์นี้

ตลาดหุ้นเอเชียอาทิ จีน ฮ่องกง เวียดนาม ปิดทำการ แนะนำยังคงสัดส่วนกองทุนจากที่มีการเปลี่ยนแปลงพอร์ตการลงทุนแนะนำไปเมื่อสัปดาห์ก่อนโดยกองทุนที่แนะนำยังคงมีMomentum ที่ดีในการลงทุนในช่วงต้นปีใหม่นี้ (Let Profit Run) ติดตามผลประกอบการของบริษัทจดทะเบียนที่กำลังจะประกาศในสัปดาห์นี้

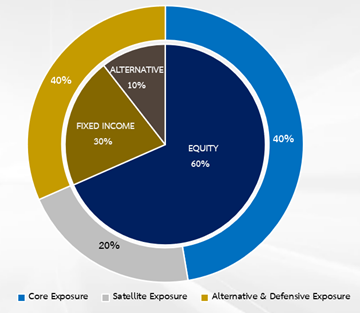

ตัวอย่าง Aggressive Portfolio

โดยรายละเอียดแผนการลงทุนและกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับการจัดพอร์ตการลงทุนในแต่ละบุคคล

โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านหลักทรัพย์ ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : ผู้วางแผนการลงทุน

อ่านบทความย้อนหลังได้ที่

2023 Investment Outlook – Wealth Certified

Disclaimer: ข้อมูลและเนื้อหาในเอกสารฉบับนี้ ถูกรวบรวมขึ้นจากแหล่งที่มาที่พิจารณาแล้วว่ามีความน่าเชื่อถือ อย่างไรก็ตามทางบริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เวลธ์ เซอร์ติฟายด์ จำกัด ไม่อาจรับประกันความถูกต้อง ครบถ้วน และเป็นปัจจุบัน ของเอกสารฉบับนี้รวมถึงความเสียหายที่อาจเกิดขึ้นจากการนำข้อมูลเหล่านี้ไปใช้ได้ข้อมูลและความคิดเห็นในเอกสารฉบับนี้อาจมีการเปลี่ยนแปลงหรือแก้ไขโดยไม่ต้องแจ้งให้ทราบล่วงหน้า

ผู้ลงทุนต้องเข้าใจว่า ผลตอบแทนในอดีตไม่สามารถนำเอามาใช้รับประกันผลตอบแทนในปัจจุบันและอนาคตได้ ผู้ลงทุนมีโอกาสรับผลขาดทุนจากการลงทุนได้ จึงต้องทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน และผลการดำเนินงานที่นำเสนอนั้น อาจไม่ได้รวมค่าใช้จ่ายต่างๆ อาทิเช่น ค่าธรรมเนียมและค่าใช้จ่ายอื่นๆที่จะต้องมีการเรียกเก็บจากผู้ลงทุน เป็นต้น

เอกสารฉบับนี้ไม่ใช่เอกสารเผยแพร่ให้บุคคลทั่วไปและไม่สามารถนำไปแก้ไข ทำซ้ำ ดัดแปลงบางส่วนหรือทั้งหมดโดยปราศจากความเห็นชอบและอนุญาตจากบริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน เวลธ์ เซอร์ติฟายด์ จำกัด