บทความการลงทุนประจำสัปดาห์ระหว่างวันที่ 9 – 12 เมษายน 2567

ตัวเลขจ้างงานสหรัฐเดือน มี.ค. เพิ่มขึ้นดีกว่าที่ตลาดคาด บอนด์ยีลด์สหรัฐปรับตัวขึ้นสูงสุดในรอบ 5 เดือน กดดันการลงทุน หุ้นอินเดียขนาดกลางมีความน่าสนใจจากคาดการณ์กำไรที่เติบโตโดดเด่นและอัปเดทข้อมูลเศรษฐกิจสำคัญอื่นๆ

Executive Summary

- ตลาดหุ้นโลกปรับตัวลดลงในสัปดาห์ที่ผ่านมา จากความไม่มั่นใจของนักลงทุนต่อทิศทางการปรับลดอัตราดอกเบี้ยของเฟด หลังตัวเลขการจ้างงานสหรัฐออกมาแข็งแกร่ง ซึ่งเริ่มมีการคาดว่าเฟดจะลดอัตราดอกเบี้ยเพียง 1-2 ครั้งในปีนี้ จากที่คาดว่าจะลด 3 ครั้งเมื่อต้นเดือนที่ผ่านมา อย่างไรก็ดีตลาดยังคงมองว่าเงินเฟ้อสหรัฐในระยะข้างหน้าจะชะลอตัวอย่างค่อยเป็นค่อยไป ด้านตลาดหุ้นจีนและฮ่องกงปรับตัวเพิ่มขึ้น ขานรับดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตของจีนเดือน มี.ค. ขยายตัวดีกว่าที่ตลาดคาด เรายังคงมีมุมมองเชิงบวกต่อตลาดหุ้นทั้งปี จากแนวโน้มอัตราดอกเบี้ยขาลงและการฟื้นตัวของผลประกอบการของบริษัทจดทะเบียน หากตลาดมีการปรับตัวลง มองว่าเป็นโอกาสในการเข้าลงทุนและสะสมเพิ่ม

- Special Headlines:

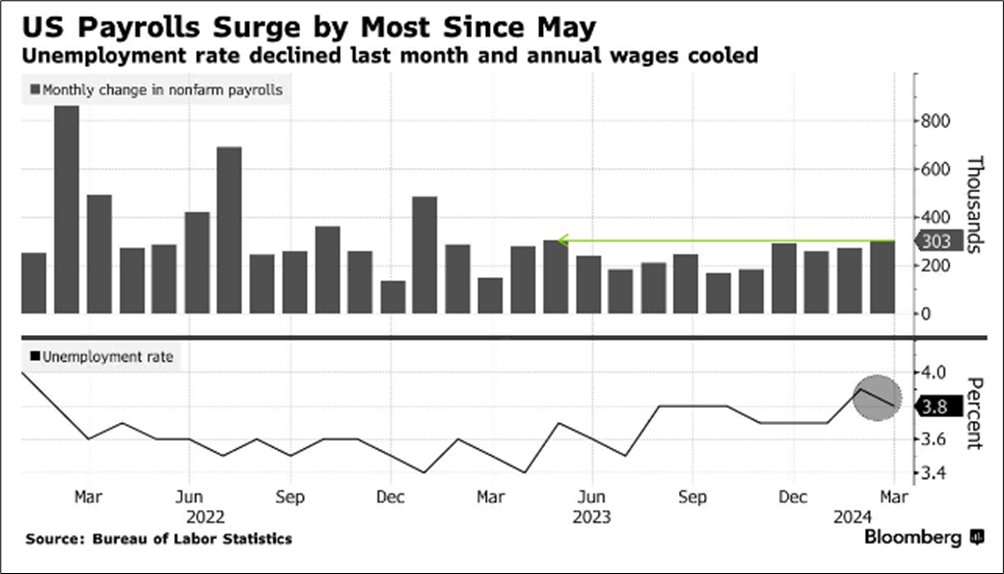

ตัวเลขจ้างงานสหรัฐเดือน มี.ค. เพิ่มขึ้นดีกว่าที่ตลาดคาด

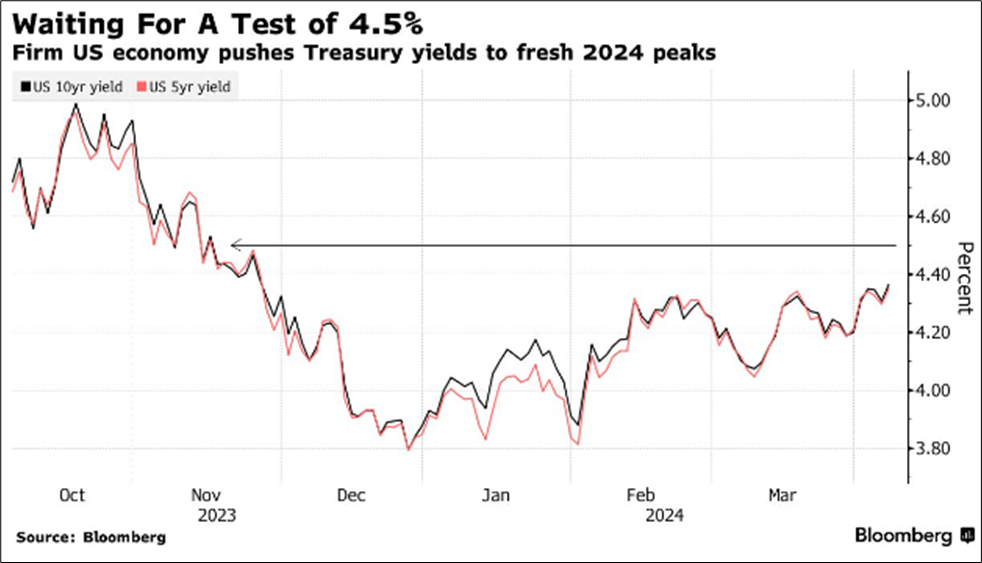

บอนด์ยีลด์สหรัฐปรับตัวขึ้นสูงสุดในรอบ 5 เดือน กดดันการลงทุน

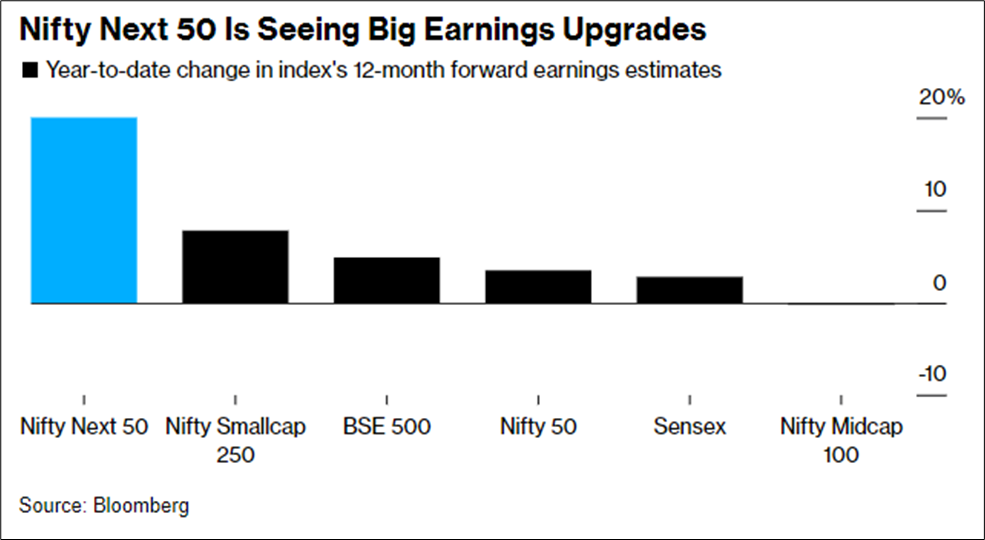

หุ้นอินเดียขนาดกลางมีความน่าสนใจจากคาดการณ์กำไรที่เติบโตโดดเด่น - มุมมอง:เราแนะนำกระจายการลงทุนท่ามกลางตลาดที่ยังคงผันผวน จากปัจจัยกดดันหลายส่วน โดยเน้นลงทุนหุ้นขนาดใหญ่สหรัฐในกลุ่ม value และ quality growth ที่มีฐานะการเงินแข็งแกร่งและมีรายได้สม่ำเสมอ อย่าง หุ้นกลุ่ม health care technology และ Industrial เป็นต้น และเรามองว่าตลาดหุ้น Asia ex. Japan และเวียดนามในช่วงนี้เป็นโอกาสน่าลงทุนสำหรับการลงทุนระยะกลางถึงยาว เนื่องจาก valuation ของตลาดอยู่ในระดับที่ค่อนข้างถูก ขณะที่กำไรบริษัทจดทะเบียนมีการเติบโตในระดับที่สูงตามปัจจัยพื้นฐาน ด้านตลาดหุ้นไทยมองว่ามี downside risk ที่ค่อนข้างจำกัด นักลงทุนสามารถทยอยสะสมลงทุนได้ คาดว่าจะเศรษฐกิจไทยและความเชื่อมั่นของนักลงทุนต่างชาติจะมีพัฒนาการเชิงบวกหลังจากนี้

Weekly Asset Total Return

ที่มา: Koyfin.com data as of 7 Apr 2024, *Annualized returns

ตัวเลขจ้างงานสหรัฐเดือน มี.ค. เพิ่มขึ้นดีกว่าที่ตลาดคาด

- สำนักงานสถิติแรงงานของสหรัฐรายงานการจ้างงานนอกภาคเกษตรเดือน มี.ค. เพิ่มขึ้น 3.03 แสนตำแหน่ง สูงกว่าที่ตลาดคาดว่าจะเพิ่มขึ้น 2.05 แสนตำแหน่ง สาเหตุมาจากการจ้างงานในธุรกิจบริการสุขภาพ การก่อสร้าง และการบริการทั่วไปที่เพิ่มขึ้น ซึ่งได้ทำระดับสูงกว่าช่วงก่อนโควิด-19 แล้ว ด้านอัตราการว่างงานลดลงสู่ระดับ 3.8% ต่ำกว่าตลาดคาดการณ์ที่ระดับ 3.9% และตัวเลขค่าจ้างรายชั่วโมงโดยเฉลี่ยของแรงงานเดือน มี.ค. เพิ่มขึ้น 4.1%YoY และเพิ่มขึ้น 0.3%MoM ซึ่งเป็นอัตราการเพิ่มขึ้นรายเดือนที่ต่ำที่สุดรอบกว่า 1 ปี บ่งชี้ว่าตลาดแรงงานสหรัฐกำลังเข้าสู่จุดสมดุล เนื่องจากคนเริ่มหางานมากขึ้น ขณะเดียวกันแรงงานวัย 25-54 ปีในตลาดจ้างงานปรับตัวลดลงที่ระดับ 83.4% แต่ยังคงทำระดับสูงสุดในรอบ 2 ทศวรรษ

- ทั้งนี้ข้อมูลการจ้างงานดังกล่าวเน้นย้ำว่า เศรษฐกิจสหรัฐยังคงแข็งแกร่ง และสามารถหนุนให้การบริโภคของชาวอเมริกันเติบโตต่อได้ในระยะข้างหน้า ทำให้เจ้าหน้าเฟดยังคงที่จะไม่รีบปรับตัวลดอัตราดอกเบี้ย เพื่อรอดูข้อมูลเศรษฐกิจเพิ่มเติมเพื่อใช้ประกอบการตัดสินใจดำเนินนโยบาย

ที่มา: Bloomberg

บอนด์ยีลด์สหรัฐปรับตัวขึ้นสูงสุดในรอบ 5 เดือน กดดันการลงทุน

- อัตราผลตอบแทนพันธบัตรสหรัฐอายุ 10 ปีปรับตัวเพิ่มขึ้นทะลุ 4.4% ในสัปดาห์ที่ผ่านมา และทำระดับสูงสุดนับตั้งแต่เดือน พ.ย. 2023 หลังมีรายงานตัวเลขการจ้างงานและอัตราการว่างงานของสหรัฐล่าสุดออกมาดีกว่าที่ตลาดคาดการณ์ สร้างความไม่มั่นใจต่อนักลงทุนในการปรับลดอัตราดอกเบี้ยของเฟดในปีนี้ ด้านมุมมองของผู้จัดการกองทุนตราสารหนี้ส่วนหนึ่งมองว่า กรอบอัตราผลตอบแทนพันธบัตรสหรัฐอายุ 10 ปีที่ระดับ 4.0-4.5% ยังไม่มีน้ำหนักให้น่ากังวลต่อตลาดหุ้นมากนัก ท่ามกลางเศรษฐกิจสหรัฐที่แข็งแกร่ง และการฟื้นของภาคการผลิตทั่วโลกที่จะหนุนการลงทุนภาพรวม อย่างไรก็ดีมองว่า หากอัตราผลตอบแทนพันธบัตรสหรัฐอายุ 10 ปรับตัวขึ้นสู่ทะลุ 4.7% ขึ้นไป อาจกระทบต่อ sentiment ตลาดหุ้นและดึงความสนใจของนักลงทุนและผู้กำหนดนโยบายให้เฝ้าติดตามอย่างใกล้ชิด

- ทั้งนี้นักลงทุนส่วนใหญ่เริ่มปรับการคาดการณ์ว่าเฟดจะปรับลดอัตราดอกเบี้ยในปีนี้เพียง 1-2 ครั้ง จากก่อนหน้าที่คาดว่าจะลด 3 ครั้ง ตามการคาดการณ์อัตราดอกเบี้ยนโยบายของเฟด (Dot Plot) โดยคาดว่าจะเริ่มปรับลดในการประชุมเดือน มิ.ย. นี้

ที่มา: Bloomberg

หุ้นอินเดียขนาดกลางมีความน่าสนใจจากคาดการณ์กำไรที่เติบโตโดดเด่น

- ผลสำรวจจาก Blomberg ต่อคาดการณ์การเติบโตกำไรของบรรดานักวิเคราะห์เผยว่า มีการปรับคาดการณ์กำไรใน 12 เดือนข้างหน้าของดัชนี NSE Nifty Next 50 ตั้งแต่ต้นปีเพิ่มขึ้นราว 20% และคาดว่ากำไรจะเติบโต 39% ในอีก 12 เดือนข้างหน้า ขณะที่คาดการณ์กำไรของดัชนี Nifty 50 ถูกปรับขึ้น 3.5% โดยหุ้นที่อยู่ในดัชนี Nifty Next 50 หลักๆ จะอยู่ในกลุ่ม industrial materials และ manufacturing และส่วนใหญ่เป็นหุ้นขนาดเล็ก ซึ่งได้ประโยชน์จากการคาดว่าเศรษฐกิจของอินเดียจะเติบโตมากกว่า 7% ในปีนี้ ขณะที่ระดับ valuation ของดัชนี Nifty 50 ซึ่งสะท้อนถึงหุ้นอินเดียขนาดใหญ่ค่อนข้างแพงแล้ว ทำให้นักลงทุนต้องหาโอกาสใหม่ๆ ในการลงทุน ซึ่งตลาดหุ้นอินเดียยังคงเป็นตัวเลือกแรกๆ ในการลงทุนตลาดหุ้นเกิดใหม่ จากปัจจัยพื้นฐานของประเทศที่คาดว่าจะเติบโตสูง และได้รับผลกระทบจากปัจจัยภูมิรัฐศาสตร์น้อย

ที่มา: Bloomberg

Weekly Recap

US

- ISM เผยดัชนีภาคการผลิตสหรัฐขยายตัวครั้งแรกในรอบ 17 เดือน โดยดัชนีปรับตัวขึ้นสู่ระดับ 50.3 ในเดือน มี.ค. จากระดับ 47.8 ในเดือน ก.พ. และสูงกว่าที่ตลาดคาดการณ์ระดับ 48.1 ได้แรงหนุนจากยอดคำสั่งซื้อที่เพิ่มขึ้น แม้ว่าการจ้างงานในฝั่งภาคการผลิตยังซบเซาและราคาวัตถุดิบการผลิตยังอยู่ในระดับสูง

- สหรัฐเผยตัวเลขผู้ขอสวัสดิการว่างงานสูงกว่าที่ตลาดคาด โดยเพิ่มขึ้น 9,000 ราย สู่ระดับ 221,000 รายในสัปดาห์ที่แล้ว ซึ่งเป็นระดับสูงสุดในรอบ 2 เดือน ขณะที่ตลาดคาดว่าจะเพิ่มขึ้นสู่ระดับ 213,000 ราย ส่วนจำนวนชาวอเมริกันที่ยังคงขอรับสวัสดิการว่างงานคงค้างลดลง 19,000 ราย สู่ระดับ 1.79 ล้านราย

- นายราฟาเอล บอสติก ประธานเฟดสาขาแอตแลนตากล่าวว่า คาดว่าเฟดจะปรับลดอัตราดอกเบี้ยเพียง 1 ครั้งในปีนี้ และจะเกิดขึ้นในไตรมาส 4/67มาจากสาเหตุตัวเลขเศรษฐกิจและตลาดแรงงานที่แข็งแกร่ง ซึ่งมีแนวโน้มที่เงินเฟ้อจะปรับตัวลงช้ากว่าที่มีการคาดการณ์ไว้

Europe

- ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) รวมภาคบริการและการผลิตขั้นสุดท้ายของยูโรโซนในเดือน มี.ค. ปรับตัวขึ้นสู่ระดับ 50.3 จาก 49.2 ในเดือน ก.พ. และดีกว่าตลาดคาดการณ์ที่ระดับ 49.9 อย่างไรก็ดีการฟื้นตัวดังกล่าวได้ปัจจัยหลักมาจากภาคการบริการ ขณะที่ภาคการผลิตยังคงหดตัว บ่งชี้ถึงการฟื้นตัวของแต่ละอุตสาหกรรมที่ไม่สอดคล้องกัน

- ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) รวมภาคบริการและการผลิตขั้นสุดท้ายเดือน มี.ค. ของอังกฤษปรับตัวลดลงเล็กน้อยสู่ระดับ 52.8 จาก 53.0 ในเดือน ก.พ. ซึ่งยังคงขยายตัวติดต่อกันเป็นเดือนที่ 5 ได้ปัจจัยหนุนจากภาคบริการที่ขยายตัวอย่างแข็งกร่ง

- สำนักงานสถิติแห่งชาติเยอรมนีรายงาน คำสั่งซื้อภาคอุตสาหกรรมของเยอรมนีในเดือน ก.พ. ปรับตัวเพิ่มขึ้น 0.2%MoM ต่ำกว่าที่ตลาดคาดการณ์ว่าจะเพิ่มขึ้น 0.8%MoM สะท้อนว่าอุปสงค์ในภาคการผลิตยังคงอ่อนแออย่างต่อเนื่อง

Asia

- นายคาซูโอะ อุเอดะ ผู้ว่าการธนาคารกลางญี่ปุ่นเผยว่า BOJ อาจจะพิจารณาปรับขึ้นอัตราดอกเบี้ยอีกในช่วงครึ่งหลังของปี 2024 เนื่องจากคาดว่าเงินเฟ้อของญี่ปุ่นยังอยู่ในทิศทางที่ปรับตัวสูงขึ้นและยังอยู่ระดับสูงกว่าเงินเฟ้อเป้าหมายที่ 2%

- TSMC บริษัทผู้ผลิตชิปรายใหญ่ของไต้หวันระบุว่า โรงงานของบริษัทได้กลับมาเดินสายการผลิตอีกครั้งในเวลาไม่ถึง 24 ชั่วโมง หลังอพยพพนักงานและระงับการผลิตจากผลพวงของเหตุแผ่นดินไหว และอุปกรณ์ผลิตชิปที่สำคัญไม่ได้รับความเสียหาย ทั้งนี้ไต้หวันมีบทบาทสำคัญอย่างมากในเศรษฐกิจโลก โดยกลุ่มบริษัทผลิตชิปในไต้หวันซึ่งนำโดย TSMC ผลิตชิปคุณภาพขั้นสูงประมาณ 80-90% ของโลก

- ธนาคารกลางอินเดีย (RBI) มีมติคงอัตราดอกเบี้ยซื้อคืนพันธบัตร (repo rate) ซึ่งเป็นอัตราดอกเบี้ยนโยบายที่ระดับ 6.5% ติดต่อกันเป็นครั้งที่ 7 และสอดคล้องกับที่ตลาดคาดการณ์ พร้อมทั้งระบุว่า การที่เศรษฐกิจอินเดียขยายตัวอย่างแข็งแกร่งทำให้คณะกรรมการ RBI ยังคงไม่มั่นใจในการชะลอตัวของเงินเฟ้อที่ตั้งเป้าหมายไว้ที่ระดับ 4%

- กระทรวงพาณิชย์ไทยรายงาน ดัชนีราคาผู้บริโภคทั่วไป (CPI) เดือน มี.ค. 2024 ปรับตัวลดลง 0.47%YoY สอดคล้องกับที่คาดการณ์ และยังคงลดลงต่อเนื่องเป็นเดือนที่ 6 จากการปรับลดลงของราคาสินค้าในหมวดอาหารสด ประกอบกับฐานเปรียบเทียบที่สูงในปีผ่านมา และอัตราเงินเฟ้อทั่วไปไตรมาส 1/2024 (ม.ค.-มี.ค.) เฉลี่ยปรับตัวลดลง 0.79%YoY ขณะที่เงินเฟ้อพื้นฐานในไตรมาส 1 ปรับตัวขึ้น 0.44%YoY

Commodities

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวเพิ่มขึ้นระดับ 86 ดอลลาร์ต่อบาร์เรล ได้ปัจจัยหนุนจากความตึงเครียดในสงครามยูเครน-รัสเซียและในตะวันออกกลางที่เพิ่มขึ้น สร้างความกังวลต่ออุปทานน้ำมัน รวมถึงการคาดการณ์อุปสงค์น้ำมันในสหรัฐจะดีขึ้น จากเศรษฐกิจที่แข็งแกร่งและพ้นจากภาวะเศรษฐกิจซบเซา

- ราคาทองคำปรับตัวเพิ่มขึ้นที่ระดับ 2,338 ดอลลาร์สหรัฐฯ ต่อออนซ์ ทำระดับสูงสุดเป็นประวัติการณ์ รับปัจจัยบวกจาการที่ธนาคารกลางหลายแห่งซื้อทองคำในเดือน มี.ค. เพื่อเป็นทุนสำรองและสงครามในตะวันออกกลาง ทำให้ทองคำมีความน่าสนใจในฐานะสินทรัพย์ปลอดภัยและป้องกันความเสี่ยง

- ค่าเงินบาทยังคงอ่อนค่าปิดบริเวณ 36.70 บาทต่อดอลลาร์สหรัฐ ทำระดับอ่อนค่าสุดในรอบ 5 เดือน เนื่องจากเงินดอลลาร์ที่แข็งค่า จากเศรษฐกิจสหรัฐที่แข็งแกร่ง และยังไม่มีปัจจัยในประเทศมาหนุนค่าเงินบาท นอกจากนี้นักลงทุนคาดว่า หากการประชุม กนง. ในวันพรุ่งนี้ยังคงอัตราดอกเบี้ย ก็ไม่ได้หนุนเงินบาทแข็งค่ามากนัก

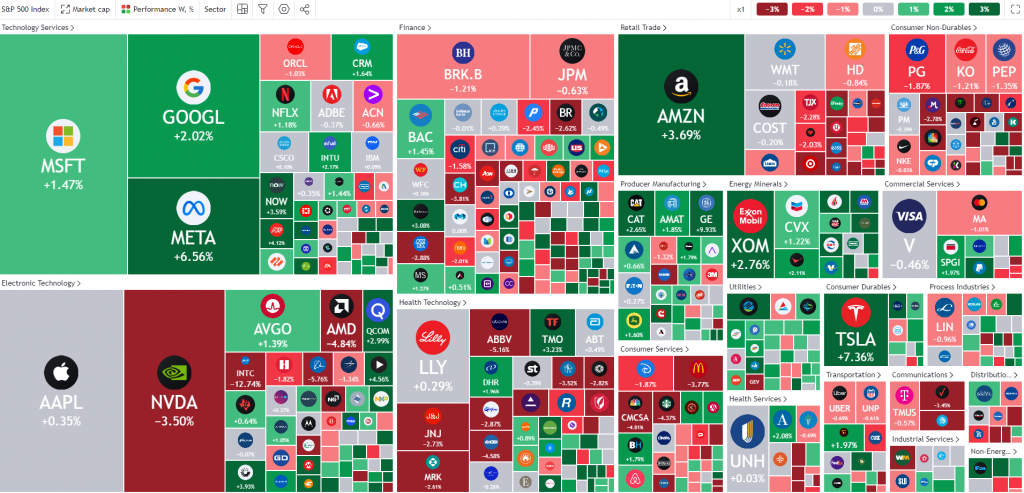

ความเคลื่อนไหวของหุ้นสหรัฐในรอบ 1 สัปดาห์

ที่มา: Tradingview.com as of 9 April 2024

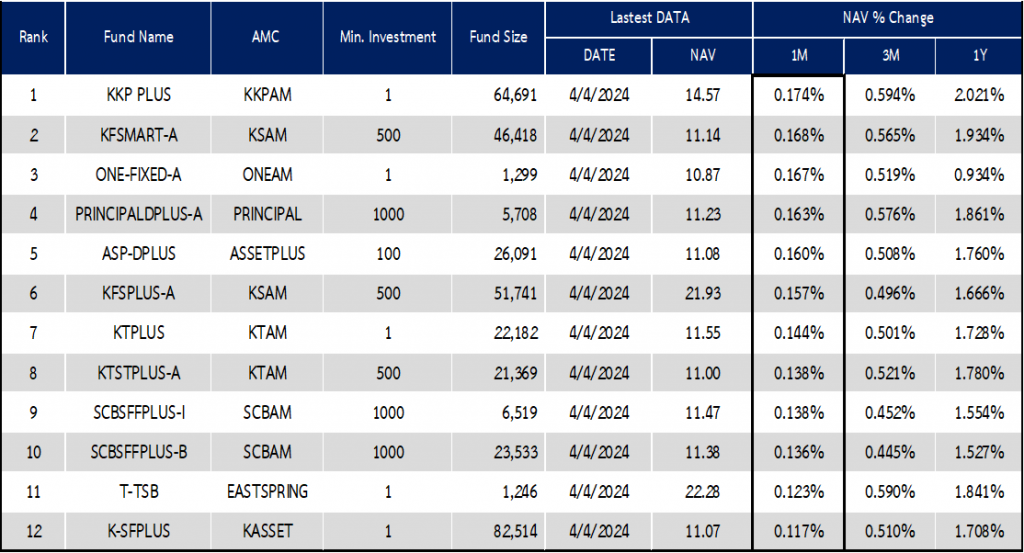

อัปเดทกองทุนพักเงิน

ที่มา: AspenRTD, data as of 5 Apr 2024

หมายเหตุ: ข้อมูลการจัดอันดับกองทุนเป็นเพียงข้อมูลหนึ่งที่ใช้ประกอบการตัดสินใจลงทุน ผู้ลงทุนควรศึกษารายละเอียดก่อนตัดสินใจลงทุน

โดยรายละเอียดกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับวัตถุประสงค์การลงทุนของแต่ละบุคคล โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

อ่านบทความย้อนหลังได้ที่

https://wealthcertified.co.th/wcia-monthly-insight-april-2024

https://wealthcertified.co.th/wcia-weekly-highlight-25-march-2024/