บทความการลงทุนประจำสัปดาห์ระหว่างวันที่ 25 – 29 กันยายน 2566 เฟดคงอัตราดอกเบี้ยที่ระดับ 5.25-5.50% ในการประชุมเดือน ก.ย. PBOC คงอัตราดอกเบี้ยเงินกู้ 5 ปีและ 1 ปี BOJ ยังคงอัตราดอกเบี้ยที่ -0.1% และอื่นๆ

Executive Summary

- ตลาดหุ้นทั่วโลกสัปดาห์ที่ผ่านมาถูกกดดันจากการที่เฟดยังคงส่งสัญญาณจะใช้นโยบายการเงินเข้มงวดต่อไปจนกว่าเงินเฟ้อจะปรับตัวลงสู่กรอบเป้าหมาย ถึงแม้ว่ามีมติคงอัตราดอกเบี้ยที่ระดับ 5.25-5.50% ตามที่ตลาดคาด ทั้งนี้คาดว่าตลาดหุ้นในสัปดาห์นี้จะยังคงผันผวน เนื่องจากมีรายงานตัวเลขเงินเฟ้อ PCE สหรัฐเดือน ส.ค. และความเสี่ยง Government Shutdown ของรัฐบาลสหรัฐ รวมถึงสถานการณ์วิกฤตภาคอสังหาฯ ของจีนที่ยังน่ากังวล

- Special Headlines:

เฟดคงอัตราดอกเบี้ยที่ระดับ 5.25-5.50% ในการประชุมเดือน ก.ย.

PBOC คงอัตราดอกเบี้ยเงินกู้ 5 ปีและ 1 ปี

BOJ ยังคงอัตราดอกเบี้ยที่ -0.1% - เรามีมุมมองเชิงบวกต่อหุ้น Quality Growth และ Defensive สหรัฐในระยะกลาง ซึ่งคาดว่าจะได้ประโยชน์จากเศรษฐกิจท่ามกลางอัตราดอกเบี้ยที่ยังอยู่ในระดับที่สูง และเรามองว่าตลาดหุ้น Asia incl. Japan ที่กระจายการลงทุนทั้งใน EMเอเชีย เช่น จีน เกาหลีใต้ อินเดีย ไทย และตลาดหุ้นเวียดนาม จาก Valuation ที่น่าสนใจเมื่อเทียบกับอดีตและเทียบกับตลาดหุ้นฝั่ง DM ขณะที่ตลาดหุ้นจีนทยอยเข้าซื้อสะสมได้และติดตามสถานการณ์ของทางการจีนในการรับมือต่อภาคอสังหาฯ ที่เป็นประเด็นในขณะนี้ รวมถึงรอดูมาตรการกระตุ้นเศรษฐกิจที่คาดว่าจะทยอยออกมาหลังจากนี้ ขณะเดียวกันตลาดหุ้นญี่ปุ่นกลับมามีความน่าสนใจจาก positive structural change และแนวโน้มผลประกอบการบริษัทจดทะเบียนที่แข็งแกร่ง

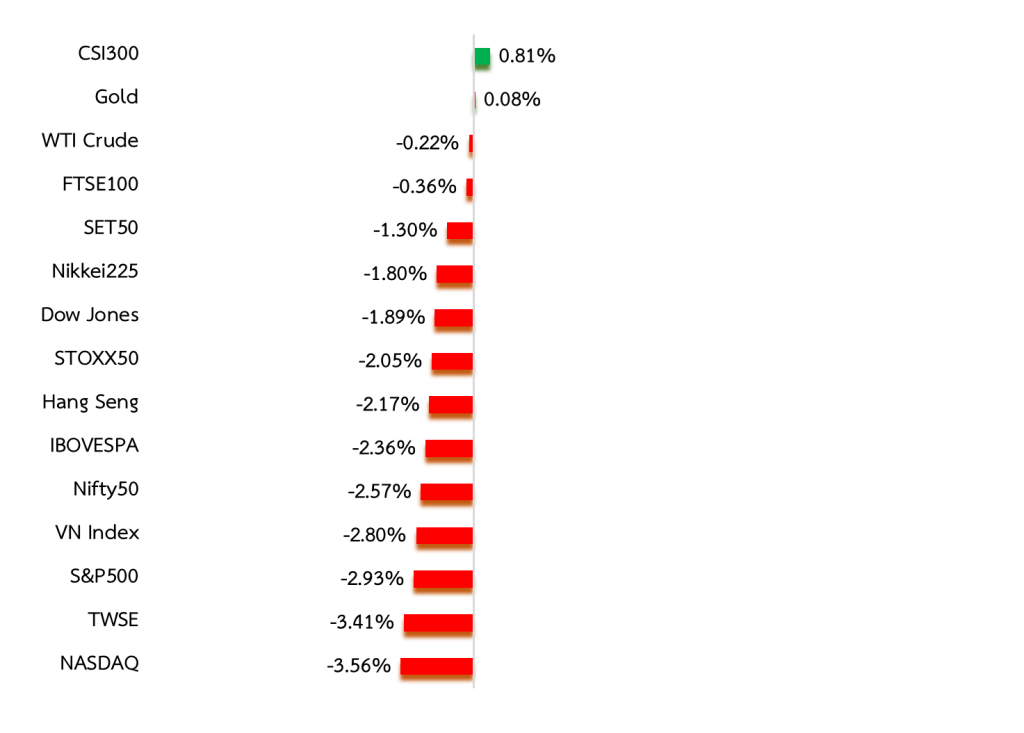

Weekly Total Asset Return

ที่มา: Koyfin.com data as of 24 Sep 2023, *Annualized returns

Special Headline: เฟดคงอัตราดอกเบี้ยที่ระดับ 5.25-5.50% ในการประชุมเดือน ก.ย.

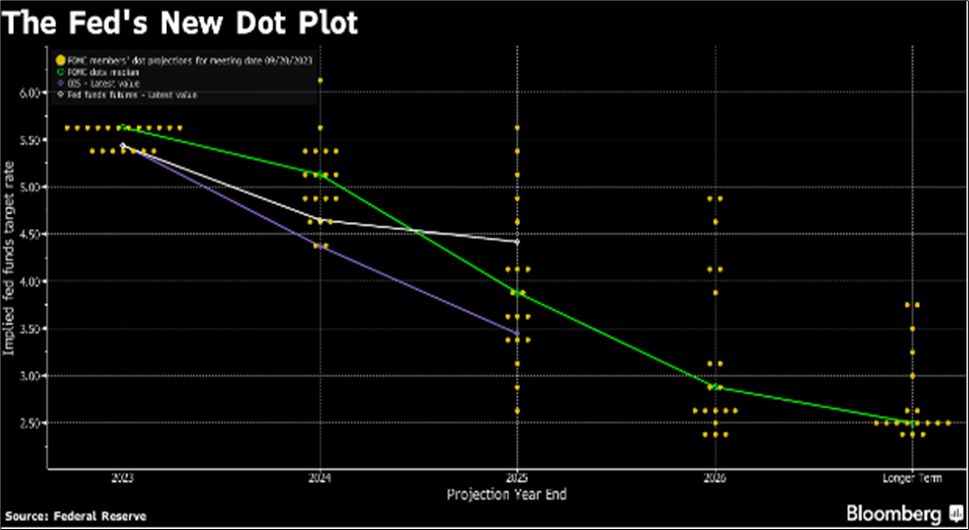

- ธนาคารกลางสหรัฐ (เฟด) มีมติคงอัตราดอกเบี้ยในการประชุมนโยบายการเงินเดือน ก.ย. ที่ระดับ 5.25-5.50% ตามที่ตลาดคาดการณ์ อย่างไรก็ตามได้ส่งสัญญาณว่าอาจจะปรับขึ้นอัตราดอกเบี้ยอีก 1 ครั้งในปีนี้และจะตรึงอัตราดอกเบี้ยนโยบายที่ระดับสูงนานกว่าที่คิดไว้ก่อนหน้านี้ จนกว่าจะมั่นใจว่าแนวโน้มเงินเฟ้อจะชะลอตัวอย่างยั่งยืน

- นอกจากนี้เฟดยังเผยการคาดการณ์อัตราดอกเบี้ยนโยบาย หรือ Dot plot โดยคณะกรรมการเฟด 12 รายจากทั้งหมด 19 ราย สนับสนุนให้เฟดขึ้นอัตราดอกเบี้ยเพิ่มเติมเพื่อกดเงินเฟ้อลงมาในกรอบเป้าหมายที่ 2% และจากรายงานดังกล่าวบ่งชี้ว่า เฟดจะลดอัตราดอกเบี้ยนโยบายสู่ระดับ 5.10% ในปี 2024 จากเดิมที่คาดในเดือน มิ.ย. ว่าจะอยู่ที่ระดับ 4.60% และจะลดลงสู่ระดับ 3.90% ในปี 2025 อย่างไรก็ดีเฟดยังคงยึดข้อมูลเศรษฐกิจล่าสุดเป็นหลักในการประกอบการตัดสินใจดำเนินนโยบายการเงิน ซึ่งตลาดยังคงต้องติดตามตัวเลขเศรษฐกิจจนกว่าเฟดจะส่งสัญญาณยุติวัฎจักรดอกเบี้ยขาขึ้นในรอบนี้

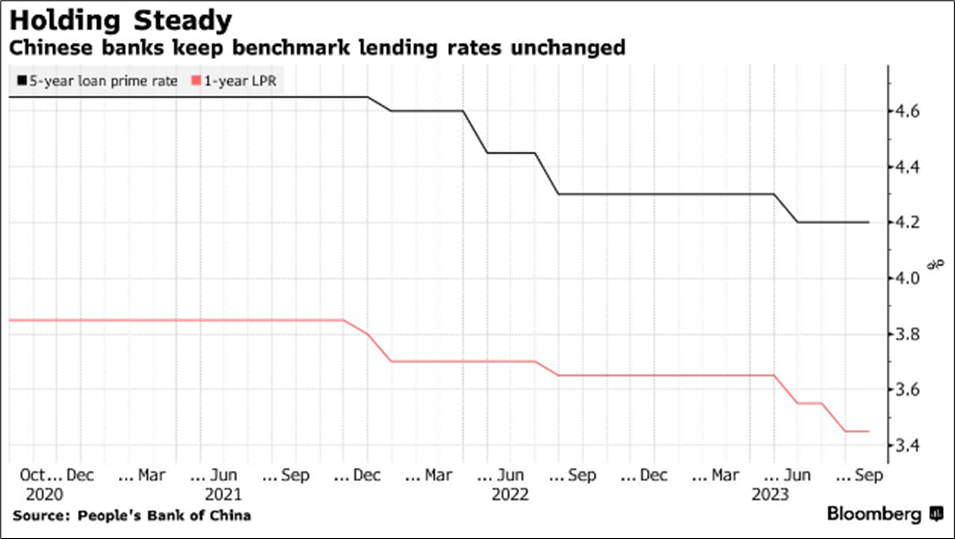

PBOC คงอัตราดอกเบี้ยเงินกู้ 5 ปีและ 1 ปี

- ธนาคารกลางจีน (PBOC) มีมติคงอัตราดอกเบี้ยเงินกู้ลูกค้าชั้นดี (LPR) ประเภท 1 ปีที่ระดับ 3.45% และคงอัตราดอกเบี้ย LPR ประเภท 5 ปีไว้ที่ระดับ 4.20% ตามคาด โดยอัตราดอกเบี้ย LPR ประเภท 1 ปีของจีนเป็นดัชนีวัดอัตราดอกเบี้ยเงินกู้ของภาคเอกชน ส่วนอัตราดอกเบี้ย LPR ประเภท 5 ปีเป็นดัชนีวัดทิศทางอัตราดอกเบี้ยของภาคครัวเรือน พร้อมทั้งระบุว่า ยังมี policy space พอที่จะใช้นโยบายการเงินผ่อนคลายเพิ่มเติมเพื่อสนับสนุนสภาพคล่องทางการเงินและกระตุ้นเศรษฐกิจ ขณะเดียวกัน PBOC ขอรอดูผลของมาตรการที่ประกาศใช้ก่อนหน้าว่าเศรษฐกิจจะฟื้นตัวในระดับที่น่าพอใจหรือไม่

- ด้านนักเศรษฐศาสตร์คาดว่าจะมีนโยบายกระตุ้นเศรษฐกิจในประเทศเพิ่มเติมในเดือนข้างหน้า เนื่องจากการฟื้นตัวโดยรวมยังคงอ่อนแอ ถึงแม้ว่าจะเห็นบางตัวเลขเศรษฐกิจเริ่มจะฟื้นตัวในเดือน ก.ย. นี้ โดยมองว่านโยบายการคลังจากรัฐบาลจะช่วยหนุนเศรษฐกิจขยายตัวได้ดีกว่าการที่แบงก์ชาติปรับลดอัตราดอกเบี้ย ด้านค่าเงินหยวนยังถูกกดดันจากการที่เฟดยังคงเดินหน้าใช้นโยบายการเงินเข้มงวด ทำให้ส่วนต่างระหว่างอัตราดอกเบี้ยนโยบายของสหรัฐและจีนปรับเพิ่มขึ้น ส่งผลให้เงินทุนไหลออกจากตลาดหุ้นและตลาดตราสารหนี้จีน

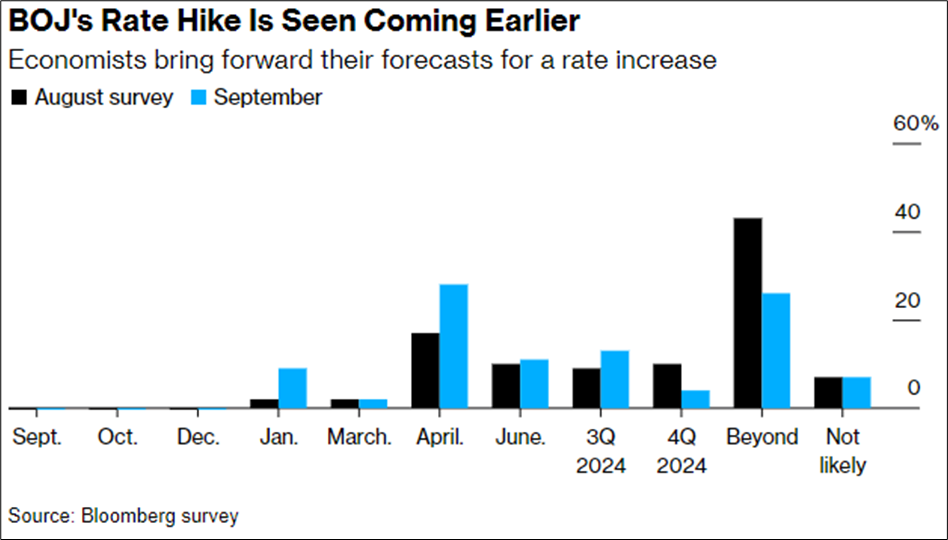

BOJ ยังคงอัตราดอกเบี้ยที่ -0.1%

- ธนาคารกลางญี่ปุ่น (BOJ) มีมติคงอัตราดอกเบี้ยนโยบายที่ระดับ -0.1% ขณะที่นักลงทุนบางส่วนเก็งว่า BOJ จะปรับขึ้นอัตราดอกเบี้ยและหมดยุคอัตราดอกเบี้ยติดลบ หลังจากใช้นโยบายการเงินผ่อนคลายเป็นเวลานาน พร้อมทั้งระบุว่า จะใช้มาตรการผ่อนคลายเพิ่มเติมเพื่อกระตุ้นเศรษฐกิจหากเห็นว่าจำเป็น เนื่องจากภาวะเงินเฟ้อของประเทศขณะนี้ไม่ได้ปรับตัวเพิ่มขึ้นตามการขยายตัวของค่าจ้างและเป็นสิ่งชั่วคราว ซึ่งเป็นสัญญาณว่า BOJ จะไม่กลับลำนโยบายผ่อนคลายในเร็วๆ นี้ สร้างแรงกดดันต่อค่าเงินเยนให้อ่อนค่าอีกครั้ง

- ด้านอัตราผลตอบแทนของพันธบัตรรัฐบาลญี่ปุ่นอายุ 10 ปียังเคลื่อนไหวอยู่ระดับราว 0.745% หลังจากประกาศคงอัตราดอกเบี้ย นอกจากนี้การที่เฟดยังคงส่งสัญญาณเดินหน้าใช้นโยบายเข้มงวดต่อ ทำให้ส่วนต่างระหว่างอัตราดอกเบี้ยนโยบายสหรัฐและญี่ปุ่นปรับเพิ่มมากขึ้น ซึ่งกดดันค่าเงินเยนอ่อนค่าที่สุดในรอบ 10 เดือนในสัปดาห์ที่ผ่านมา และ BOJ ปฎิสธการให้ความเห็นต่อมุมมองค่าเงินเยนในระยะสั้น แต่ยังคงติดตามความเคลื่อนไหวเงินเยนอย่างใกล้ชิดและหารือร่วมกับรัฐบาลญี่ปุ่นเป็นระยะๆ

Weekly Recap

US

- รมว.คลังสหรัฐเชื่อมั่นเศรษฐกิจสหรัฐไม่เข้าสู่ภาวะถดถอย โดยนางเจเน็ต เยลเลน รัฐมนตรีคลังสหรัฐระบุว่า ขณะนี้ไม่เห็นสัญญาณใดๆ ที่ระบุว่า เศรษฐกิจมีความเสี่ยงเข้าสู่ภาวะถดถอย โดยตลาดแรงงานยังคงแข็งแกร่งและเงินเฟ้อได้ชะลอตัวลง อย่างไรก็ดีนางเยลเลนเตือนว่าความล้มเหลวของสภาคองเกรสในการออกกฎหมายต่างๆ จะสร้างความเสี่ยงต่อเศรษฐกิจสหรัฐ

- ธนาคารกลางสหรัฐ (เฟด) สาขาฟิลาเดลเฟีย เปิดเผยดัชนีภาคการผลิตในภูมิภาคมิด-แอตแลนติก ปรับตัวลงสู่ระดับ -13.5 ในเดือน ก.ย. และต่ำกว่าที่ตลาดคาดการณ์ที่ระดับ 0 จากระดับ +12.0 ในเดือน ส.ค. โดยถูกกดดันจากคำสั่งซื้อใหม่ที่ลดลง

- ประธานธนาคารกลางสหรัฐ (เฟด) สาขาบอสตัน นางซูซาน คอลลินส์กล่าวว่า เฟดควรที่จะคงอัตราดอกเบี้ยในระดับสูงและนานกว่าที่คาดไว้ และเฟดไม่ควรตัดทางเลือกในการปรับขึ้นอัตราดอกเบี้ยรอบใหม่ โดยเจ้าหน้าที่เฟดควรเตรียมพร้อมในการบรรลุภารกิจที่จะคุมเงินเฟ้อและไม่ทำให้เศรษฐกิจเข้าสู่ภาวะถดถอย

- Conference Board เผยว่า ดัชนีชี้นำเศรษฐกิจสหรัฐ Leading Economic Index (LEI) ลดลง 0.4% ในเดือน ส.ค. หลังจากลดลง 0.3% ในเดือน ก.ค. บ่งชี้แนวโน้มภาวะเศรษฐกิจที่ซบเซา และส่งสัญญาณว่าเศรษฐกิจจะเข้าสู่ภาวะถดถอยในปีหน้า โดยได้รับผลกระทบจากคำสั่งซื้อใหม่ที่อ่อนแอ อัตราดอกเบี้ยที่ระดับสูง และภาวะสินเชื่อที่ตึงตัว

Europe

- PMI ยูโรโซนปรับเพิ่มขึ้น แต่แนวโน้มเศรษฐกิจยังไม่สดใส โดยดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) รวมภาคบริการและการผลิตขั้นต้นเดือน ก.ย. จากฮัมบูร์ก คอมเมอร์เชียล แบงก์และเอสแอนด์พี โกลบอลปรับเพิ่มขึ้นสู่ระดับ 47.1 จากระดับต่ำสุดในรอบ 33 เดือนที่ 46.7 ในเดือน ส.ค. และดีกว่าที่คาด อย่างไรก็ตามผลสำรวจระบุว่า เศรษฐกิจยูโรโซนมีแนวโน้มที่จะหดตัวในไตรมาส 3

- ธนาคารกลางอังกฤษ (BoE) มีมติ 5-4 ประกาศคงอัตราดอกเบี้ยที่ระดับ 5.25% สวนทางนักวิเคราะห์ที่คาดว่า BoE จะปรับขึ้นอัตราดอกเบี้ย 0.25% สู่ระดับ 5.50% ถือเป็นการปิดฉากการปรับขึ้นอัตราดอกเบี้ยที่ได้ดำเนินมาติดต่อกัน 14 ครั้ง หลังข้อมูลบ่งชี้การชะลอตัวของเงินเฟ้อ แต่ก็ส่งสัญญาณว่าอัตราดอกเบี้ยจะยังคงอยู่ที่ระดับสูงต่อไป

- สำนักงานสถิติแห่งชาติอังกฤษ (ONS) เผยว่า ยอดค้าปลีกเดือน ส .ค. ปรับตัวขึ้น 0.4% ฟื้นตัวจากเดือน ก.ค. แต่ยังต่ำกว่าที่ตลาดคาดว่าจะเพิ่มขึ้น 0.5% โดยยอดค้าปลีกที่ขยายตัวต่ำกว่าคาดส่งผลให้เงินปอนด์อ่อนค่าลง

- ธนาคารกลางอังกฤษ (BoE) ประกาศปรับลดประมาณการเศรษฐกิจของอังกฤษในไตรมาส 3/66 ขยายตัวเพียง 0.1% จากเดิมที่คาดการณ์ในเดือน ส.ค. ว่าจะมีการขยายตัว 0.4% จากผลกระทบของการคุมเข้มนโยบายการเงินที่มีต่อตลาดแรงงานและต่อภาคเศรษฐกิจที่แท้จริง และคาดว่าเงินเฟ้อจากดัชนี CPI จะลดลงอย่างมากในระยะข้างหน้า ซึ่งสะท้อนถึงเงินเฟ้อจากหมวดพลังงานที่ลดลง แม้มีแรงกดดันในระยะสั้น แต่เงินเฟ้อจากภาคบริการยังคงอยู่ในระดับสูง

Asia

- ธนาคารกลางจีน (PBOC) มีมติคงอัตราดอกเบี้ยเงินกู้ลูกค้าชั้นดี (LPR) ประเภท 1 ปีที่ระดับ 3.45% และคงอัตราดอกเบี้ย LPR ประเภท 5 ปีไว้ที่ระดับ 4.20% ตามคาด โดยอัตราดอกเบี้ย LPR ประเภท 1 ปีของจีนเป็นดัชนีวัดอัตราดอกเบี้ยเงินกู้ของภาคเอกชน ส่วนอัตราดอกเบี้ย LPR ประเภท 5 ปีเป็นดัชนีวัดทิศทางอัตราดอกเบี้ยของภาคครัวเรือน

- จีนเตรียมพิจารณาผ่อนคลายกฎระเบียบที่จำกัดการถือครองกรรมสิทธิ์ของต่างชาติในบริษัทมหาชนในประเทศ เพื่อดึงดูดเงินทุนกลับเข้าสู่ตลาดหุ้นมูลค่า 9.4 ล้านล้านดอลลาร์ของประเทศ เพื่อสนับสนุนการถือหุ้นของต่างชาติในตลาดหุ้นเซี่ยงไฮ้ เซินเจิ้นและปักกิ่ง โดยปัจจุบันจีนจำกัดการถือครองกรรมสิทธิ์ของต่างชาติในบริษัทจดทะเบียนในประเทศที่ 30% และจำกัดการถือครองหุ้นของต่างชาติแต่ละรายไว้ที่ 10%

- ไทยถูกหั่นน้ำหนักดัชนีตราสารหนี้ JP Morgan หลังนำตราสารหนี้อินเดียเข้าคำนวณ โดยธนาคารจะนำตราสารหนี้อินเดียเข้ารวมในการคำนวณดัชนีตราสารหนี้ของตลาดเกิดใหม่ หรือ Government Bond Index-Emerging Markets (GBI-EM) ราว 8.7% ในดัชนี ซึ่งไทยจะได้รับผลกระทบหนักที่สุดจากการถูกปรับลดน้ำหนักตราสารหนี้ในการคำนวณดัชนีถึง 1.65%

- สรรพากรจัดเฮียริ่งภาษีลงทุนตปท. ก่อนประกาศใช้ โดยหลักการจัดเก็บภาษีเงินได้ของไทย มี 2 เรื่อง คือ หลักถิ่นที่อยู่หากอยู่ในไทย 180 วัน และหลักการรับรู้รายได้ทั่วโลก อย่างไรก็ดียืนยันว่าจะไม่มีการเก็บภาษีดังกล่าวซ้ำซ้อนอย่างแน่นอน หากผู้ลงทุนเสียภาษีกับประเทศไหนแล้ว ก็ต้องเป็นไปตามอนุสัญญาภาษีซ้อน ซึ่งจะไม่มีการมาเสียภาษีที่ไทยอีก

Commodities

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ทรงตัวปิดที่ 90.42 ดอลลาร์ต่อบาร์เรล หลังจากราคาปรับตัวเพิ่มขึ้นต่อเนื่องในช่วงที่ผ่านมา โดยท้ายสัปดาห์มีรายงานว่า รัสเซียประกาศระงับส่งออกน้ำมันเบนซินและดีเซลไปหลายประเทศทั่วโลกเป็นการชั่วคราว ซึ่งมีผลบังคับใช้ในทันทีเพื่อรักษาเสถียรภาพของตลาดเชื้อเพลิงภายในรัสเซีย

- ราคาทองคำปิดที่ $1,925.26 ดอลลาร์สหรัฐฯ ต่อออนซ์ ท่ามกลางสัปดาห์ของการประชุมของธนาคารหลักทั่วโลก ซึ่งการซื้อขายเป็นไปอย่างผันผวน แต่ราคาทองคำสามารถปิดในแดนบวกได้ แม้ว่าจะถูกกดันจากการแข็งค่าของดอลลาร์และการดีดตัวของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐช่วงกลางสัปดาห์

- ค่าเงินบาทยังอ่อนค่าปิดที่ 36บาทต่อดอลลาร์สหรัฐฯ เคลื่อนไหวอย่างผันผวนตามแรงขายดอลลาร์จากผู้ส่งออก ในระหว่างสัปดาห์ได้รับแรงกดดันจากการปรับตัวสูงขึ้นของราคาน้ำมัน และมีข่าวลือเรื่องการจะเปลี่ยนผู้ว่าฯ แบงก์ชาติ ทั้งนี้สัปดาห์นี้จะมีการประชุม กนง. ซึ่งยังมีความเห็นก้ำกึ่งเรื่องทิศทางดอกเบี้ยว่าจะมีการปรับขึ้นหรือคงอัตราเดิมไว้ หลังมีเสียงคัดค้านจากภาคเอกชน

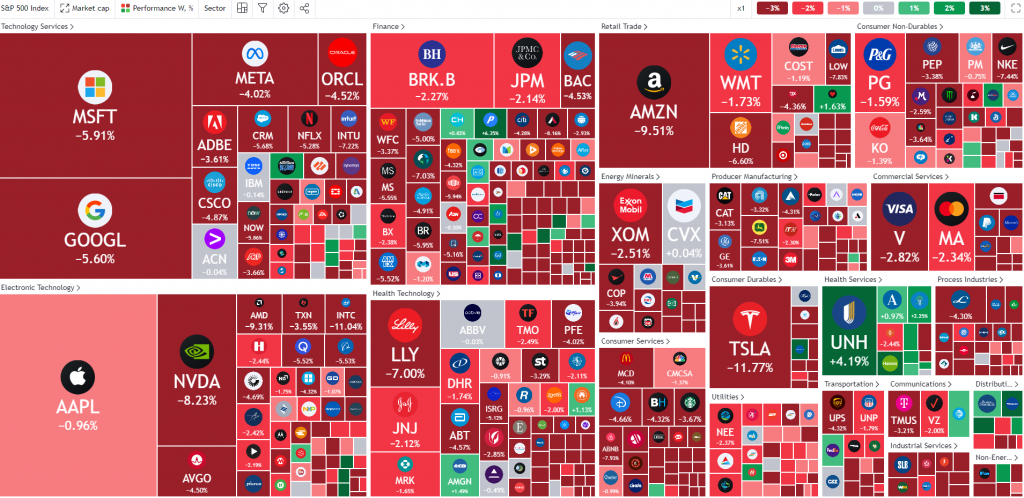

ความเคลื่อนไหวของหุ้นสหรัฐในช่วงสัปดาห์ที่ผ่านมา

ที่มา: Tradingview.com as of 24 September 2023

จัดอันดับกองทุนพักเงิน

ที่มา: AspenRTD, data as of 24 September 2023

หมายเหตุ: ข้อมูลการจัดอันดับกองทุนเป็นเพียงข้อมูลหนึ่งที่ใช้ประกอบการตัดสินใจลงทุน ผู้ลงทุนควรศึกษารายละเอียดก่อนตัดสินใจลงทุน

โดยรายละเอียดแผนการลงทุนและกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับวัตถุประสงค์การลงทุนของแต่ละบุคคล

โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านหลักทรัพย์ ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : ผู้วางแผนการลงทุน

อ่านบทความย้อนหลังได้ที่

https://wealthcertified.co.th/wcia-weekly-highlight-18-september-2023/

https://wealthcertified.co.th/wealth-certified-2023-investment-outlook/