บทความการลงทุนประจำสัปดาห์ระหว่างวันที่ 15 – 19 กรกฎาคม 2567

เงินเฟ้อสหัรฐเดือนมิ.ย. ออกมาต่ำคาด หนุนเฟดลดดอกเบี้ย GDP ไตรมาส 2 ของจีนโต 4.7% ต่ำกว่าคาด นักลงทุนจับตาประชุม Third Plenum และอัปเดทข้อมูลเศรษฐกิจสำคัญอื่นๆ

Executive Summary

- เรามองว่าตลาดหุ้นโลกยังปรับตัวเพิ่มขึ้นในเดือนก.ค. แต่จะมีปัจจัยการเมืองกดดัน โดยเฉพาะการเมืองสหรัฐ ซึ่งอาจทำให้ดอลลาร์แข็งค่ากดดัน sentiment การลงทุนในสินทรัพย์เสี่ยงในระยะสั้น อย่างไรก็ตามในภาพระยะ 6-12 เดือนข้างหน้า เรามองว่าตลาดหุ้นทั่วโลกยังเป็นขาขึ้น จากปัจจัยหนุนกำไรของบริษัทจดทะเบียนที่ดีขึ้น และแนวโน้มการปรับลดอัตราดอกเบี้ยของธนาคารกลางทั่วโลก แต่หลังจากนี้ตลาดจะมีความผันผวนและปัจจัยระยะสั้นรบกวนตลาดมากขึ้น (low visibility and uncertainty) ทั้งนี้เราแนะนำในช่วงที่ตลาดหุ้นย่อตัวเป็นจังหวะเข้าลงทุน

- Special Headlines:

เงินเฟ้อสหัรฐเดือนมิ.ย. ออกมาต่ำคาด หนุนเฟดลดดอกเบี้ย

GDP ไตรมาส 2 ของจีนโต 4.7% ต่ำกว่าคาด

นักลงทุนจับตาประชุม Third Plenum - มุมมอง: เราแนะนำกระจายการลงทุนท่ามกลางตลาดที่ยังคงผันผวน จากปัจจัยกดดันหลายส่วน โดยเน้นลงทุนหุ้นขนาดใหญ่สหรัฐในกลุ่ม value และ quality growth ที่มีฐานะการเงินแข็งแกร่งและมีรายได้สม่ำเสมอ อย่าง หุ้นกลุ่ม technology healthcare และ Industrial เป็นต้น และเรามองว่าตลาดหุ้น Asia ex. Japan และเวียดนามในช่วงนี้เป็นโอกาสน่าลงทุนสำหรับการลงทุนระยะกลางถึงยาว เนื่องจาก valuation ของตลาดอยู่ในระดับที่ค่อนข้างถูก ขณะที่กำไรบริษัทจดทะเบียนมีการเติบโตในระดับที่สูงตามปัจจัยพื้นฐาน

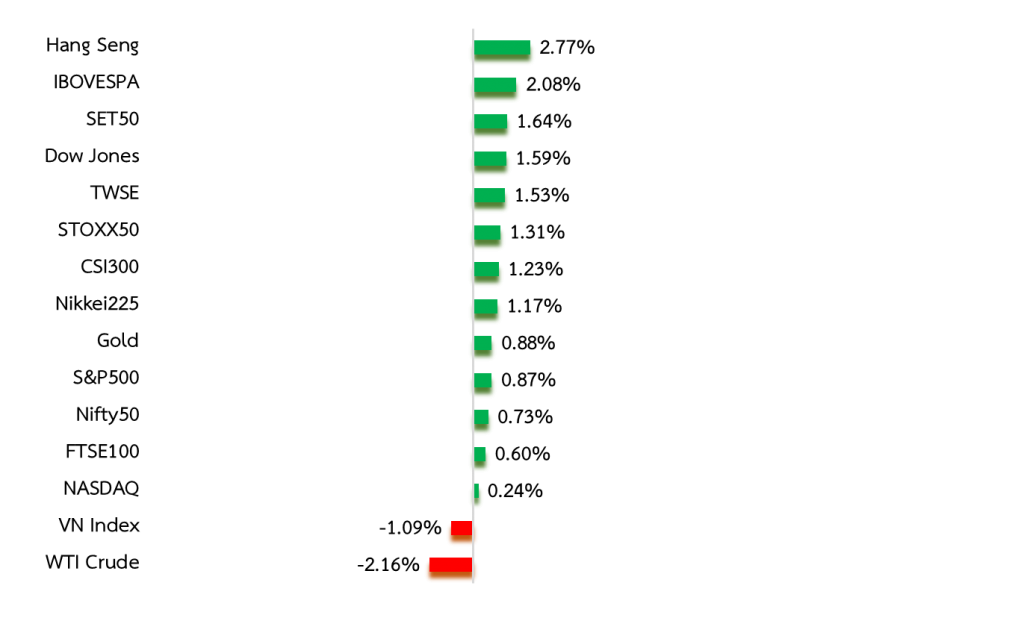

Weekly Asset Total Return

ที่มา: Koyfin.com data as of 13 July 2024

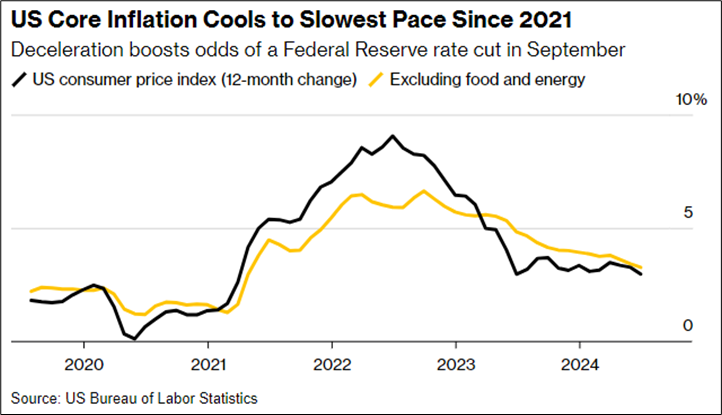

เงินเฟ้อสหัรฐเดือนมิ.ย. ออกมาต่ำคาด หนุนเฟดลดดอกเบี้ย

- สหรัฐเผยดัชนีราคาผู้บริโภค หรือ CPI เดือนมิ.ย. เพิ่มขึ้น 3.0%YoY ต่ำกว่าที่ตลาดคาดว่าจะเพิ่มขึ้น 3.1%YoY และชะลอตัวจากระดับ 3.3%YoY ในเดือนพ.ค. ขณะที่หากเทียบรายเดือนดัชนี CPI ปรับตัวลง 0.1%MoM สวนทางกับตลาดคาดว่าจะเพิ่มขึ้น 0.1%MoM จากราคาน้ำมันเบนซินและพลังงานปรับตัวลง ด้านดัชนี Core CPI ซึ่งไม่รวมราคาอาหารและพลังงานเพิ่มขึ้น 3.3%YoY

- ด้านค่าเช่าที่อยู่อาศัยปรับตัวขึ้นในอัตราที่ต่ำสุดนับตั้งแต่ปี 2001 ราคาตั๋วเครื่องบิน ราคารถยนต์มือสองและราคาในฝั่งภาคบริการที่ไม่รวมค่าเช่าที่อยู่อาศัย (Supercore Inflation) ต่างปรับตัวลดลง ขณะที่ค่าประกันรถยนต์ยังปรับตัวเพิ่มขึ้น

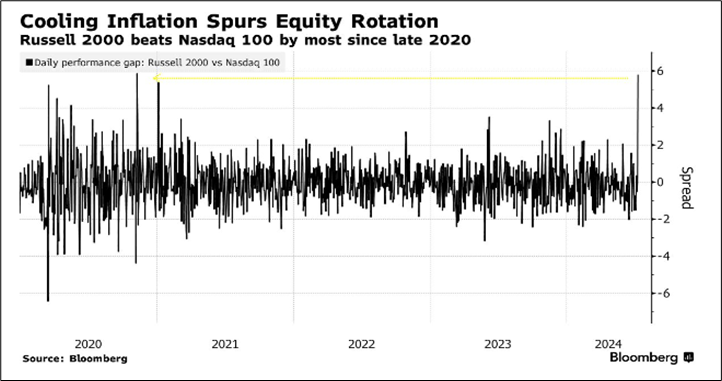

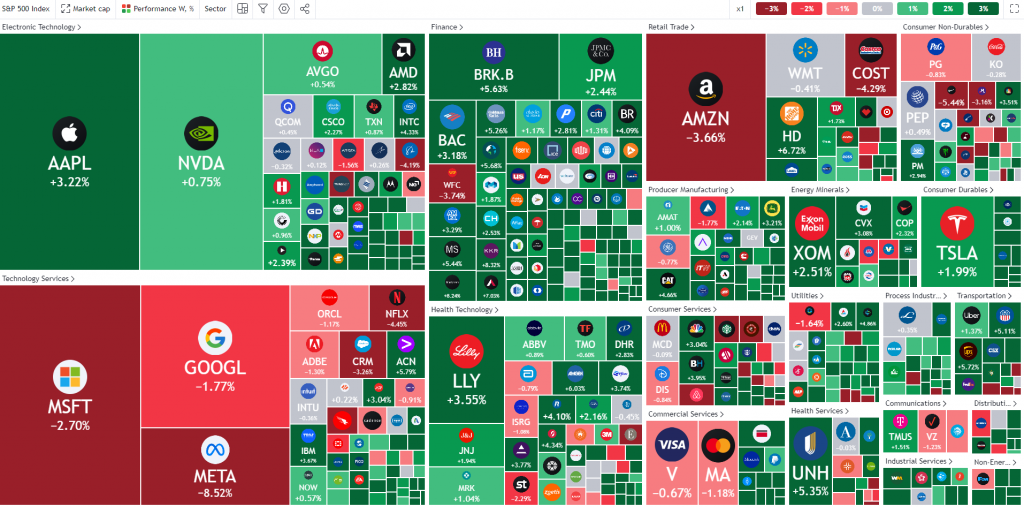

- ตัวเลขเงินเฟ้อที่ชะลอตัวลงต่อเนื่องเป็นปัจจัยหนุนที่เฟดมีโอกาสจะเริ่มปรับลดอัตราดอกเบี้ยในปีนี้ โดยคาดว่าอย่างเร็วที่สุดน่าจะเกิดขึ้นในเดือนก.ย. และตลาดคาดว่าจะปรับลดอัตราดอกเบี้ย 2 ครั้งในปีนี้รวม 0.50% ด้านตลาดหุ้นมีการ rotate การลงทุนจากกลุ่มเทคฯ ขนาดใหญ่มายังกลุ่ม mid-small cap อย่างเห็นได้ชัด โดยดัชนี Russell 2000 ปรับตัวเพิ่มขึ้นในวันชนะดัชนี Nasdaq 100 ครั้งแรกนับตั้งแต่ปลายปี 2020

ที่มา: Bloomberg

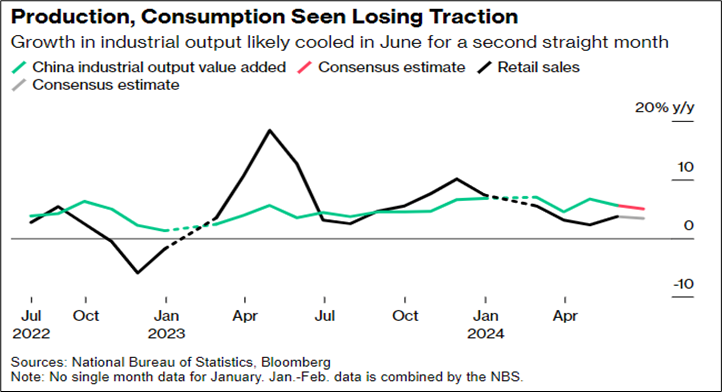

GDP ไตรมาส 2 ของจีนโต 4.7% ต่ำกว่าคาด

- ผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ไตรมาส 2 ปี 2024 ขยายตัวเพียง 4.7% ซึ่งเป็นอัตราการเติบโตที่ต่ำที่สุดในรอบ 5 ไตรมาส และต่ำกว่าตลาดคาดว่าจะขยายตัว 5.1% โดยรายงานตัวเลขอื่นๆ ยังบ่งชี้ถึงการฟื้นตัวที่ไม่สม่ำเสมอ ด้านภาคอุตสาหกรรมขยายตัว 5.3% ในเดือนมิ.ย. สูงกว่าที่ตลาดคาด แต่ยอดค้าปลีกกลับขยายตัวเพียง 2% ต่ำกว่าที่คาด

- ด้านราคาบ้านทั้งมือหนึ่งและมือสองยังคงลดลงในเดือนมิ.ย. โดยปรับตัวลงในอัตราที่มากที่สุดในรอบ 9 ปี ด้านราคาบ้านใหม่ของจีนลดลง 4.5%YoY แสดงให้เห็นว่าภาคอสังหาริมทรัพย์ยังคงประสบปัญหา ถึงแม้รัฐบาลจะพยายามแก้ไขวิกฤตดังกล่าว

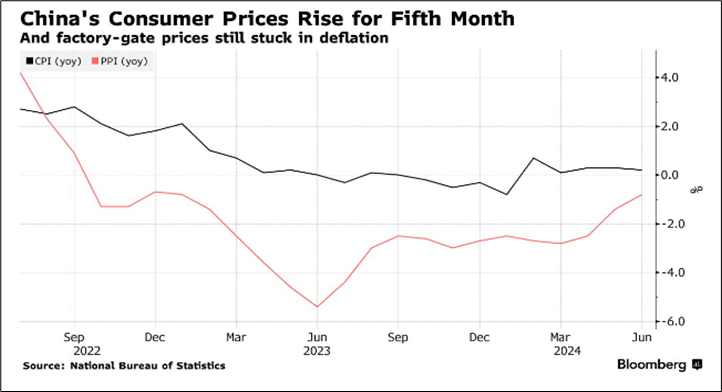

- ด้านดัชนี CPI ซึ่งเป็นมาตรวัดเงินเฟ้อจากการใช้จ่ายของผู้บริโภคปรับตัวขึ้น 0.2%YoY ในเดือนมิ.ย. ชะลอตัวลงจากเดือนพ.ค. ที่เพิ่มขึ้น 0.3%YoY และต่ำกว่าที่ตลาดคาดว่าจะเพิ่มขึ้น 0.4% สะท้อนถึงการใช้จ่ายของผู้บริโภคไม่ได้ฟื้นตัวอย่างมีนัยสำคัญในช่วงหลายเดือนที่ผ่านมา เนื่องจากความไม่แน่นอนของแนวโน้มเศรษฐกิจจีนส่งผลให้ผู้บริโภคลดการใช้จ่ายสินค้าฟุ่มเฟือย

ที่มา: Bloomberg

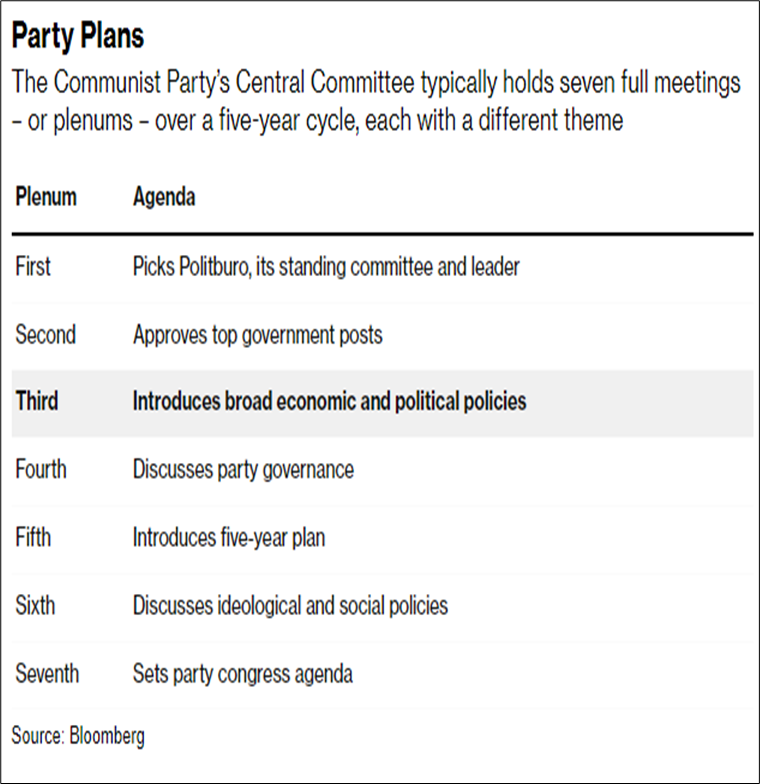

นักลงทุนจับตาประชุม Third Plenum

- การประชุมใหญ่คณะกรรมการกลางพรรคคอมมิวนิสต์จีน (Third Plenum) จะมีขึ้นในวันที่ 15 -17 ก.ค. นี้ ซึ่งนับเป็นการประชุมที่สำคัญที่นักลงทุนเฝ้าจับตาดู เนื่องจากจะมีการประกาศนโยบายสำคัญและแต่งตั้งบุคลากรระดับสูงของพรรคคอมมิวนิสต์

- โดยตลาดคาดหวังนโยบายหลักๆ ของทางการต่อการประชุมในครั้งนี้ ได้แก่ 1.การปฏิรูปการคลังและภาษี โดยรัฐบาลกลางอาจเข้ามารับผิดชอบเพื่อขับเคลื่อนการเติบโตทางเศรษฐกิจ ขณะที่รัฐบาลท้องถิ่นกำลังเผชิญกับปัญหาหนี้สิน 2.นโยบายอสังหาริมทรัพย์ที่ยังเป็นความท้าทายใหญ่ต่อเศรษฐกิจจีน

3.นโยบายส่งเสริมภาคเอกชน ซึ่งก่อนหน้านี้นายสี จิ้นผิงได้พบกับตัวแทนจากบริษัทท้องถิ่นและต่างชาติบางแห่ง ซึ่งให้ความหวังว่าอาจจะมาตรการใหม่ๆ ที่เป็นปัจจัยบวกต่อแนวโน้มเศรษฐกิจและตลาดทุน

ที่มา: Bloomberg

Weekly Recap

US

- นายเจอโรม พาวเวล ประธานธนาคารกลางสหรัฐ (เฟด) ส่งสัญญาณว่าเฟดมีแนวโน้มปรับลดอัตราดอกเบี้ยในไม่ช้า โดยขณะนี้ให้ความสนใจต่อตัวเลขตลาดแรงงานที่กำลังชะลอตัวลง และเฟดจะไม่รอจนกว่าเงินเฟ้อปรับตัวสู่เป้าหมาย 2% ถึงจะเริ่มปรับลดอัตราดอกเบี้ย

- ผลสำรวจของม.มิชิแกนระบุว่า ดัชนีความเชื่อมั่นของผู้บริโภคสหรัฐปรับตัวลงสู่ระดับ 66.0 ในเดือนก.ค. ซึ่งเป็นระดับต่ำสุดในรอบ 8 เดือน และต่ำกว่าตลาดคาดที่ระดับ 68.5 จากระดับ 68.2 ในเดือนมิ.ย. จากความกังวลเกี่ยวกับเศรษฐกิจ ท่ามกลางความไม่แน่นอนในการเลือกตั้งประธานาธิบดีสหรัฐ

- จำนวนผู้ยื่นขอสินเชื่อเพื่อการซื้อที่อยู่อาศัยประจำสัปดาห์เพิ่มขึ้น 1%WoW แต่ลดลง 13%YoYและจำนวนผู้ที่ยื่นขอสินเชื่อเพื่อการรีไฟแนนซ์ลดลง 2%WoW แต่เพิ่มขึ้น 28%YoY หลังอัตราดอกเบี้ยเงินกู้จำนองปรับตัวลง

- ตัวเลขผู้ยื่นขอสวัสดิการว่างงานครั้งแรกในรอบสัปดาห์ลดลง 17,000 ราย สู่ระดับ 222,000 ราย ต่ำกว่าตลาดคาดที่ระดับ 236,000 ราย ด้านตัวเลขค่าเฉลี่ย 4 สัปดาห์ลดลง 5,250 ราย สู่ระดับ 233,500 ราย

Europe

- ผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ของอังกฤษขยายตัว 0.4%MoM ในเดือนพ.ค. ซึ่งสูงกว่าตลาดคาดการณ์ว่าจะขยายตัว 0.2%MoMและเป็นปัจจัยหนุนเงินปอนด์แข็งค่าขึ้นแตะระดับสูงสุดในรอบ 4 เดือน ด้านโกลด์แมน แซคส์ ได้ปรับเพิ่มคาดการณ์การขยายตัวของเศรษฐกิจอังกฤษ หลังจากพรรคแรงงานได้รับชัยชนะในการเลือกตั้งอย่างถล่มทลาย

- ดัชนีราคาผู้บริโภค (CPI) ของเยอรมนีอยู่ที่ระดับ 2.2%YoY ในเดือนมิ.ย. ลดลงจากระดับ 2.4% ในเดือนพ.ค. และสอดคล้องกับตัวเลขประมาณการเบื้องต้นก่อนหน้านี้ เมื่อเทียบเป็นรายเดือนดัชนี CPI อยู่ที่ระดับ 0.1% ในเดือนมิ.ย.

- ตลาดหุ้นยุโรปปรับตัวเพิ่มขึ้นในสัปดาห์ที่ผ่านมา และทำระดับสูงสุดในรอบ 1 ปี ได้แรงหนุนจากการเปิดเผยผลประกอบการที่แข็งแกร่งของบริษัทจดทะเบียน เงินเฟ้อของเยอรมนีที่ลดลง เปิดโอกาสให้ธนาคารกลางยุโรป (ECB) ปรับลดอัตราดอกเบี้ยลงอีก 2 ครั้งในปีนี้ในเดือนก.ย.และธ.ค. และนักลงทุนคลายความกังวลเรื่องการเมืองในภูมิภาคมากขึ้น

Asia

- จีนคงอัตราดอกเบี้ยนโยบายที่ระดับ 2.50% ตามคาด และถอนสภาพคล่อง 3 พันล้านหยวนจากระบบธนาคาร ซึ่งเป็นการถอนสภาพคล่องติดต่อกันเป็นเดือนที่ 5 ผ่านทางโครงการ MLF ซึ่งเป็นการกู้ยืมของธนาคารพาณิชย์จากธนาคารกลางจีน โดยมีระยะเวลาการกู้ยืม 6 เดือน-1 ปี เพื่อเสริมสภาพคล่องระยะสั้น

- จีนเผยยอดขายบ้านเดือนมิ.ย. หดตัวน้อยลง ขานรับนโยบายผ่อนคลายการซื้อบ้าน บริษัทวิจัยอสังหาริมทรัพย์จีนแห่งหนึ่งเผยว่า ยอดขายบ้านใหม่ของบริษัทพัฒนาอสังหาริมทรัพย์ชั้นนำของจีนจำนวน 100 แห่งปรับตัวลดลง 17%YoY หลังจากที่ลดลง 34%YoY ในเดือนพ.ค. และเมื่อเทียบรายเดือนเพิ่มขึ้น 36%MoM

- ธนาคารกลางเกาหลีใต้ (BOK) มีมติคงอัตราดอกเบี้ยนโยบายที่ระดับ 3.5% สอดคล้องกับตลาดคาดการณ์ และคาดว่าเศรษฐกิจเกาหลีใต้ในปีนี้จะขยายตัวรวดเร็วกว่าที่คาดการณ์ไว้ โดยได้แรงหนุนจากการส่งออกที่แข็งแกร่ง อย่างไรก็ตามหนี้ภาคครัวเรือนในประเทศยังคงอยู่ในระดับสูง

- ดัชนี corporate goods price ญี่ปุ่น ซึ่งเป็นตัวชี้วัดระดับราคาค้าส่งในเดือนมิ.ย. ปรับตัวขึ้น 2.9%YoY จากที่เพิ่มขึ้น 2.6%YoYในเดือนก่อนหน้าและสอดคล้องกับที่ตลาดคาดการณ์ ส่วนหนึ่งมาจากเงินเยนอ่อนค่า หนุนต้นทุนนำเข้าสูงขึ้น

Commodities

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวลดลง อยู่ระดับ 82 ดอลลาร์ต่อบาร์เรล ขณะที่นักลงทุนกำลังประเมินปัจจัยทั้งบวกและลบต่ออุปสงค์น้ำมัน จากความเชื่อมั่นของผู้บริโภคสหรัฐที่อ่อนแอและโอกาสที่เฟดลดดอกเบี้ยในปีนี้ ด้าน OPEC เผยอุปสงค์น้ำมันทั่วโลกจะเพิ่มขึ้น 2.25 ล้านบาร์เรล/วัน ในปี 2567 และเพิ่มขึ้น 1.85 ล้านบาร์เรล/วัน ในปี 2568 ล้อตามการเติบโตทางเศรษฐกิจในประเทศขนาดใหญ่ยังคงฟื้นตัว

- ราคาทองคำปรับตัวเพิ่มขึ้นยืนเหนือ 2,400 ดอลลาร์สหรัฐต่อออนซ์ ได้ปัจจัยหนุนจากคาดการณ์ว่าเฟดจะปรับลดอัตราดอกเบี้ยในปีนี้ หลังเฟดมีมุมมองบวกต่อเงินเฟ้อในการแถลงต่อสภาคองเกรส และได้ปัจจัยบวกจากความเสี่ยงด้านภูมิรัฐศาสตร์และดอลลาร์อ่อนค่า

- เงินบาทแข็งค่าที่ระดับ 36.2 บาทต่อดอลลาร์สหรัฐ ระหว่างสัปดาห์ราคาทำระดับแข็งค่าสุดในรอบเดือนครึ่ง เนื่องจากตัวเลขจ้างงานนอกภาคเกษตรของสหรัฐที่ชะลอตัว ซึ่งส่งผลให้ดอลลาร์อ่อนค่า ขณะที่ประเด็นโครงการดิจิทัลวอลเล็ตยังคลุมเครือ เกี่ยวกับที่มาของเงินงบประมาณในโครงการ

ความเคลื่อนไหวของหุ้นสหรัฐในรอบสัปดาห์ที่ผ่านมา

ที่มา: Tradingview.com as of 15 July 2024

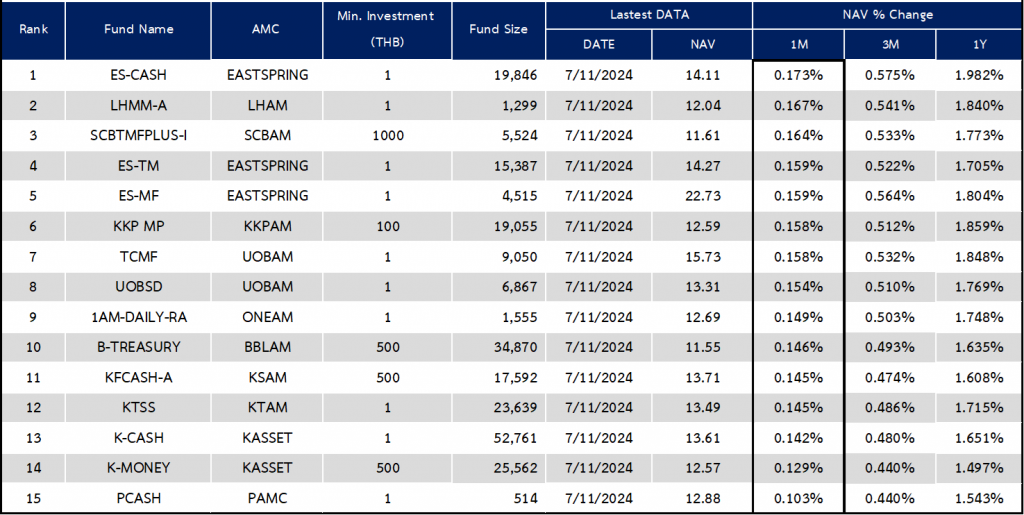

อัปเดทกองทุนพักเงิน

ที่มา: AspenRTD, data as of 11 July 2024

หมายเหตุ: ข้อมูลการจัดอันดับกองทุนเป็นเพียงข้อมูลหนึ่งที่ใช้ประกอบการตัดสินใจลงทุน ผู้ลงทุนควรศึกษารายละเอียดก่อนตัดสินใจลงทุน

โดยรายละเอียดกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับวัตถุประสงค์การลงทุนของแต่ละบุคคล

โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

อ่านบทความย้อนหลังได้ที่

https://wealthcertified.co.th/wcia-weekly-highlight-8-july-2024/

https://wealthcertified.co.th/wcia-monthly-insight-july-2024/

Disclaimer: ข้อมูลและเนื้อหาในเอกสารฉบับนี้ ถูกรวบรวมขึ้นจากแหล่งที่มาที่พิจารณาแล้วว่ามีความน่าเชื่อถือ อย่างไรก็ตามทางบริษัทนายหน้าหลักทรัพย์ซื้อขายหน่วยลงทุน เวลธ์ เซอร์ติฟายด์ จำกัด ไม่อาจรับประกันความถูกต้อง ครบถ้วน และเป็นปัจจุบันของเอกสารฉบับนี้ รวมถึงความเสียหายที่อาจเกิดขึ้นจากการนำเสนอข้อมูลเหล่านี้ไปใช้ ข้อมูลและความคิดเห็นในเอกสารฉบับนี้อาจมีการเปลี่ยนแปลงหรือแก้ไขโดยไม่ต้องแจ้งให้ทราบล่วงหน้า