WCIA Weekly Highlight สรุปภาพรวมการลงทุนประจำสัปดาห์ วันที่ 10 – 14 ตุลาคม 2565

WCIA Weekly Highlight : Key Takaways

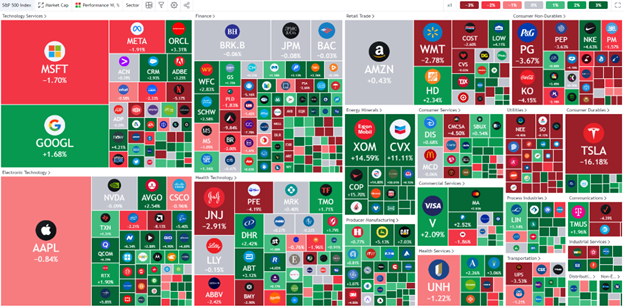

- ตลาดหุ้นทั่วโลกส่วนใหญ่ปรับตัวเพิ่มขึ้นในสัปดาห์ที่ผ่านมา โดยมองเป็น Technical Rebound เนื่องจากสองสัปดาห์ก่อน นักลงทุนเทขายหุ้นอย่างต่อเนื่องจากความกังวลภาวะเศรษฐกิจถดถอย ขณะที่ตัวเลขการจ้างงานสหรัฐฯ ที่ออกมาแข็งแกร่ง หนุนให้เฟดเร่งขึ้นอัตราดอกเบี้ย ซึ่งเป็นการกดดันตลาดหุ้นโดยรวม

- UPDATE ตลาดหุ้นเวียดนามหลังจากดัชนี VNI ปรับตัวลงแรง

- Weekly Recap เกาะติดข่าวสถานการณ์การลงทุนทั่วโลก

- ปัจจัยหลักที่นักลงทุนควรพิจารณา และมุมมองการลงทุนของทีมงาน WCIA ในสัปดาห์นี้

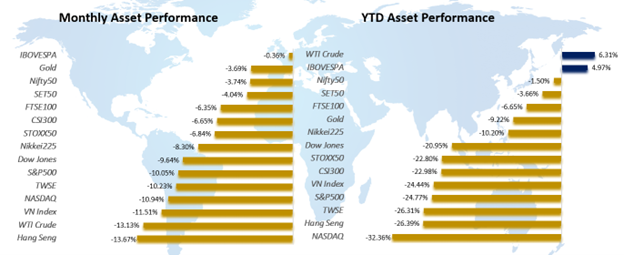

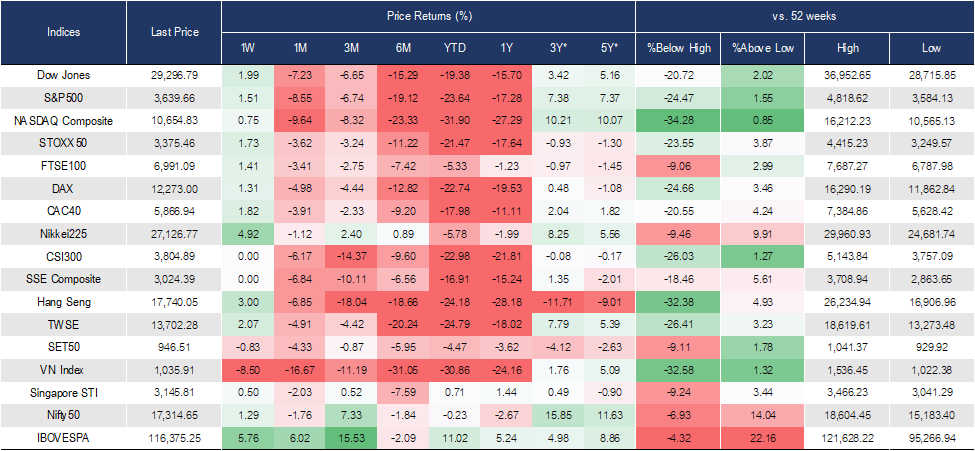

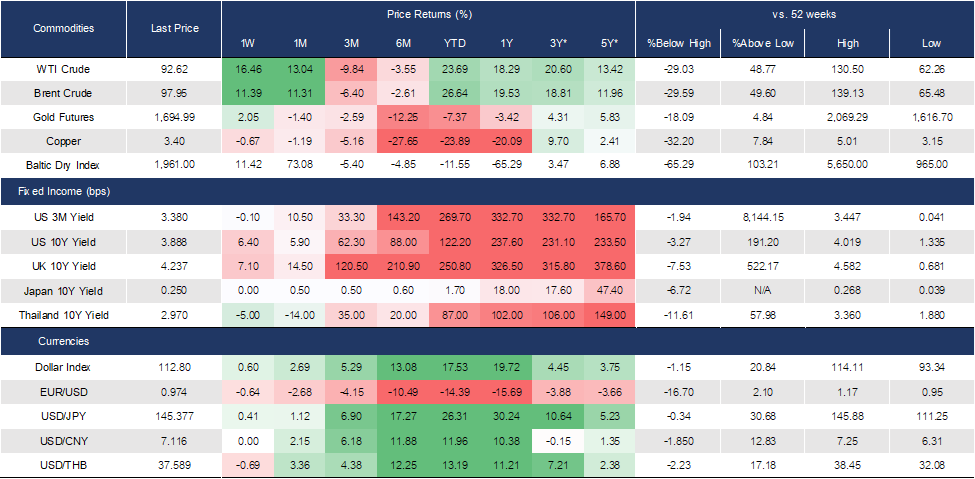

ผลตอบแทนของการลงทุนในแต่ละสินทรัพย์ในช่วงที่ผ่านมา

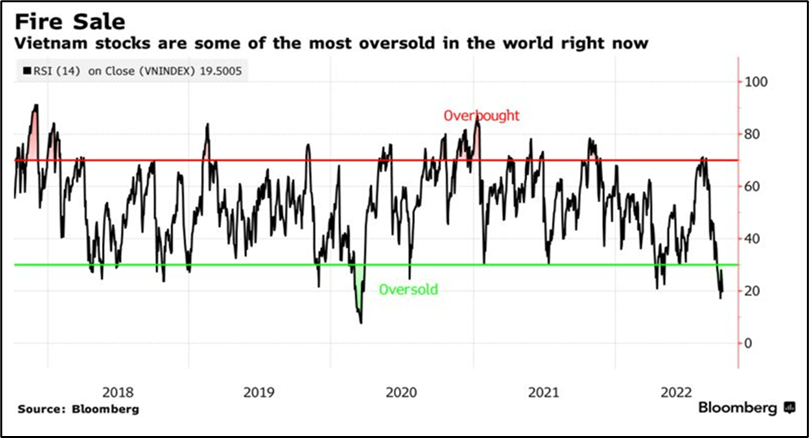

Update หุ้นเวียดนามหลังดัชนีลงแรง

ตลาดหุ้นเวียดนามปรับตัวลดลงต่ำสุดในรอบ 2 ปี (ข้อมูล ณ วันที่ 7 ต.ค. 65) เนื่องมาจากนักลงทุนถูก margin call ให้ขายหุ้นจากการเก็งกำไรโดยใช้เครื่องมือสัญญาอนุพันธ์ โดยตลาดปรับตัวลดลง 18% ในเดือนที่ผ่านมา และปรับตัวลดลง 27% ในปีนี้ ขณะที่นักลงทุนกังวลต่อความเชื่อมั่นของหุ้นเวียดนาม หลังจากที่ธนาคารกลางเวียดนามขึ้นอัตราดอกเบี้ยนโยบาย 1% ในเดือน ก.ย. เพื่อควบคุมอัตราเงินเฟ้อ ด้านผู้ก่อตั้งบริษัทจัดการสินทรัพย์ Vietnam Holdings Inc. ยังออกมากล่าวว่า กระแสเงินทุนไหลเข้าสู่ตลาดค่อนข้างจำกัด เนื่องจากอัตราดอกเบี้ยระหว่างธนาคารที่เพิ่มขึ้นอย่างมาก อีกทั้งนักลงทุนยังตื่นตระหนกหลังจากค่าเงินดองร่วงลงสู่ระดับต่ำสุดใหม่ในสัปดาห์ที่ผ่านมา ด้านนักลงทุนต่างชาติทำการขายหุ้นเวียดนาม 7 สัปดาห์ติดต่อกัน โดยทั้งปีคิดเป็นมูลค่า 95 ล้านดอลลาร์สหรัฐฯ

ประเด็นคือข่าวเรื่องค่าเงินเวียดนามดองอ่อนค่าเป็นประวัติการณ์ทำให้นักลงทุนเกิดความกังวลถึงเศรษฐกิจและทำให้เกิด Fund Flow ไหลออกจากตลาดหุ้น หากเราพิจารณาค่าเงินดองในอดีตจะค่อนข้างมีเสถียรภาพที่ระดับราคาในกรอบ 23,000 ดองต่อ 1 เหรียญดอลลาร์สหรัฐ ปัจจุบันค่าเงินอยู่ที่ประมาณ 23,890 ดองหรืออ่อนค่าจากระดับปกติ 3.8% ถ้าเทียบกับค่าเงินสกุลอื่นๆ ตั้งแต่ต้นปีดังนี้

Vietnam Dong -4.66%

Indonesian Rupiah -7.56%

Indian Rupee -10.54%

Thai Baht -13.50%

Korean Won -19.88%

Japanese Yen -26.36%

ขณะที่ GDP เวียดนามใน Q3 ได้ฟื้นตัวกว่า 13% จากปีที่แล้วที่เผชิญผลกระทบจาก COVID แต่ก็ต้องติดตามเรื่องผลกระทบในภาคอสังหาริมทรัพย์ และธนาคาร จากการเร่งขึ้นดอกเบี้ยของธนาคารกลางต่อไป

อย่างไรก็ตามบรรดาผู้จัดการกองทุนให้ความเห็นว่าตลาดหุ้นเวียดนามปัจจุบันมีความน่าสนใจ ในแง่ของมูลค่าตลาดที่ถูกสุดในรอบ 10 ปี โดยคาดการณ์ P/E ตลาดปีหน้าอยูที่ระดับ 9 เท่า และค่า P/E ปัจจุบันอยู่ระดับ -1 S.D. ของค่าเฉลี่ย P/E 10 ปีย้อนหลัง ขณะที่การคาดการณ์กำไรบริษัทจดทะเบียนเวียดนามยังคงแข็งแกร่ง และคาดว่าเศรษฐกิจเวียดนามปีนี้จะขยายตัว 7% เนื่องจากบริษัทต่างชาติหลายแห่งได้ย้ายมาตั้งฐานการผลิตในเวียดนาม จึงเป็นเหตุผลที่ตลาดหุ้นเวียดนามยังมีความน่าสนใจลงทุนในระยะกลางถึงยาว

ตัวเลขจ้างงานสหรัฐฯ ยังแข็งแกร่ง หนุนเฟดเร่งขึ้นดอกเบี้ยต่อไป

- กระทรวงแรงงานสหรัฐฯ รายงานตัวเลขการจ้างงานนอกภาคเกษตรในเดือน ก.ย เพิ่มขึ้น 263,000 ตำแหน่ง สูงกว่าที่คาดที่ระดับ 250,000 ตำแหน่ง และชะลอตัวจากระดับ 315,000 ตำแหน่งในเดือน ส.ค. ด้านอัตราการว่างงานลดลงสู่ระดับ 3.5% จากระดับ 3.7% ในเดือน ส.ค. ขณะที่ค่าจ้างรายชั่วโมงโดยเฉลี่ยเพิ่มขึ้น 0.3% เมื่อเทียบรายเดือน

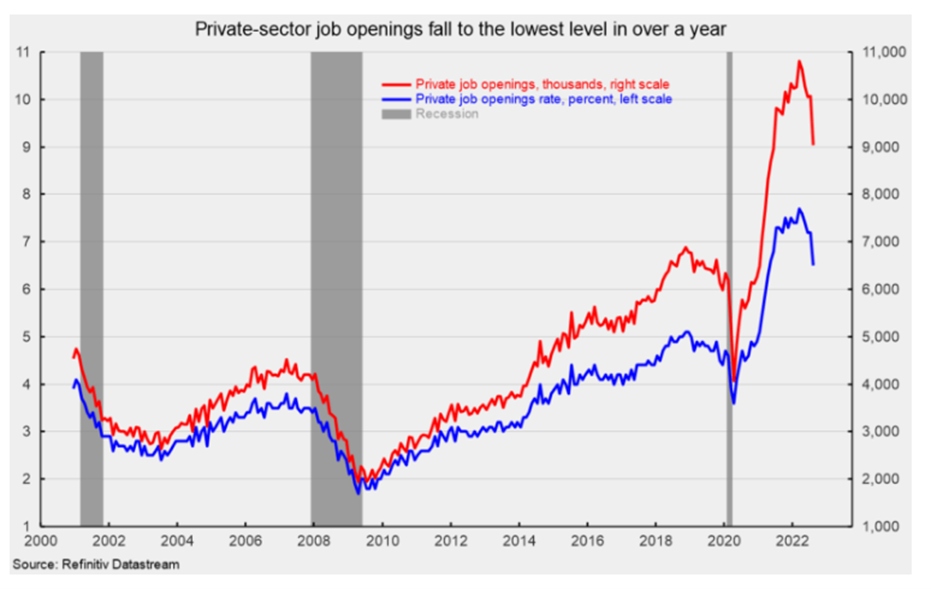

- สหรัฐฯ เผยตัวเลขเปิดรับสมัครงาน (JOLTS) ต่ำกว่าคาดในเดือน ส.ค. โดยตัวเลขการเปิดรับสมัครงาน ซึ่งเป็นมาตรวัดอุปสงค์ในตลาดแรงงานที่เฟดให้ความสนใจ ลดลง 1.1 ล้านตำแหน่ง สู่ระดับ 10.1 ล้านตำแหน่งในเดือน ส.ค. ซึ่งเป็นระดับต่ำสุดในรอบ 10 ปี และต่ำกว่าตัวเลขที่ตลาดคาดการณ์ที่ระดับ 11.1 ล้านตำแหน่ง

- สถาบัน ISM สหรัฐฯ เผยดัชนีภาคบริการปรับตัวลงในเดือน ก.ย. โดยปรับตัวลงสู่ระดับ 56.7 จากระดับ 57.9 ในเดือน ส.ค. แต่สูงกว่าที่ตลาดคาดการณ์ว่าจะปรับตัวลงสู่ระดับ 56.0 ซึ่งภาคบริการของสหรัฐฯ ได้รับแรงหนุนจากการจ้างงานที่เพิ่มขึ้น แม้ว่าคำสั่งซื้อใหม่จะชะลอตัว ทั้งนี้ดัชนียังคงอยู่เหนือระดับ 50 บ่งชี้ว่าภาคบริการยังคงขยายตัวอยู่

- สถาบัน ISM สหรัฐฯ เผยดัชนีภาคการผลิตต่ำสุดรอบกว่า 2 ปี ในเดือน ก.ย. โดยดัชนีภาคการผลิตของสหรัฐฯ ลดลงสู่ระดับ 50.9 ในเดือน ก.ย. และต่ำกว่าที่ตลาดคาดการณ์ที่ระดับ 52.3 จากระดับ 52.8 ในเดือน ส.ค. โดยได้รับผลกระทบจากการหดตัวของคำสั่งซื้อใหม่ อย่างไรก็ตาม ดัชนียังคงอยู่สูงกว่าระดับ 50 ซึ่งบ่งชี้ว่าภาคการผลิตของสหรัฐฯ ยังคงมีการขยายตัวอยู่

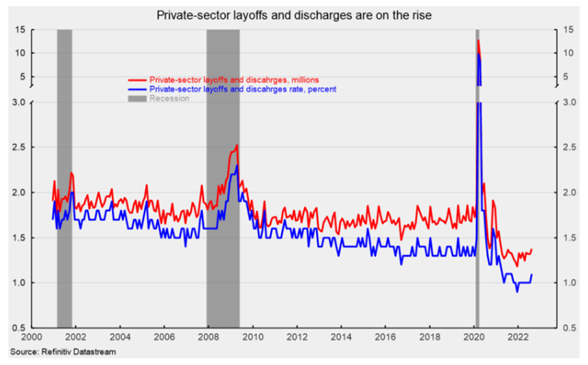

สำนักสถิติสหรัฐฯ เผยตัวเลขการเปิดรับสมัครงานในเดือน ส.ค ลดลงสู่ระดับ 10.05 ล้านตำแหน่ง ลดลงจาก 11.17 ล้านตำแหน่งในเดือน ก.ค. ขณะที่ตัวเลขเปิดรับสมัครงานภาคเอกชนในเดือน ส.ค. ลดลงสู่ระดับ 9.03 ล้านตำแหน่ง จาก 10.06 ล้านตำแหน่ง ซึ่งถือเป็นตัวเลขต่ำสุดตั้งแต่เดือน มิ.ย. 64 ด้านตัวเลขการเลิกจ้างงานปรับตัวเพิ่มขึ้นในเดือน ส.ค. ที่ 1.375 ล้านตำแหน่ง เพิ่มขึ้นจากเดือน ก.ค. ที่ 1.317 ล้านตำแหน่ง ทำระดับสูงที่สุดนับตั้งแต่เดือน ก.ย. 64 บ่งชี้ว่าภาคการจ้างงานสหรัฐฯ กำลังปรับตัวลงสู่จุดสมดุลใหม่และอาจชะลอแรงกดดันของค่าแรงที่เพิ่มขึ้นในสหรัฐฯ ซึ่งเป็นอีกปัจจัยหนึ่งที่หนุนเงินเฟ้อให้เพิ่มสูงขึ้น ขณะที่ตัวเลขดัชนีภาคการผลิตของสถาบัน ISM ปรับตัวลดลงที่ระดับ 50.9 ซึ่งสอดคล้องกับตัวเลขการเปิดรับสมัครงานที่ลดลง เนื่องจากภาคธุรกิจได้จ้างงานไปมากแล้วในช่วงปลายปีที่ผ่านมา ซึ่งเป็นช่วงที่การบริโภคเพิ่มขึ้นอย่างมาก หลังจากผ่อนคลายมาตรการโควิด-19

Source: Bloomberg / Infoquest / Investing.com / CNBC / Seeking Alpha

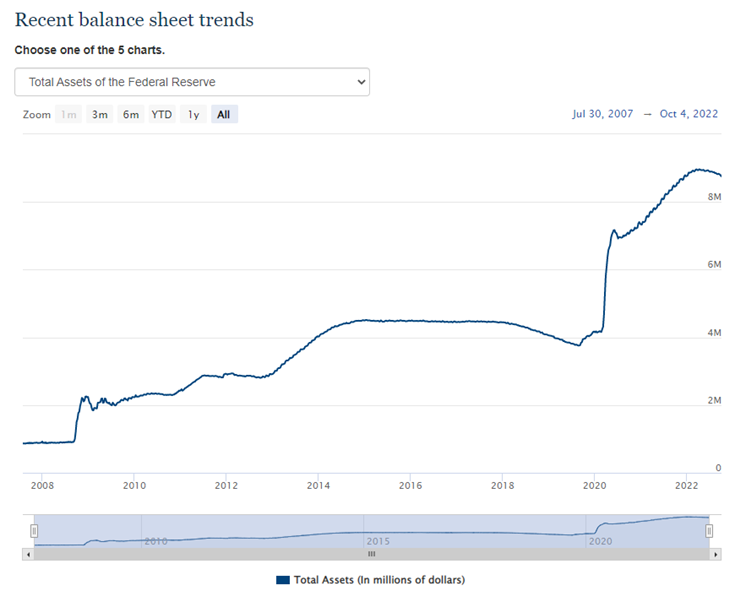

WCIA Weekly Highlight : Update FED Balance Sheet

Source: federalreserve.gov แสดงถึงความตั้งใจของ FED ที่จะทำ QT เพื่อให้ FED มีกระสุนในการทำ QE ครั้งต่อไปหากเศรษฐกิจเกิดการถดถอย ซึ่งจะลดเร็วหรือช้า ขึ้นอยู่กับตัวเลขทางเศรษฐกิจทีประกาศออกมาในแต่ละเดือน (ตัวเลขภาคการผลิต บริการ, ตัวเลขเงินเฟ้อ, การจ้างงาน)

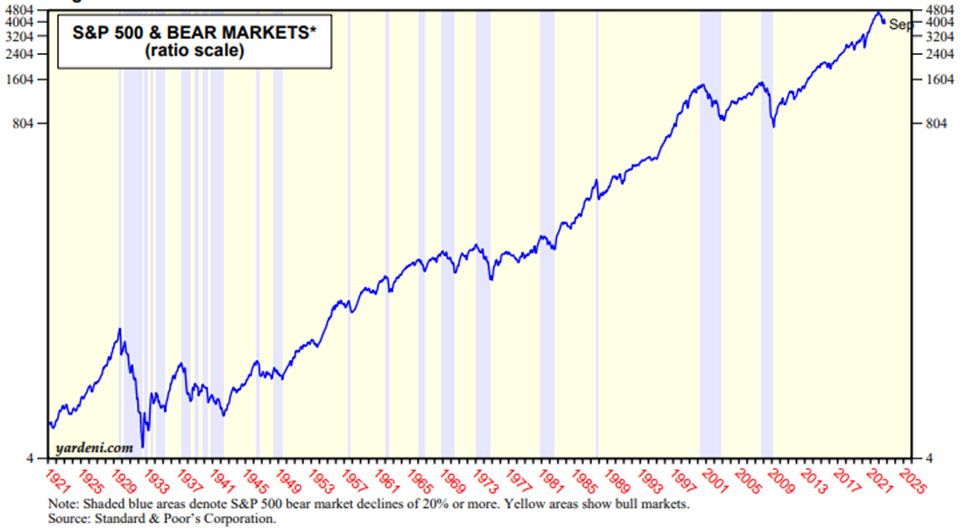

บทวิเคราะห์จาก Yardeni Research, Inc แสดงถึง การผ่านวิกฤตเศรษฐกิจของตลาดหุ้น 100 ปีที่ผ่านมา ดัชนีสามารถทำจุดสูงสุดใหม่อยู่เสมอ จึงเป็นเหตุผลว่าเราแนะนำการลงทุนในหุ้นระยะยาว

ตลาดยุโรปยังถูกกดดันจากวิกฤตพลังงานและปัญหาภูมิรัฐศาสตร์

- ดัชนี PPI เดือน ส.ค. ของยูโรโซนเพิ่มขึ้น 5.0% เมื่อเทียบรายเดือน มากกว่าที่ตลาดคาดว่าจะเพิ่มขึ้น 4.9% และเพิ่มขึ้น 43.3% เมื่อเทียบรายปี ขณะที่ดัชนี PPI ซึ่งไม่รวมต้นทุนพลังงานปรับตัวลดลงสู่ระดับ 0.3% ในเดือน ส.ค. จากระดับ 0.6% ในเดือน ก.ค. และลดลงสู่ระดับ 14.5% ในเดือน ส.ค. จากระดับ 15.1% ใน ก.ค. เมื่อเทียบรายปี

- สภารัสเซียมีมติเป็นเอกฉันท์ให้ผนวกดินแดน 4 แคว้นยูเครน ได้แก่ โดเนตสก์ ลูฮันสก์ เคอร์ซอน และซาปอริซเซีย แม้ว่ายังคงมีความไม่ชัดเจนเกี่ยวกับแนวชายแดนของภูมิภาคดังกล่าว โดยการประกาศของสภารัสเซียมีขึ้น หลังจากที่ประธานาธิบดีวลาดิเมียร์ ปูติน ผู้นำรัสเซีย ประกาศผนวกดินแดน 4 อย่างเป็นทางการที่พระราชวังเครมลิน

- เยอรมนีเผยยอดนำเข้าเดือน ส.ค. ขยายตัวดีกว่าที่คาด โดยการนำเข้าของเยอรมนีเดือน ส.ค. เพิ่มขึ้น 3.4% ซึ่งขยายตัวดีกว่าที่ตลาดคาดว่าจะขยายตัว 1.1% เมื่อเทียบรายเดือน ทั้งนี้ เยอรมนีนำเข้าสินค้าจากจีนมากที่สุด ซึ่งเพิ่มขึ้น 2.2% เมื่อเทียบรายเดือน ขณะที่การส่งออกเพิ่มขึ้น 1.6% มากกว่าที่ตลาดคาดการณ์เล็กน้อย

- สำนักงานสถิติยุโรป (Eurostat) รายงานยอดค้าปลีกยูโรโซนในเดือน ส.ค. ลดลง สอดคล้องกับที่ตลาดคาดการณ์ โดยปรับตัวลดลง 0.3% เมื่อเทียบเป็นรายเดือน และ 2.0% เมื่อเทียบเป็นรายปี บ่งชี้ถึงอุปสงค์ของผู้บริโภคที่อ่อนแอ และส่งสัญญาณว่าเศรษฐกิจยูโรโซนเข้าใกล้ความเสี่ยงที่จะเกิดภาวะถดถอยในไม่กี่เดือนข้างหน้า

เศรษฐกิจจีนยังไม่เห็นสัญญาณฟื้น ท่ามกลางค่าเงินที่ผันผวนทั้งเอเซีย

- ตัวเลขภาคบริการจีนเดือน ก.ย. หดตัวลงเป็นครั้งแรกในรอบ 4 เดือน โดยดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคบริการจีนซึ่งจัดทำโดยสถาบันไฉซิน ลดลงสู่ระดับ 49.3 ในเดือน ก.ย. จาก 55.0 ในเดือน ส.ค. เนื่องจากบริษัทในภาคบริการกำลังเผชิญกับภาวะอุปสงค์ที่ซบเซา การผลิตที่หดตัวลง และต้นทุนที่สูงขึ้น แม้คำสั่งซื้อจากต่างประเทศฟื้นตัวขึ้นก็ตาม

- จีนเผยรายได้ของภาคอุตสาหกรรมรถยนต์เพิ่ม 3.3% ช่วงม.ค.-ส.ค. 65 อยู่ที่ 5.7 ล้านล้านหยวน เมื่อเทียบช่วงเดียวกันปีก่อน และการผลิตในช่วง 8 เดือนแรกเพิ่มขึ้น 4.8% เมื่อเทียบรายปี จากนโยบายสนับสนุนการบริโภคเพื่อกระตุ้นรายได้ในอุตสาหกรรมยานยนต์ อย่างไรก็ตาม กำไรอุตสาหกรรมยานยนต์จีนในช่วง 8 เดือนแรกหดตัวลง 7.3% เมื่อเทียบรายปี

- ยอดการซื้อขายและบริการออนไลน์ในเกาหลีใต้ปรับตัวขึ้น 16% ในเดือน ส.ค. โดยยอดการซื้ออาหารผ่านทางออนไลน์เพิ่มขึ้น 27.3% และยอดการใช้บริการด้านการเดินทางและการขนส่งผ่านทางออนไลน์เพิ่มขึ้นกว่าเท่าตัวในเดือน ส.ค. โดยได้แรงหนุนจากความต้องการเดินทางท่องเที่ยวและการบริโภคของภาคครัวเรือนที่เพิ่มสูงขึ้น

สินค้าโภคภัณฑ์ปรับตัวเพิ่มขึ้น หลังบอนด์ยีลสหรัฐฯ ลดลงเล็กน้อย

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวเพิ่มขึ้นปิดตลาดที่ 92.62 ดอลลาร์ต่อบาร์เรล เนื่องจากผลการประชุม OPEC+ มีมติปรับลดกำลังการผลิต 2 ล้านบาร์เรลต่อวันในเดือน พ.ย. ซึ่งเป็นการปรับลดกำลังการผลิตครั้งใหญ่ที่สุดของ OPEC+ นับตั้งแต่ปี 63 โดยนักลงทุนมีมุมมองเชิงบวกต่อราคาน้ำมันในหลายเดือนข้างหน้า เพราะการลดกำลังผลิตดังกล่าวจะส่งผลให้อุปทานน้ำมันในตลาดโลกตึงตัว

- ราคาทองคำปรับตัวเพิ่มขึ้นปิดที่ $1,694.99 ดอลลาร์สหรัฐฯ โดยได้แรงหนุนจากเงินดอลลาร์สหรัฐฯ เริ่มอ่อนค่า โดยนักลงทุนมองว่าค่าเงินดอลลาร์อาจจะพ้นจุดแข็งค่าสูงสุดไปแล้ว และการปรับตัวลดลงของอัตราผลตอบแทนพันธบัตรสหรัฐฯ ในช่วงต้นสัปดาห์ ซึ่งจะลดต้นทุนในการถือทองคำ เนื่องจากเป็นสินทรัพย์ที่ไม่ให้ดอกเบี้ย

- ค่าเงินบาทปิดตลาดที่ 37.59 บาทต่อดอลลาร์สหรัฐฯ แข็งค่าขึ้นจากสปดาห์ก่อน เนื่องจากอัตราผลตอบแทนของพันธบัตรสหรัฐฯ ที่ปรับตัวลดลง และเริ่มเห็นสัญญาณชะลอตัวของเศรษฐกิจสหรัฐฯ จากการรายงานตัวเลขการจ้างงานและตัวเลขภาคการผลิตของสหรัฐฯ ที่ออกมาอ่อนแอในช่วงต้นสัปดาห์ที่ผ่านมา

มุมมองการลงทุนสัปดาห์นี้

เราเห็นปัจจัยลบมีมากขึ้นในช่วงสัปดาห์ที่ผ่านมาที่ทำให้เกิดแรงขายหุ้นในหลายประเทศ เช่นเวียดนาม ซึ่งเรามองว่าแรงขายที่ระดับดัชนี VNI ที่ 1,000 ต้นๆน่าจะชะลอตัวลง โดยเราคงจะประเมินรอการกลับตัวเพื่อยืนยันมุมมองอีกทีในสัปดาห์หน้า ขณะที่จีนที่เพิ่งกลับมาเปิดตลาดยังคงมีปัจจัยลบอยู่ในช่วงสั้น หลังจากมีประเด็นการจำกัดการส่งออกชิปกับสหรัฐ

ขณะที่หุ้นสหรัฐยังคงถูกกดดันจากการเร่งขึ้นอัตราดอกเบี้ยและผลตอบแทนพันธบัตร รวมถึงแนวโน้มรายได้และกำไรที่อาจจะชะลอลงท่ามกลางความกังวลเศรษฐกิจที่ถดถอย เราจึงประเมินว่าสัปดาห์นี้ตลาดหุ้นโลกยังคงอยู่ในทิศทางพักตัวหลังจากที่เห็นการ Rebound สั้นๆเมื่อสัปดาห์ก่อน และเน้นการลงทุนโดยการกระจายสินทรัพย์และหวังผลตอบแทนเพื่อการลงทุนในระยะยาวตามสัดส่วนการลงทุนที่เหมาะสมกับระดับความเสี่ยงของนักลงทุน

โดยรายละเอียดแผนการลงทุนและกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงุทนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับการจัดพอร์ตการลงทุนในแต่ละบุคคล

โปรดติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านหลักทรัพย์ ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : ผู้วางแผนการลงทุน