Monthly Insight มุมมองการลงทุนประจำเดือนตุลาคม 2565

Monthly Insight key takeaways

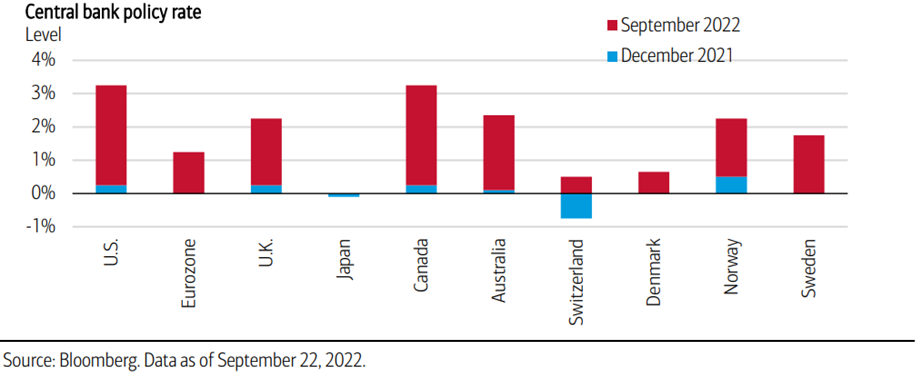

ตลาดหุ้นทั่วโลกปรับตัวลดลงในเดือนที่ผ่านมา เนื่องจากนักลงทุนยังคงเทขายหุ้นต่อเนื่องจากความกังวลภาวะเศรษฐกิจถดถอย ขณะที่บอนด์ยีลด์สหรัฐฯ ปรับตัวเพิ่มขึ้นยังอยู่ในระดับสูง หลังจากที่ตลาดปรับเป้าหมายอัตราดอกเบี้ยสหรัฐฯ เพิ่มขึ้น จาก 3.5% – 4.0% เป็น 4.0% – 4.4% เนื่องจากตัวเลขเงินเฟ้อพื้นฐานของสหรัฐฯ ยังไม่ส่งสัญญาณชะลอตัว

กลยุทธ์การลงทุนสัปดาห์นี้ : Rebalance ประจำไตรมาส โดยปรับพอร์ตการลงทุนตามสัดส่วนที่กำหนด และเรามีการ Screen กองทุนสำหรับการลงทุนในไตรมาสสุดท้ายของปีนี้

Monthly Recap เงินเฟ้อสหรัฐฯ ยังสูง หนุนเฟดเร่งขึ้นดอกเบี้ยต่อไป

ดัชนี PCE พื้นฐานสหรัฐฯสูงกว่าคาดในเดือน ส.ค. โดยดัชนี PCE พื้นฐาน ซึ่งไม่นับรวมหมวดอาหารและพลังงานในเดือน ส.ค. เพิ่มขึ้น 4.9% เมื่อเทียบรายปี และเพิ่มขึ้น 0.6% จากเดือนก่อนหน้า สูงกว่าที่ตลาดคาดการณ์ที่ระดับ 0.5% ซึ่งดัชนีดังกล่าวเป็นมาตรวัดอัตราเงินเฟ้อที่เฟดให้ความสำคัญเพื่อนำมาใช้ประเมินในการกำหนดนโยบายการเงิน

ยอดสั่งซื้อสินค้าคงทนสหรัฐฯลดลง 0.2% ในเดือน ส.ค. เช่น เครื่องบิน รถยนต์ และเครื่องจักรขนาดใหญ่ที่มีอายุการใช้งานตั้งแต่ 3 ปีขึ้นไป ปรับตัวลดลง 0.2% จากลดลง 0.1% ในเดือน ก.ค. โดยได้รับผลกระทบจากคำสั่งซื้อในภาคขนส่งปรับตัวลง ขณะที่ยอดสั่งซื้อสินค้าคงทนพื้นฐานที่ไม่รวมเครื่องบินและอาวุธขยายตัว 1.3% ในเดือน ส.ค. ดีกว่าที่คาด

การประกาศมาตรการคว่ำบาตรครั้งใหม่ต่อรัสเซีย หลังจากรัสเซียประกาศผนวกดินแดน 4 แคว้นของยูเครน โดยสหรัฐฯ มุ่งเป้าคว่ำบาตรพลเมืองและบริษัทจำนวนหลาย 100 ราย ซึ่งรวมถึงบุคคลในกองทัพและภาคอุตสาหกรรม และสมาชิกสภานิติบัญญัติของรัสเซีย ขณะเดียวกันยังคงจัดหาอาวุธยุทโธปกรณ์ที่จำเป็นให้กับยูเครนต่อไปเพื่อป้องกันตนเองต่อไป

ตลาดยุโรปยังถูกกดดันจากวิกฤตพลังงานและปัญหาภูมิรัฐศาสตร์

รัสเซียประกาศชัยชนะในการทำประชามติผนวก 4 แคว้นยูเครน ซึ่งเป็นการเพิ่มความตึงเครียดให้กับสงครามในยูเครน ทั้งยังขยายความขัดแย้งระหว่างรัสเซียกับสหรัฐฯ และชาติพันธมิตร โดยผลการนับคะแนนเบื้องต้นในแคว้นโดเนตสก์ ลูฮันสก์ เคอร์ซอน และซาปอริซเซีย พบว่าประชาชนส่วนใหญ่เห็นชอบต่อการผนวกดินแดนเข้ากับรัสเซีย ขณะที่ UN ได้ประณามการทำประชามติดังกล่าว เนื่องจากละเมิดกฎบัตร UN และกฎหมายระหว่างประเทศ

BoE ประกาศรับซื้อพันธบัตรรัฐบาลไม่จำกัด เพื่อสร้างเสถียรภาพในตลาด โดยธนาคารจะรับซื้อพันธบัตรรัฐบาลอังกฤษระยะยาวจำนวนมาก แต่ยังไม่ได้ระบุวงเงินอย่างแน่ชัด โดยจะรับซื้อไปจนถึงวันที่ 14 ต.ค. เพื่อสร้างเสถียรภาพในตลาดการเงิน ซึ่งการแทรกแซงตลาดของ BoE ส่งผลให้ดอลลาร์สหรัฐฯ อ่อนค่าลง

เงินเฟ้อยูโรโซนเดือน ก.ย. ปรับตัวขึ้นสู่ระดับ 10% เป็นครั้งแรกในประวัติศาสตร์ โดยสำนักงานสถิติแห่งสหภาพยุโรปเผย ดัชนีราคาผู้บริโภค (CPI) แตะ 10% ในเดือน ก.ย. เมื่อเทียบกับปีก่อนหน้า สูงกว่าที่คาดการณ์ที่ระดับ 9.7% และเพิ่มขึ้นจากระดับ 9.1% ใน เดือน ส.ค. ซึ่งปัจจัยที่เงินเฟ้อปรับเพิ่มขึ้น มาจากราคาพลังงานและอาหารที่สูงขึ้น

ประเทศเอเชียส่งสัญญาณฟื้น จากมาตรการเปิดประเทศ

จีนเผยกำไรของบริษัทในภาคอุตสาหกรรมปรับตัวลง 2.1% ในช่วง 8 เดือนแรกของปี เนื่องจากการใช้มาตรการล็อกดาวน์ควบคุมโควิด-19 และการทรุดตัวของตลาดอสังหาริมทรัพย์ยังคงส่งผลกระทบต่ออุปสงค์ภายในประเทศ นอกจากนี้ วิกฤตคลื่นความร้อนยังส่งผลให้กิจกรรมด้านการผลิตในโรงงานอุตสาหกรรมชะลอตัวลง

ฮ่องกงเตรียมกระตุ้นการท่องเที่ยว หลังยุติมาตรการกักตัวในโรงแรม ด้านบริษัทท่องเที่ยวรายงานว่า มีผู้ติดต่อเรื่องการเดินทางเพิ่มขึ้นถึง 10 เท่า ขณะที่ทางการฮ่องกงคาดว่าการเดินทางขาออกจะเพิ่มขึ้นมากถึง 50% ในอีกไม่กี่เดือนข้างหน้า ทั้งนี้ผู้ที่เดินทางเข้าฮ่องกงต้องเฝ้าสังเกตอาการตนเองเป็นเวลา 3 วันหลังจากเดินทางเข้าสู่ฮ่องกง

ธนาคารโลกปรับประมาณการเศรษฐกิจ (GDP) ของไทยจากเดิม 2.9% เป็น 3.1% หลังภาคการบริโภค การท่องเที่ยวและการส่งออกฟื้นตัว แต่ยังคงได้รับผลกระทบจากปัญหาของห่วงโซ่อุปทาน โดยเฉพาะสินค้ายานยนต์ ขณะที่ กนง. มีมติเอกฉันท์ให้ขึ้นอัตราดอกเบี้ยนโยบาย 0.25% ต่อปี จากปัจจุบันที่ 0.75% เป็น 1.00% ต่อปี และระบุว่า อัตราเงินเฟ้อทั่วไปยังอยู่ในระดับสูง แต่แรงกดดันด้านอุปทานจากราคาสินค้าโภคภัณฑ์มีแนวโน้มคลี่คลายลง

GDP เวียดนามไตรมาส 3/65 โต 13.67% เทียบกับช่วงเดียวกันปีก่อน แต่ต่ำกว่าที่ตลาดคาดการณ์ว่าจะขยายตัว 14.35% จากปัจจัยบวกของการผ่อนคลายมาตรการล็อคดาวน์ ทำให้กิจกรรมทางเศรษฐกิจภายในประเทศกลับมาคึกคัก และการส่งออกในเดือน ก.ย. เพิ่มขึ้น 10.3% เทียบกับช่วงเดียวกันปีก่อน ขณะที่อัตราเงินเฟ้อเวียดนามเดือน ก.ย. อยู่ที่ 3.94%

สินค้าโภคภัณฑ์ยังถูกกดดันจากการเร่งปรับขึ้นดอกเบี้ยของเฟด

ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวลดลงปิดตลาดที่ 79.61 ดอลลาร์ต่อบาร์เรล โดยถูกกดดันจากความกังวลว่าการคุมเข้มนโยบายการเงินเชิงรุกของธนาคารกลางทั่วโลก อาจทำให้เกิดภาวะเศรษฐกิจถดถอย และจะกระทบต่อความต้องการพลังงานลดลง ขณะที่ช่วงปลายเดือนราคาน้ำมันปรับตัวขึ้น โดยตลาดมีความกังวลต่ออุปทานน้ำมัน หลังจากบริษัท BP และ Chevron ประกาศปิดแท่นขุดเจาะน้ำมันนอกชายฝั่งอ่าวเม็กซิโก เพื่อหลีกเลี่ยงผลกระทบของพายุเฮอร์ริเคนเอียน

ราคาทองคำปรับตัวลดลงปิดที่ $1,661 ดอลลาร์สหรัฐฯ โดยถูกกดดันจากค่าเงินดอลลาร์สหรัฐฯ ที่แข็งค่าต่อเนื่อง และการปรับเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตรสหรัฐฯ ซึ่งทำให้ต้นทุนการถือครองทองคำเพิ่มสูงขึ้น เนื่องจากเป็นสินทรัพย์ที่ไม่ให้ดอกเบี้ย

ค่าเงินบาทปิดตลาดที่ 37.85 บาทต่อดอลลาร์สหรัฐฯ เนื่องจากอัตราผลตอบแทนของพันธบัตรสหรัฐฯ ที่ปรับตัวสูงขึ้นและส่วนต่างอัตราดอกเบี้ยนโยบายของสหรัฐฯ และไทยกว้างมากขึ้น จากการที่ธนาคารกลางสหรัฐฯ ยังเดินหน้าเร่งปรับขึ้นอัตราดอกเบี้ยเพื่อแก้ปัญหาเงินเฟ้อ

เงินดอลลาร์สหรัฐฯ แข็งค่าสูงสุดในรอบเกือบ 20 ปี

ดอลลาร์สหรัฐฯ แข็งค่าต่อเนื่องในเดือน ก.ย. ทำระดับสูงสุดที่ 114.78 จุด นับเป็นการแข็งค่าที่สุดในรอบเกือบ 20 ปี ซึ่งเป็นผลมาจากความต่างของนโยบายอัตราดอกเบี้ยระหว่างประเทศและอัตราการเติบโตทางเศรษฐกิจ หลังจากที่เฟดได้ขึ้นอัตราดอกเบี้ยถี่และแรงกว่าหลายประเทศในปีนี้ และคาดว่าเฟดจะเดินหน้าขึ้นอัตราดอกเบี้ยเพื่อสกัดเงินเฟ้อต่อไป หากเรามาดูการแข็งค่าของเงินดอลลาร์ที่ระดับสูงสุดในปี 2002 นั้น มาจากการเติบโตของเศรษฐกิจสหรัฐฯ ที่แข็งแกร่งและมีเงินเฟ้อต่ำในช่วงปลายยุค 90 ขณะที่เศรษฐกิจประเทศส่วนใหญ่ทั่วโลกถดถอย โดยเฉพาะยุโรปและญี่ปุ่น ที่เป็นสกุลเงินสำคัญของโลก รวมถึงวิกฤตการเงินในเอเชีย ทำให้สกุลเงินดอลลาร์เป็นสินทรัพย์ปลอดภัยในขณะนั้น

อัพเดทภาวะตลาดตราสารหนี้อังกฤษ

ช่วงปลายเดือน ก.ย. ที่ผ่านมา อัตราดอกเบี้ยพันธบัตรรัฐบาลอังกฤษปรับตัวเพิ่มขึ้นแรง 100 bps. ภายใน 2 วัน ทำให้ธนาคารกลางอังกฤษต้องกลับเข้ามาซื้อพันธบัตรระยะยาว ซึ่งก็คือการทำ QE รอบใหม่อีกครั้ง ซึ่งสถานกาณ์ครั้งนี้กระทบต่อกองทุนบำนาญอังกฤษทั้งหลาย เนื่องจากการที่อัตราผลตอบแทนพันธบัตรอังกฤษปรับตัวเพิ่มขึ้นแรงในไม่กี่วัน ทำให้กองบำนาญอังกฤษเสียหายจากการลงทุนในตราสารอนุพันธ์ที่ใช้ต้นทุนน้อยกว่าการไปซื้อสินทรัพย์โดยตรง แต่มีความเสี่ยงสูงกว่า ซึ่งกองทุนต้องการล็อคดอกเบี้ยรับระยะยาวแบบคงที่และมีสมมติฐานว่าดอกเบี้ยจะไม่ปรับตัวขึ้นไปมากกว่าปัจจุบัน ถ้าดอกเบี้ยลงก็จะได้รับประโยชน์เพราะล็อคดอกเบี้ยไว้แล้ว ขณะที่ตลาดเป็นไปในทาตรงกันข้าม ทำให้กองทุนจำเป็นต้องใช้เงินสด และขายสินทรัพย์สภาพคล่อง อย่าง พันธบัตรรัฐบาล เพื่อมาวางเป็นหลักประกันเพิ่ม และยิ่งกองทุนบำนาญเหล่านี้ต้องขายพันธบัตรในตลาด ทำให้ยีลด์ของพันธบัตรในตลาดยิ่งสูงขึ้น ส่งผลให้ธนาคารกลางอังกฤษต้องเข้ามาแทรกแซงเพื่อหยุดวงจรปัญหาในครั้งนี้ ทั้งนี้ขนาดทรัพย์สินของกองทุนบำเหน็จบำนาญอังกฤษอยู่ที่ 1.5 ล้านล้านปอนด์ ซึ่ง 50% ของทรัพย์สินได้ลงทุนในตลาดพันธบัตรอังกฤษ

อ่านเพิ่มเติมได้ที่

https://www.bloomberg.com/opinion/articles/2022-09-29/uk-pensions-got-margin-calls

สรุปบทความ 5 สัญญาณชี้หมดรอบของตลาดหมี โดย Bank of America

1. เงินเฟ้อพื้นฐาน ชะลอตัวใกล้กรอบเป้าหมายของเฟด (อยู่ที่ 2%) โดยประมาณช่วง 3%-3.5% และมีแนวโน้มที่จะชะลอตัวลง ขณะที่ปัจจุบันเงินเฟ้อพื้นฐานอยู่ระดับ 5%-6% รวมทั้งการที่เฟดเริ่มให้ความสนใจต่อเงินเฟ้อควบคู่กับการเติบโตของเศรษฐกิจ มากกว่าที่จะให้ความสำคัญในการควบคุมเงินเฟ้ออย่างเดียว

2. ตลาดแรงงานถึงจุดตึงตัวมาก เริ่มเห็นสัญญาณตึงตัวจากการจ้างงานของบริษัทหลายๆ แห่ง ที่ประกาศชะลอการจ้างงานและปลดพนักงาน รวมถึงตัวเลข Jobless claims เริ่มปรับตัวขึ้นในไม่กี่เดือนข้างหน้า ส่งผลให้ปัจจัยกดดันจากค่าแรงที่เพิ่มขึ้นผ่อนคลายลงและตลาดแรงงานเข้าสู่จุดสมดุล ทำให้ต้นทุนบริษัทลดลง และบริษัทเริ่มคาดการณ์กำไรในอนาคตดีขึ้นและเริ่มกลับมาจ้างงานอีกครั้ง

3. การปรับลดกำไรบริษัทจดทะเบียนเริ่มนิ่งแล้ว โดยครึ่งหลังของปี 65 จะเริ่มเห็นการทะยอยปรับลดประมาณการกำไรของตลาด S&P 500 ซึ่งไตรมาส 3 นี้ปรับลดลง 5.4% จากไตรมาส 2 และถูกปรับลดต่อเนื่องทั้งปี 66 ขณะที่ BofA ปรับลดประมาณการกำไร S&P 500 ปีหน้าที่ 8% อย่างไรก็ตามหากเริ่มเห็นสัญญาณการปรับกำไรที่นิ่งหรือเพิ่มขึ้น อาจจะเป็นการกลับตัวของตลาดหุ้นสหรัฐฯ

4. ค่าเงินดอลลาร์อ่อนค่า ดัชนีดอลลาร์สหรัฐฯ ได้ปรับขึ้นทำระดับสูงสุดในรอบ 20 ปี จากปัจจัยนโยบายการเงินที่เข้มงวดของเฟด การชะลอตัวทั่วโลก ความตึงเครียดทางการเมือง ส่งผลให้นักลงทุนต้องการเลี่ยงความเสี่ยง และมองว่าเงินดอลลาร์สหรัฐฯ เป็นสินทรัพย์ที่ปลอดภัยในสถานการณ์ปัจจุบัน ทั้งนี้หากเงินดอลลาร์สหรัฐฯ พลิกกลับมาอ่อนค่า แสดงให้เห็นว่าการดำเนินนโยบายการเงินคุมเข้มของเฟดได้ถึงระดับที่สูงสุดแล้ว และระบบการเงินโลกเริ่มคลายความตึงตัว ส่งผลให้นักลงทุนเริ่มกลับมาลงทุนในสินทรัพย์เสี่ยง ซึ่งเป็นสัญญาณที่ดีต่อตลาดหุ้น

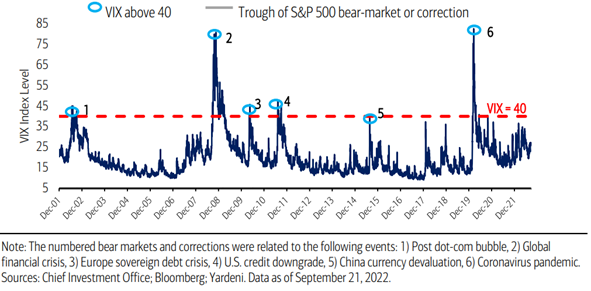

5. ดัชนีความผันผวนของตลาดหุ้น (VIX) ปรับตัวขึ้นแรง สัญญาณจุดกลับทิศทางของตลาดหุ้นจากภาวะตลาดหมีสู่ตลาดกระทิง คือ ค่า VIX ปรับตัวเพิ่มขึ้นแรงเกิน 40 จุด จากอดีตที่ผ่านมา เช่น วิกฤตการเงินโลก 2008-2009 และจุดเริ่มต้นของการแพร่ระบาด VIX สูงถึง 80 แต่ในช่วงที่ผ่านมาดัชนี VIX ประมาณ 35 จุด ของเดือน มี.ค. ที่ผ่านมา และปัจจุบันอยู่ที่ 31 จุด บ่งชี้ว่าตลาดยังไม่ได้มีแรงขายมากพอและเป็นบริเวณจุดต่ำสุด ที่จะพิจารณาว่าสัญญาณตลาดหุ้นขาขึ้นรอบใหม่จะเกิดขึ้นในไม่กี่เดือนข้างหน้า

แหล่งที่มา : Insights for Financial Decisions, Market Updates & Trends (bankofamerica.com)

กลยุทธ์การลงทุนประจำเดือนนี้

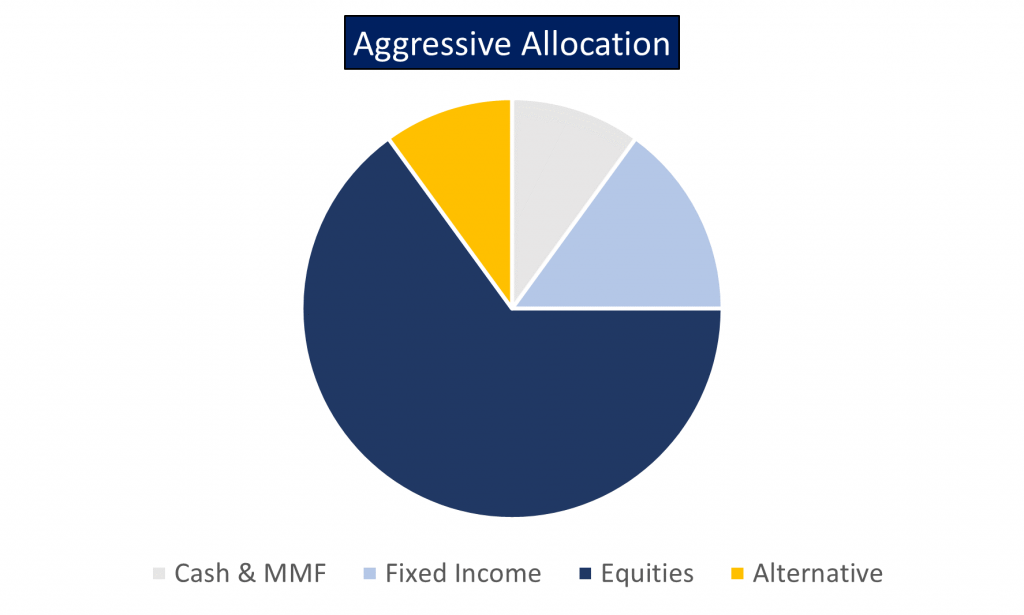

เราหาจุด Turnaround ของตลาดหุ้น โดยดูจากอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ และตัวเลขเศรษฐกิจที่กำลังจะประกาศออกมาว่าดีกว่าที่ตลาดคาดหรือไม่ โดยช่วงที่ผ่านมาเรายังเห็นแนวโน้มขาลงของหลายดัชนีที่ยังคงทำจุดต่ำสุดใหม่อยู่ ทำให้เราเลือกที่จะ wait and see ในเดือนที่ผ่านมา (กันยายน) อย่างไรก็ตามเรามองว่าตลาดได้รับรู้เรื่องเงินเฟ้อ แนวโน้มเศรษฐกิจถดถอยและการเร่งขึ้นดอกเบี้ยมามากพอสมควรแล้ว โดยดูจากอัตราผลตอบแทนพันธบัตรสหรัฐ 10 ปี ที่แตะ 4% ในสัปดาห์ที่ผ่านมา ประกอบกับดัชนีปรับตัวลงแรงในเดือนก่อน จึงมีโอกาสที่ตลาดจะ Rebound ได้ในเชิงเทคนิค เราแนะนำการจัดพอร์ตตามสัดส่วนการลงทุนแนะนำตามระดับความเสี่ยงของตนเองในเดือนนี้ ซึ่ง Port Aggressive สำหรับผู้ที่รับความเสี่ยงได้สูง เราปรับลดการถือเงินสดมาลงทุนในหุ้นมากขึ้น โดยมีสัดส่วน กองทุนตลาดเงิน 10% ตราสารหนี้ระยะสั้น 15% หุ้นที่มีการกระจายการลงทุนทั้งในและต่างประเทศ 65% และทองคำ 10%

โปรดติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 ต่อ 2 หรือ อีเมลล์ investment@wealthcertified.co.th

โดยรายละเอียดแผนการลงทุนและกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง, ผลตอบแทนคาดหวัง, ข้อจำกัดในการลงุทนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับการจัดพอร์ตการลงทุนในแต่ละบุคคล

ย้อนดูบทความย้อนหลัง Weekly Highlight ประจำสัปดาห์ที่แล้ว

Weekly Highlight 26 -30 SEP 2022 – Wealth Certified

Fed Rate Hike 0.75% – Wealth Certified

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านหลักทรัพย์ ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : ผู้วางแผนการลงทุน