WCIA Monthly บทความการลงทุนประจำเดือนมิถุนายน 2566

ตัวเลขการจ้างงานนอกภาคเกษตรสหรัฐเดือน พ.ค. ไบเดนลงนามรับรองกฏหมายขยายเพดานหนี้ และอัปเดทข้อมูลเศรษฐกิจจีนเดือน พ.ค.

EXECUTIVE SUMMARY

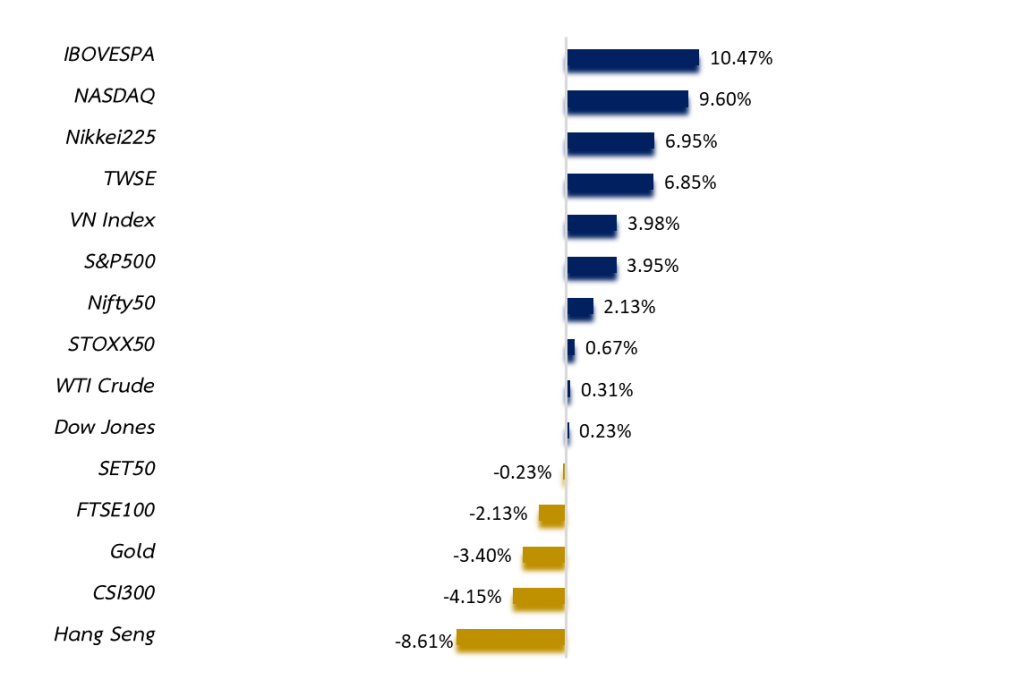

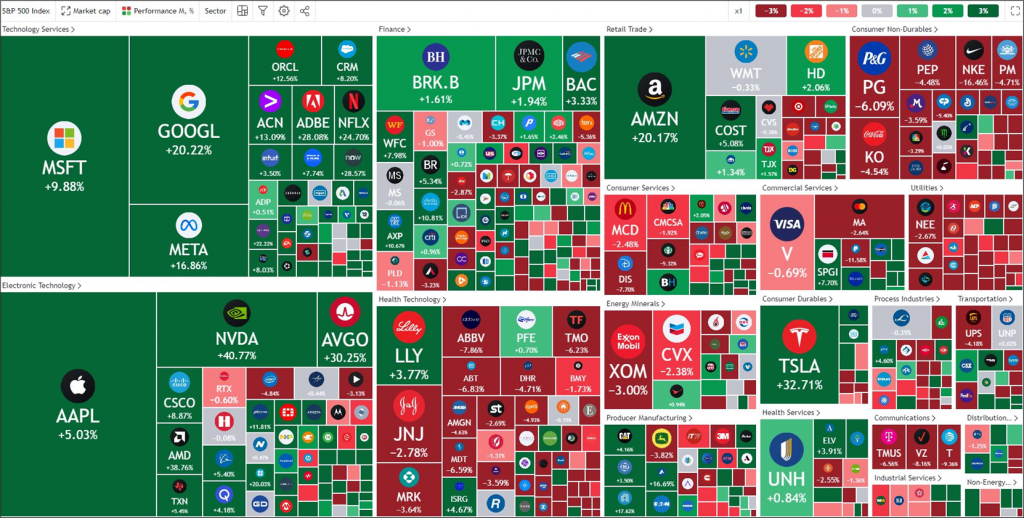

- ตลาดหุ้นทั่วโลกส่วนใหญ่ปรับตัวเพิ่มขึ้นในเดือนที่ผ่านมา จากการที่ตลาดคาดว่าเฟดได้ขึ้นดอกเบี้ยครั้งสุดท้ายวงจรการปรับขึ้นดอกเบี้ยครั้งนี้ รวมถึงผลประกอบการไตรมาส 1/66 ของบริษัทเทคโนโลยีขนาดใหญ่ของสหรัฐออกมาดีกว่าที่ตลาดคาดการณ์ หนุนตลาดสหรัฐภาพรวมปรับตัวขึ้น รวมถึงมุมมองเชิงบวกต่อ demand ของ semiconductor ซึ่งส่งผลดีต่อตลาดหุ้นที่มีสัดส่วนของบริษัทเทคฯ ที่สูงปรับตัวเพิ่มขึ้น

- Special Headlines: ตัวเลขการจ้างงานนอกภาคเกษตรสหรัฐเดือน พ.ค. ไบเดนลงนามรับรองกฏหมายขยายเพดานหนี้ และอัปเดทข้อมูลเศรษฐกิจจีนเดือน พ.ค.

- มุมมอง: เรายังมีมุมมองเชิงบวกต่อหุ้นกลุ่ม Defensive ของสหรัฐในระยะกลาง ซึ่งคาดว่าจะได้ประโยชน์จากช่วงเศรษฐกิจเข้าสู่ภาวะถดถอยหลังจากนี้ ขณะที่เรามองว่าหุ้นกลุ่ม Growth โดยเฉพาะหุ้น Technology และ Cons. Discretionary ปรับตัวเพิ่มขึ้นมามากแล้วตั้งแต่ต้นปี ทำให้ Valuation ตึงตัว และกำไรของธุรกิจมีแนวโน้มที่จะได้รับผลกระทบจากอุปสงค์โลกที่ชะลอตัว และเรามองว่าหุ้น Asia ex. Japan อย่าง ตลาดหุ้นจีน ไต้หวัน อาเซียน รวมถึงเวียดนามมี Valuation ที่น่าสนใจเมื่อเทียบกับ DM โดยเฉพาะตลาดหุ้นจีนที่ราคาสะท้อนปัจจัยลบไปมากแล้ว และคาดว่าทางการจีนจะมีมาตรการกระตุ้นเศรษฐกิจในประเทศเร่งด่วนในครึ่งปีหลังนี้

Monthly Total Asset Class Return

ที่มา: Koyfin.com data as of 5 June 2023, *Annualized returns

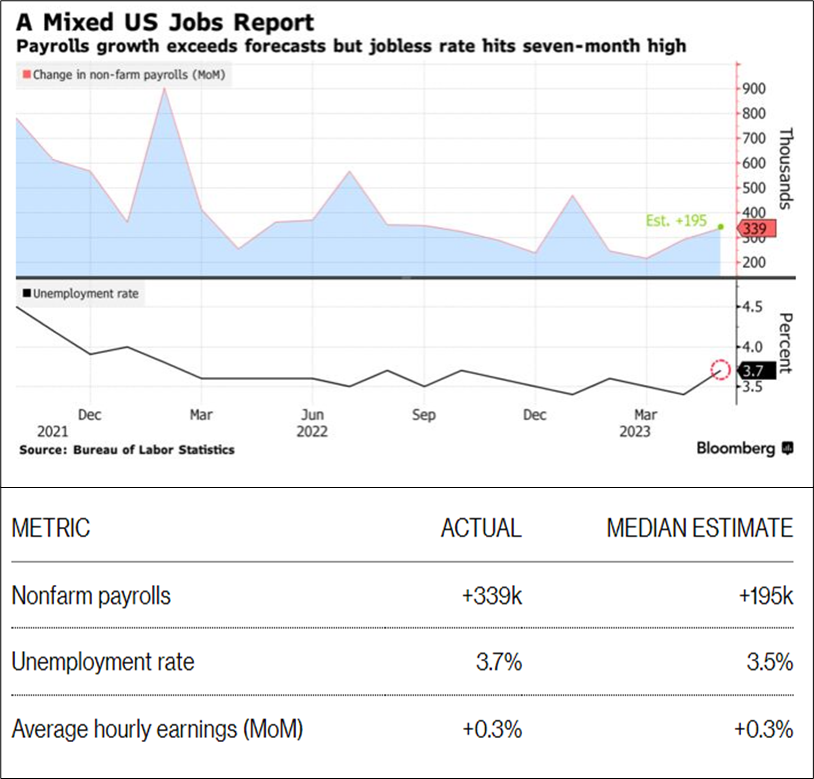

SPECIAL HEADLINE: ตัวเลขการจ้างงานนอกภาคเกษตรสหรัฐเดือน พ.ค.

- รายงานตัวเลขตลาดจ้างงานสหรัฐเดือน พ.ค. มีประเด็นที่ตลาดสนใจ เนื่องจากตัวเลขหลายๆ อย่างมีความขัดแย้ง โดยตัวเลขการจ้างงานนอกภาคเกษตรเพิ่มขึ้น 339,000 ตำแหน่ง เพิ่มขึ้นจาก 294,000 ในเดือน เม.ย. และสูงกว่าที่ตลาดคาดการณ์ อย่างไรก็ดีอัตราการว่างงานปรับตัวเพิ่มขึ้น 3.7% ซึ่งเป็นอัตราการปรับตัวเพิ่มขึ้นเดือนต่อเดือนที่มากที่นับตั้งแต่เดือน เม.ย. 63 และมีจำนวนคนออกจากงานเพิ่มขึ้น 440,000 คนในเดือน พ.ค. เพิ่มขึ้นเทียบเดือนต่อเดือนมากที่สุดตั้งแต่การเกิดโรคระบาดโควิด-19

- ทั้งนี้นักลงทุนมองว่าตลาดจ้างงานสหรัฐถือว่ายังคงแข็งแกร่ง แต่ยังมีข้อกังขาถึงอนาคตอันใกล้ว่าฝั่งอุปสงค์แรงงานจะชะลอตัวหรือไม่ เนื่องจากภาวะตลาดสินเชื่อหลังจากนี้ที่ตึงตัว ส่งผลกระทบต่อธุรกิจและการเติบโตของเศรษฐกิจ ซึ่งอาจนำมาสู่การเลิกจ้างงาน ด้านอัตราค่าจ้างแรงงานรายชั่วโมงเดือน พ.ค. เพิ่มขึ้น 0.3%MoM และเพิ่มขึ้น 4.3%YoY เป็นอัตราที่น้อยสุดนับตั้งแต่กลางเดือนปี 2564

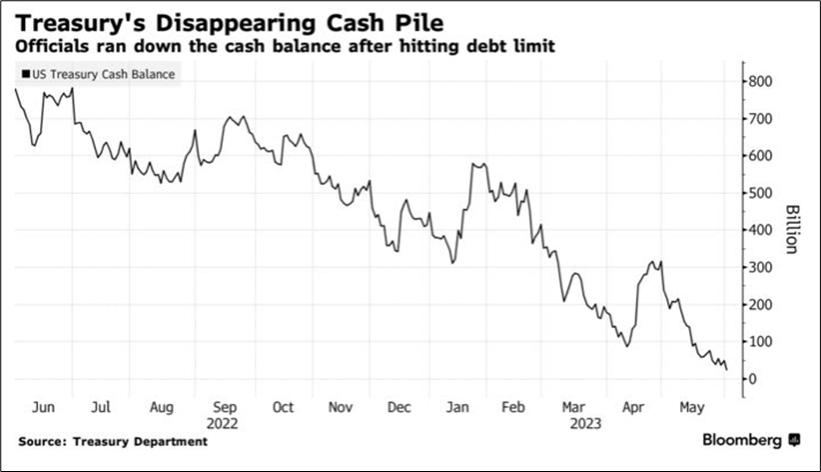

ไบเดนลงนามรับรองกฏหมายขยายเพดานหนี้

- ประธานาธิบดีโจ ไบเดนได้เซ็นรับรองกฎหมายเพิ่มเพดานหนี้ โดยเป็นการลงนามในกฎหมายความรับผิดชอบด้านการคลัง เพื่อให้รัฐบาลกลางรอดพ้นจากการผิดนัดชำระหนี้มูลค่า 31.4 ล้านล้านดอลลาร์สหรัฐ อย่างไรก็ดีข้อตกลงเพนดานหนี้ครั้งนี้ มีการลดงบประมาณของรัฐบาลกลางลง 1.5 ล้านล้านดอลลาร์สหรัฐไปจนถึงปี 2576 ทั้งนี้รัฐบาลสหรัฐจะสามารถขยายเพดานหนี้ได้ไปจนถึงวันที่ 1 ม.ค. 2568

- ขณะที่ตลาดยังคงกังวลต่อสภาพคล่องในตลาดการเงิน รวมถึงต้นทุนทางการเงินที่จะเพิ่มขึ้น หลังจากที่รัฐบาลจะเริ่มระดมทุนจากการออกขายพันธบัตรรัฐบาลหลังจากนี้ ซึ่งรัฐบาลสหรัฐตั้งเป้าว่าจะเร่งระดมทุนภายในสิ้นเดือน มิ.ย. ให้เงินในคลังอยู่ที่ระดับ 5.5 แสนล้านดอลลาร์สหรัฐ ขณะที่เงินในคลังของรัฐบาล ณ วันที่ 31 พ.ค. คงเหลือ 33 พันล้านดอลลาร์

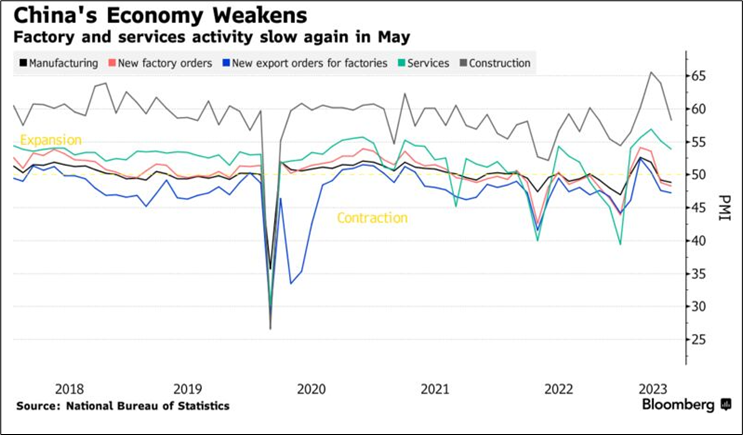

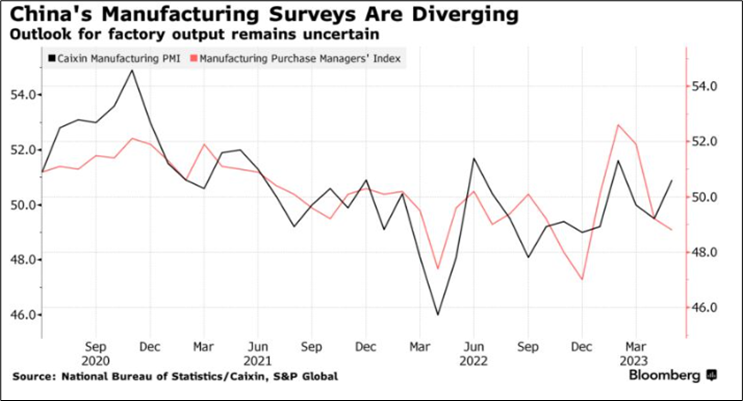

อัปเดทข้อมูลเศรษฐกิจจีนเดือน พ.ค.

- การฟื้นตัวของเศรษฐกิจจีนได้สร้างความกังวลต่อตลาด และนักลงทุนได้ตั้งความคาดหวังว่าทางการจีนจะมีมาตรการกระตุ้นเศรษฐกิจเร่งด่วน รวมถึงการลดอัตราดอกเบี้ยและลดอัตราการตั้งสำรองเงินของธนาคารกลางจีนจากธนาคารพาณิชย์ หลังรายงานข้อมูลเศรษฐกิจจีนเดือน พ.ค. ออกมาอ่อนแอกว่าที่ตลาดคาดการณ์ โดยเฉพาะภาคการผลิต ขณะที่ภาคบริการมีการเติบโตไม่เป็นไปตามที่ตลาดคาด

โดยมีรายละเอียดดังนี้:

– PMI ภาคการผลิตเดือน พ.ค. อยู่ที่ระดับ 48.8 ทำระดับต่ำสุดนับตั้งแต่เดือน ธ.ค. 65 และต่ำกว่าคาดที่ระดับ 49.5 ซึ่งหากตัวเลขดัชนีดังกล่าวต่ำกว่า 50 บ่งชี้ถึงสัญญาณการหดตัวของกิจกรรมทางเศรษฐกิจนั้นๆ

– ตัวเลขกิจกรรมทางเศรษฐกิจภาคบริการและก่อสร้างปรับตัวลงอยู่ที่ 54.5 จากระดับ 54.4 ในเดือน เม.ย. และต่ำกว่าที่คาดการณ์

– ดัชนีชี้วัดภาคบริการปรับตัวลง 53.8 จากระดับ 55.1 ในเดือน เม.ย.

– ดัชนีชี้วัดภาคการก่อสร้างลดลงที่ระดับ 58.2 จาก 63.9 จากเดือน เม.ย. - ด้านนักวิเคราะห์บางส่วนมองว่าการที่เศรษฐกิจจีนจะฟื้นตัวอย่างแข็งแกร่งได้นั้น จะขึ้นอยู่กับการฟื้นตัวของภาคอสังหาริมทรัพย์ที่มีสัดส่วนต่อเศรษฐกิจรวมที่ใหญ่และเชื่อมโยงกับอุตสาหกรรมหลายภาคส่วน ขณะที่ตลาดบ้านในจีนยังคงซบเซาและบริษัทพัฒนาอสังหาฯ ยังคงเผชิญการปัญหาเรื่องสภาพคล่อง

ที่มา: https://www.bloomberg.com/news/articles/2023-05-31/china-s-factory-slump-worsens-in-sign-of-weak-economic-recovery

https://www.bloomberg.com/news/articles/2023-06-01/china-factory-activity-expands-moderately-caixin-survey-shows

MONTHLY RECAP

ตลาดหุ้นสหรัฐปรับตัวเพิ่มขึ้น หนุนโดยหุ้นกลุ่มเทคฯ จากงบไตรมาส 1 ที่แข็งแกร่งเกินตลาดคาด

- สหรัฐเผยยอดสั่งซื้อสินค้าคงทนเพิ่มขึ้นในเดือน เม.ย. ซึ่งเป็นยอดของคำสั่งซื้อเครื่องบิน รถยนต์ และเครื่องจักรขนาดใหญ่ที่มีอายุการใช้งานตั้งแต่ 3 ปีขึ้นไปเพิ่มขึ้น 1.1% ดีกว่าที่ตลาดคาดว่าจะลดลง 1% จากเพิ่มขึ้น 3.3% ในเดือน มี.ค. ด้านยอดสั่งซื้อสินค้าคงทนพื้นฐาน ซึ่งเป็นคำสั่งซื้อสินค้าทุนที่ไม่รวมเครื่องบินและสินค้าด้านอาวุธลดลง 0.6% ในเดือน เม.ย.

- นายเจอโรม พาวเวล ประธานเฟดได้กล่าวสุนทรพจน์เมื่อวันศุกร์ที่ผ่านมาว่า เข้าใจถึงผลกระทบจากเงินเฟ้อในระดับสูง ซึ่งเป็นการเพิ่มต้นทุนทางสังคมและขอให้คำมั่นว่าเฟดจะไม่ลดละในการทำให้เงินเฟ้ออยู่ภายใต้การควบคุม ด้านนางลอรี โลแกน ประธานเฟดดัลลัสหนุนขึ้นดอกเบี้ยเดือน มิ.ย. โดยระบุว่า ข้อมูลเศรษฐกิจในช่วงหลายสัปดาห์ที่ผ่านมายังไม่ได้บ่งชี้ว่า เฟดสามารถชะลอการปรับขึ้นดอกเบี้ยได้อย่างยั่งยืนและยังคงต้องใช้เวลาอีกนานที่เงินเฟ้อจะแตะเป้าหมายที่ 2% ด้านนักลงทุนให้น้ำหนัก 36.7% ที่เฟดจะขึ้นดอกเบี้ย 0.25% สู่ระดับ 5.25-5.50% จากให้น้ำหนัก 10.7% ก่อนหน้านี้

- สหรัฐเผยดัชนี PPI เพิ่มขึ้น 2.3%YoY เดือน เม.ย. ต่ำกว่าตลาดคาดการณ์ว่าจะเพิ่มขึ้น 2.4%YoY ซึ่งเป็นระดับต่ำสุดนับตั้งแต่เดือน ม.ค. 64 และปรับเพิ่มขึ้น 0.2%MoM โดยดัชนีราคาผู้ผลิต (PPI) เป็นมาตรวัดเงินเฟ้อจากการใช้จ่ายของผู้ผลิต ส่วนดัชนี PPI พื้นฐาน ซึ่งไม่นับรวมหมวดอาหารและพลังงานปรับตัวขึ้น 3.2%YoY ในเดือน เม.ย. ต่ำกว่าคาดที่ระดับ 3.3%YoY

ตลาดหุ้นยุโรปทรงตัว คาดว่า ECB เดินหน้าขึ้นดอกเบี้ยต่อและความกังวล demand จากแนวโน้มเศรษฐกิจจีน

- เศรษฐกิจยูโรโซนไตรมาส 1/66 ขยายตัวเล็กน้อย สอดคล้องกับที่ตลาดคาด โดย GDP ขยายตัว 1.3%YoY และ 0.1%MoM หลังยูโรโซนรอดพ้นจากวิกฤตพลังงานมาได้ ซึ่งก่อนหน้านี้เกิดความกังวลว่า วิกฤตพลังงานจะเป็นชนวนให้เศรษฐกิจยูโรโซนถดถอย อีกทั้งคณะกรรมาธิการยุโรป (EC) ระบุว่า เศรษฐกิจยูโรโซนมีแนวโน้มขยายตัวเร็วกว่าที่คาดการณ์ไว้ก่อนหน้านี้

- ECB ส่งสัญญาณเดินหน้าขึ้นดอกเบี้ยต่อ รับมือเงินเฟ้อสูง โดยนางคริสติน ลาการ์ด ประธานธนาคารกลางยุโรป (ECB) ได้แสดงความกังวลว่า ขณะนี้ยังมีหลายปัจจัยเสี่ยงที่กระตุ้นให้เงินเฟ้อปรับเพิ่มสูงขึ้นได้ในอนาคต ซึ่ง ECB ต้องใส่ใจกับปัจจัยเสี่ยงเหล่านั้น และพร้อมกล่าวว่า ภาวะเศรษฐกิจถดถอยนั้นไม่ได้อยู่ในการคาดการณ์พื้นฐานสำหรับปี 2566 ของ ECB

- เยอรมนีเผชิญภาวะเศรษฐกิจถดถอยหลัง GDP ไตรมาส 1 หดตัว 0.3%QoQ หลังจากหดตัว 0.5% ในไตรมาส 4/2565 เนื่องจากเงินเฟ้อที่สูงเป็นภาระต่อเศรษฐกิจของเยอรมนีในช่วงต้นปีนี้ ซึ่งสะท้อนให้เห็นในการบริโภคของภาคครัวเรือน ทั้งนี้โดยปกติแล้วเศรษฐกิจถดถอยหมายถึง การที่ตัวเลขเศรษฐกิจหดตัวติดต่อกัน 2 ไตรมาส

- ศูนย์วิจัยเศรษฐกิจยุโรป (ZEW) เปิดเผยว่า ดัชนีความเชื่อมั่นทางเศรษฐกิจของเยอรมนีปรับตัวลงสู่ระดับ -10.7 จุดในเดือน พ.ค. จากระดับ 4.1 จุดในเดือน เม.ย. แย่กว่าที่ตลาดคาดการณ์ว่าจะลดลงสู่ระดับ -5.3 จุด บ่งชี้ว่าเศรษฐกิจของเยอรมนีกจะหดตัวลงกว่าปัจจุบันในช่วง 6 เดือนข้างหน้า

ตลาดหุ้นเอเชียถูกกดดันจากความกังวลแนวโน้มเศรษฐกิจจีนและปัญหาภูมิรัฐศาสตร์

- นักลงทุนคาดการณ์ว่า ธนาคารกลางจีนจะปรับลด RRR สำหรับธนาคารรายใหญ่ลง 0.25% ภายในไตรมาส 3 ปีนี้ ซึ่งเร็วกว่าที่คาดการณ์ไว้ก่อนหน้านี้ว่าจะมีการปรับลด RRR ในไตรมาส 4 ซึ่งจะส่งผลให้ RRR ถูกปรับลดลงมาอยู่ที่ระดับ 10.50% จากระดับ 10.75% สืบเนื่องจากการฟื้นตัวของเศรษฐกิจจีนอ่อนแอลงอย่างมาก โดยยอดค้าปลีก การผลิตภาคอุตสาหกรรม และการลงทุนในสินทรัพย์ต่ำกว่ามราตลาดคาดในเดือน เม.ย. ขณะที่อัตราเงินเฟ้อชะลอตัวลงใกล้ระดับ 0%

- ตลาดหุ้นไทยปรับตัวลดลงปิดสัปดาห์ที่ 1,514.89 จุด ได้รับแรงกดดันจากสถานการณ์การเมืองในประเทศเรื่องการจัดตั้งรัฐบาลใหม่ ขณะเดียวกันเริ่มมีการออกมาปรับลดคาดการณ์ EPS ปีนี้ลงเหลือต่ำ 100 บาท จากเดิมราว 105-106 บาท ทำให้ Valuation ตลาดแพงขึ้น ส่งผลให้ภาพรวมตลาดดูไม่สดใส สะท้อนภาพเงินทุนต่างชาติไหลออกต่อเนื่อง

- ส่งออกจีนเดือน เม.ย. สูงกว่าที่ตลาดคาดการณ์ โดยตัวเลขดังกล่าวเพิ่มขึ้น 8.5%YoY มากกว่าที่ตลาดคาดไว้ว่าจะเพิ่มขึ้น 6.4%YoY แต่เพิ่มขึ้นในอัตราที่ชะลอจากเดือน มี.ค. ที่โตถึง 14.8%YoY ขณะที่ยอดนำเข้าเดือน เม.ย. ปรับตัวลง 7.9%YoY ซึ่งปรับตัวลงอย่างต่อเนื่องจากที่ลดลง 1.4%YoY ในเดือน มี.ค. และแย่กว่าที่ตลาดคาดว่าจะลดลงเพียง 0.1%YoY

- ฮ่องกงเผยเศรษฐกิจขยายตัว 2.7%YoY ในไตรมาส 1/66 จากที่หดตัว 4.1%YoY ในไตรมาส 4/65 ถือเป็นการขยายตัวไตรมาสแรก หลังหดตัวติดต่อกัน 4 ไตรมาส โดยได้แรงหนุนจากการฟื้นตัวอย่างแข็งแกร่งของภาคการท่องเที่ยวและอุปสงค์ภายในฮ่องกง และจะยังคงเป็นปัจจัยขับเคลื่อนหลักของการขยายตัวทางเศรษฐกิจในปีนี้

ราคาสินค้าโภคภัณฑ์ถูกกดดันจากเงินดอลลาร์แข็งค่าและบอนด์ยีลด์ที่ปรับตัวเพิ่มขึ้น

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ทรงตัวปิดที่ 72.84 ดอลลาร์ต่อบาร์เรล ท่ามกลางความกังวลต่ออุปสงค์น้ำมัน หลังตัวเลขเศรษฐกิจจีนเดือน พ.ค. ออกมาอ่อนแอ อย่างไรก็ดีตลาดมีมุมมองเชิงบวกจากคลังสำรองน้ำมันของสหรัฐที่ปรับตัวลดลงต่อเนื่อง และแนวโน้มความต้องการใช้น้ำมันในสหรัฐในครั้งปีหลังที่เพิ่มขึ้น

รวมถึงซาอุดิอาราเบียประกาศลดกำลังการผลิตโดยสมัครใจ 1 ล้านบาร์เรลต่อวันในการประชุม OPEC+ ต้นเดือน มิ.ย. เป็นเวลาหนึ่งเดือน โดยจะเริ่มในเดือน ก.ค.นี้ - ราคาทองคำปรับตัวลงที่ $1,991.84 ดอลลาร์สหรัฐฯ ถูกกดดันจากการแข็งค่าของดอลลาร์และการปรับตัวเพิ่มขึ้นของอัตราผลตอบแทนพันธบัตรสหรัฐ รวมถึงนักลงทุนลดการถือครองทองคำเพื่อเข้าลงทุนในสินทรัพย์เสี่ยง อย่าง หุ้น หลังจากตลาดเกิดภาวะ Risk-On

- ค่าเงินบาทอ่อนค่าปิดตลาดที่ 34.76 บาทต่อดอลลาร์สหรัฐฯ สอดคล้องกับสกุลเงินภูมิภาคที่ปรับตัวอ่อนค่าตามเงินหยวน เนื่องจากกังวลเกี่ยวกับภาวะเศรษฐกิจของจีนจะชะลอตัว ขณะที่ดอลลาร์แข็งค่าขึ้นตามการปรับตัวขึ้นของอัตราผลตอบแทนพันธบัตรสหรัฐฯ เนื่องจากข้อมูลเศรษฐกิจสหรัฐที่ยังคงแข็งแกร่ง

ความเคลื่อนไหวของหุ้นสหรัฐในช่วง 1 เดือนที่ผ่านมา

ที่มา: Tradingview, data as of 5 June 2023

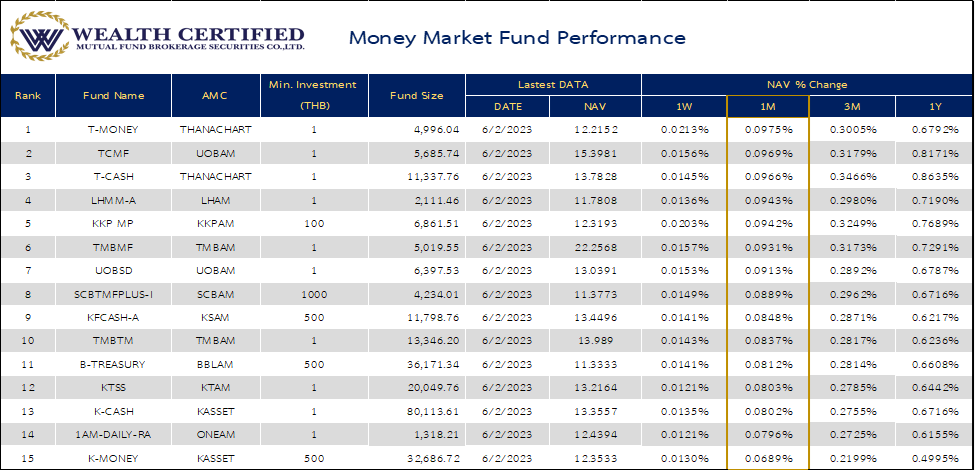

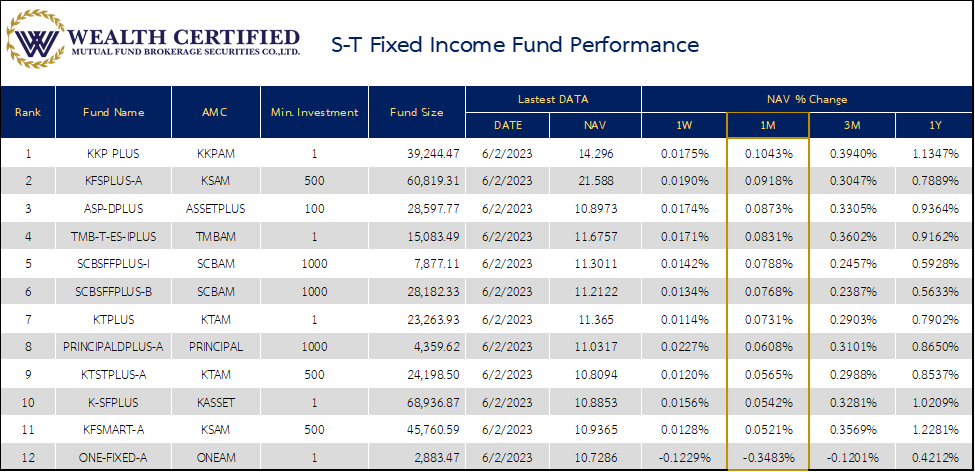

จัดอันดับกองทุนพักเงิน

ที่มา: AspenRTD, data as of 5 June 2023

โดยรายละเอียดแผนการลงทุนและกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับการจัดพอร์ตการลงทุนในแต่ละบุคคล

โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านหลักทรัพย์ ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : ผู้วางแผนการลงทุน

อ่านบทความย้อนหลังได้ที่

https://wealthcertified.co.th/wcia-weekly-highlight-29-may-23/

https://wealthcertified.co.th/wealth-certified-2023-investment-outlook/

Disclaimer: ข้อมูลและเนื้อหาในเอกสารฉบับนี้ ถูกรวบรวมขึ้นจากแหล่งที่มาที่พิจารณาแล้วว่ามีความน่าเชื่อถือ อย่างไรก็ตามทางบริษัทนายหน้าหลักทรัพย์ซื้อขายหน่วยลงทุน เวลธ์ เซอร์ติฟายด์ จำกัด ไม่อาจรับประกันความถูกต้อง ครบถ้วน และเป็นปัจจุบันของเอกสารฉบับนี้ รวมถึงความเสียหายที่อาจเกิดขึ้นจากการนำเสนอข้อมูลเหล่านี้ไปใช้ ข้อมูลและความคิดเห็นในเอกสารฉบับนี้อาจมีการเปลี่ยนแปลงหรือแก้ไขโดยไม่ต้องแจ้งให้ทราบล่วงหน้า

ผู้ลงทุนต้องเข้าใจว่า ผลตอบแทนในอดีตไม่สามารถนำเอามาใช้รับประกันผลตอบแทนในปัจจุบันและอนาคตได้ ผู้ลงทุนมีโอกาสรับผลขาดทุนจากการขาดทุนได้ จึงต้องทำความเข้าใจลักษณะผลิตภัณฑ์ เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน และผลการดำเนินงานที่นำเสนอนั้น อาจไม่ได้รวมค่าใช้จ่ายต่างๆ อาทิเช่น ค่าธรรมเนียมและค่าใช้จ่ายอื่นๆ ที่จะต้องมีการเรียกเก็บจากผู้ลงทุน เป็นต้น

เอกสารการลงทุนฉบับนี้เป็นข้อมูลเพิ่มเติมสำหรับการแนะนำการลงทุน และอนุญาตให้ใช้เฉพาะภายในบริษัท (internal use only) เท่านั้น ไม่ใช่เอกสารเผยแพร่ทั่วไป กรณีที่มีการนำเอกสารนี้ไปเผยแพร่ให้บุคคลทั่วไป และไม่สามารถนำไปแก้ไข ทำซ้ำ ดัดแปลงบางส่วนหรือทั้งหมด โดยที่ไม่ได้รับการอนุญาตอย่างเป็นลายลักษณ์อักษรจากบริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุน เวลธ์ เซอร์ติฟายด์ จำกัด หากเกิดความเสียหายเกิดขึ้นจากการใช้เอกสารฉบับนี้ บริษัทมีสิทธิ์ที่จะดำเนินการทางด้านกฎหมายได้ทันที

โปรดคลิกที่รูปด้านล่างเพื่ออ่านรายละเอียด