บทความการลงทุนประจำเดือนกุมภาพันธ์ 2567

ผลการประชุมเฟดเดือน ม.ค. เป็นไปตามที่ตลาดคาด ตัวเลขเศรษฐกิจของจีนยังคงอ่อนแอ ผลประกอบการบริษัทจดทะเบียนสหรัฐดีกว่าที่ตลาดคาด และอัปเดทตัวเลขเศรษฐกิจสำคัญต่างๆ

Executive Summary

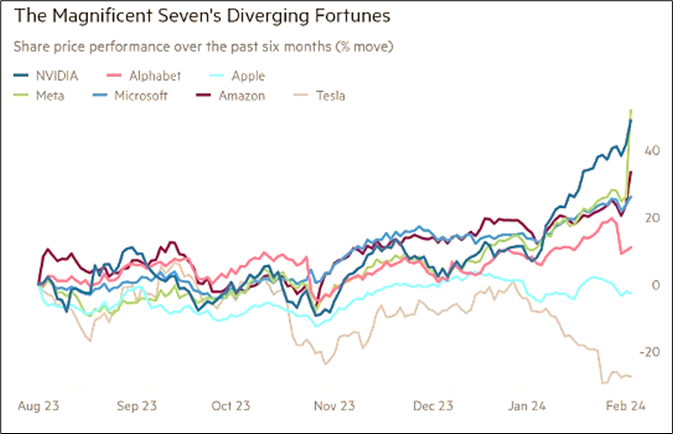

- ตลาดหุ้นสหรัฐและญี่ปุ่นปรับตัวเพิ่มขึ้นอย่างโดดเด่นในเดือน ม.ค. จากผลประกอบการของบริษัทจดทะเบียนที่ออกมาแข็งแกร่ง และความเชื่อมั่นของนักลงทุนต่อภาวะเศรษฐกิจสหรัฐปัจจุบันและในอนาคตที่ดีขึ้น รวมถึงแนวโน้มอุปสงค์ชิปจะฟื้นตัวในปีนี้ หนุนหุ้นกลุ่มเซมิคอนดักเตอร์และเทคโนโลยีปรับตัวเพิ่มขึ้นแรง ขณะที่ตลาดหุ้นจีนยังถูกกดันจากความกังวลในภาคอสังหาริมทรัพย์และเศรษฐกิจของจีน และนักลงทุนค่อนข้างผิดหวังต่อการออกมาตรการกระตุ้นเศรษฐกิจของรัฐบาล เราคาดว่าเดือน ก.พ. ตลาดหุ้นอาจมีการย่อตัวลง เนื่องจากราคาปรับตัวขึ้นมามากและตลาดรับรู้ผลประกอบของบริษัทจดทะเบียนในแง่บวกไปพอสมควรแลว

- Special Headlines:

– ผลการประชุมเฟดเดือน ม.ค. เป็นไปตามที่ตลาดคาด

– ตัวเลขเศรษฐกิจของจีนยังคงอ่อนแอ

– ผลประกอบการบริษัทจดทะเบียนสหรัฐดีกว่าที่ตลาดคาด - มุมมอง:เราแนะนำกระจายการลงทุนท่ามกลางตลาดที่ยังคงผันผวน จากปัจจัยกดดันหลายส่วน โดยเน้นลงทุนหุ้นขนาดใหญ่สหรัฐในกลุ่ม value และ quality growth ที่มีฐานะการเงินแข็งแกร่งและมีรายได้สม่ำเสมอ อย่าง หุ้นกลุ่ม health care technology และ Industrial เป็นต้น และเรามองว่าตลาดหุ้น Asia ex. Japan และเวียดนามในช่วงนี้เป็นโอกาสน่าลงทุนสำหรับการลงทุนระยะกลางถึงยาว เนื่องจาก valuation ของตลาดอยู่ในระดับที่ค่อนข้างถูก ขณะที่กำไรบริษัทจดทะเบียนมีการเติบโตในระดับที่สูงตามปัจจัยพื้นฐาน ด้านตลาดหุ้นไทยมองว่ามี downside risk ที่ค่อนข้างจำกัด นักลงทุนสามารถทยอยสะสมลงทุนได้ คาดว่าจะเศรษฐกิจไทยและความเชื่อมั่นของนักลงทุนต่างชาติจะมีพัฒนาการเชิงบวกหลังจากนี้

ผลการประชุมเฟดเดือน ม.ค. เป็นไปตามที่ตลาดคาด

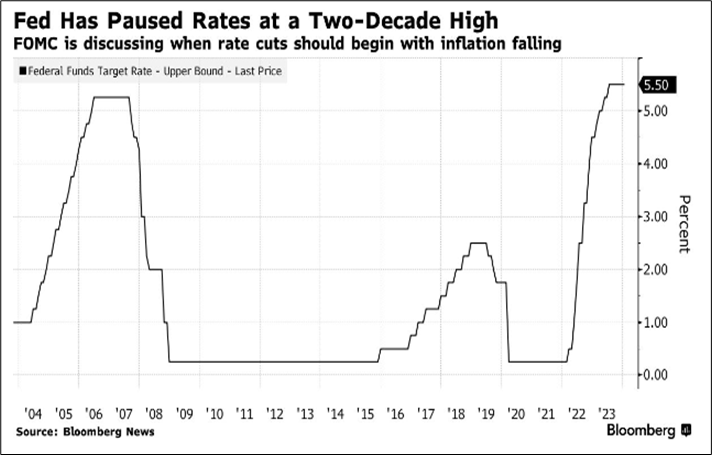

- ธนาคารกลางสหรัฐ (เฟด) มีมติคงอัตราดอกเบี้ยนโยบายที่ระดับ 5.25% – 5.50% สอดคล้องกับที่ตลาดคาดการณ์ ซึ่งเป็นระดับสูงสุดในรอบ 22 ปี ด้านเจ้าหน้าที่เฟดส่วนใหญ่ออกมาแสดงความเห็นว่า ยังเร็วเกินไปที่จะหารือถึงการปรับลดอัตราดอกเบี้ย เนื่องจากตลาดจ้างงานสหรัฐยังแข็งแกร่งและเศรษฐกิจสหรัฐยังคงขยายตัวต่อเนื่อง เฟดยังคงจับตาดูตัวเลขเงินเฟ้อต่อไป แม้ช่วงที่ผ่านมาจะปรับตัวลงเป็นที่น่าพอใจ ทั้งนี้การประชุมในเดือน ม.ค. ได้มีการปรับเปลี่ยนเจ้าหน้าที่เฟดในการโหวตนโยบายการเงิน ได้แก่สาขา Atlanta Cleveland San Francisco Richmond ซึ่งมีมุมมองโทน hawkish มากกว่าคณะกรรมการโหวตชุดเดิม ด้านตลาดเปลี่ยนมุมมองจากก่อนหน้านี้ที่คาดว่า เฟดจะเริ่มปรับลดดดอกเบี้ยในเดือน มี.ค. ออกไปในเดือน พ.ค. แต่ยังคงคาดว่าเฟดจะลดอัตราดอกเบี้ย 5 ครั้งเป็นอย่างน้อยในปีนี้

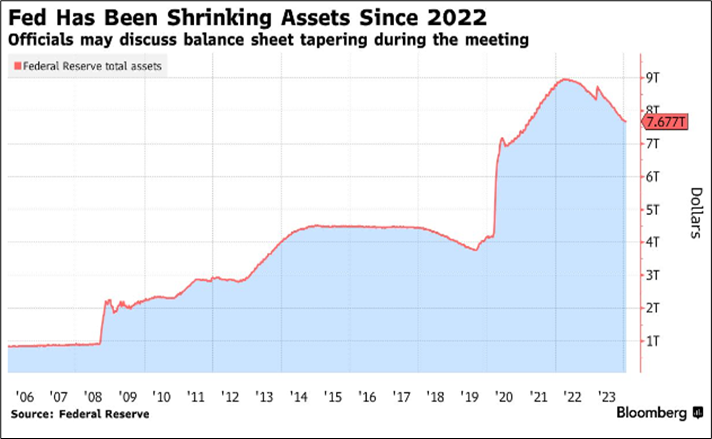

- นอกจากนี้ตลาดยังให้ความสนใจต่อการลดขนาดงบดุลของเฟด ซึ่งก่อนหน้านี้มีเจ้าหน้าที่เฟดได้ออกมาระบุว่า อาจจะชะลอการลดขนาดงบดุล ท่ามกลางความกังวลต่อสภาพคล่องในระบบการเงิน

ที่มา: Bloomberg

ตัวเลขเศรษฐกิจของจีนยังคงอ่อนแอ

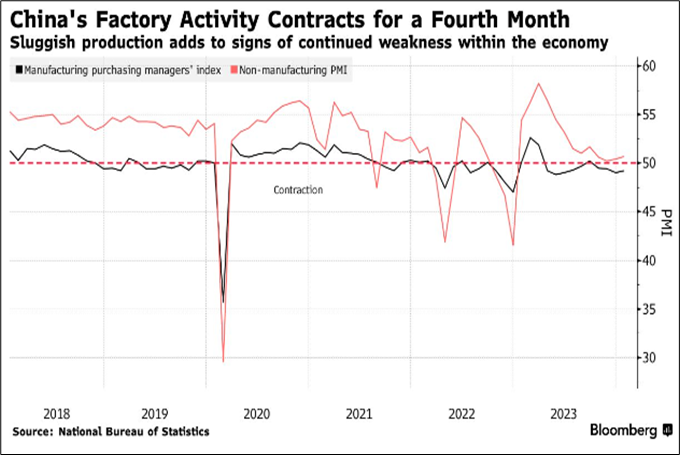

- ตัวเลขกิจกรรมภาคการผลิตจีนในเดือน ม.ค. ปรับตัวขึ้นเล็กน้อยสู่ระดับ 49.2 แต่ยังอยู่กว่าระดับ 50 บ่งชี้ถึงการหดตัว จากอุปสงค์โลกที่ยังไม่ฟื้นตัวมากนัก ท่ามกลางการบริโภคในประเทศที่ซบเซา จากราคาบ้านที่ปรับตัวลงและอัตราการว่างงานในวัยหนุ่มสาวที่สูง ส่งผลกระทบต่อการใช้จ่ายของครัวเรือน

- ด้านตัวเลขกิจกรรมนอกภาคการผลิต ซึ่งรวมถึงภาคก่อสร้างและภาคบริการปรับตัวขึ้นสู่ระดับ 50.7 ดีขึ้นจากเดือนที่ผ่านมา และดีกว่าที่ตลาดคาด โดยเฉพาะภาคบริการขยายตัวเป็นครั้งแรกตั้งแต่เดือน ต.ค. ที่ผ่านมา อย่างไรก็ดีตลาดมองว่า ตัวเลขดังกล่าวยังไม่เพียงพอต่อ sentiment บวกที่หนุนภาพรวม และไม่ได้ส่งสัญญาณว่าเศรษฐกิจจีนฟื้นตัวอย่างมีนัยสำคัญ ท่ามกลางวิกฤตภาคอสังหาริมทรัพย์ในประเทศ และถูกกดดันจากภาวะเงินฝืด

- ทั้งนี้นักลงทุนรอดูการประชุมของรัฐบาลจีนในเดือน มี.ค. ว่ารัฐบาลจะออกมาตรการกระตุ้นเศรษฐกิจครั้งใหญ่หรือไม่ ขณะเดียวกันการคงเป้าหมายการเติบโตของ GDP ปีนี้ที่ระดับ 5% มีความท้าทายอย่างมากสำหรับจีน อีกทั้งความตึงเครียดทางการค้าระหว่างประเทศที่เพิ่มขึ้น โดยเฉพาะการส่งออกในอุตสาหกรรม EV ที่รัฐบาลจะต้องรับมือในระยะข้างหน้า

ที่มา: Bloomberg

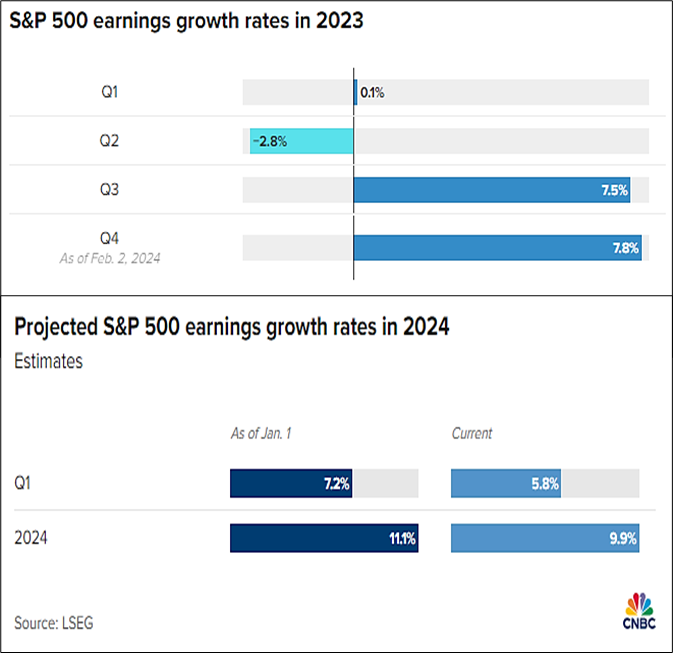

ผลประกอบการบริษัทจดทะเบียนสหรัฐดีกว่าที่ตลาดคาด

- รายงานผลประกอบการรายไตรมาสในช่วงเดือน ต.ค. – ธ.ค. 66 ราวครึ่งนึงของบริษัทจดทะเบียนในดัชนี S&P 500 ที่รายงานแล้ว มีผลประกอบดีกว่าที่ตลาดคาด

โดยอุตสาหกรรมพลังงาน 90% ของบริษัทที่รายงานดีกว่าที่ตลาดคาด และกำไรดีกว่าคาด 14%

อุตสาหกรรมเฮลธ์แคร์ 85% ของบริษัทที่รายงานงบดีกว่าคาด และมีกำไรเกินคาด 11%

อุตสาหกรรมเทคโนโลยี 84% ของบริษัทที่รายงานงบดีกว่าคาด และกำไรเกินที่ตลาดคาด5% และโดยรวมมีการเติบโตของกำไร 7.8% สูงกว่าการเติบโตในไตรมาส 3/66 ที่ 7.5% อย่างไรก็ดีตลาดได้ปรับลดการคาดการณ์กำไรทั้งไตรมาส 1/67 และทั้งปี 67 ลง - ด้านผลประกอบการหุ้นเทคฯ ยักษ์ใหญ่ของสหรัฐได้ทยอยรายงานออกมาดังนี้

Apple: กำไรต่อหุ้นดีกว่าที่คาด 2.18 ดอลลาร์ vs 2.10 ดอลลาร์ และอัตรากำไรขั้นต้นอยู่ที่ 45.9% vs 45.3% อย่างไรก็ดียอดขายในจีนปรับตัวลง 13%YoY

Amazon: กำไรต่อหุ้นดีกว่าที่คาด 1 ดอลลาร์ vs 0.8 ดอลลาร์ เนื่องจากการลดต้นทุน และรายได้ Ads ดีกว่าคาด

Meta: กำไรต่อหุ้นดีกว่าที่คาด 5.3 ดอลลาร์ vs 5.0 ดอลลาร์ รายได้เฉลี่ยต่อผู้ใช้งานที่ 13.1 ดอลลาร์ vs 12.8 ดอลลาร์ และประกาศจ่ายเงินปันผลครั้งแรก 50 เซนต์ต่อหุ้นในเดือน มี.ค.

ที่มา: Financial Times และ CNBC

Monthly Recap

US

- นักลงทุนเทน้ำหนักคาดเฟดตรึงดอกเบี้ยอีก 2 ครั้ง ก่อนปรับลดเดือน พ.ค. จากเดิมที่คาดว่าเฟดจะลดดอกเบี้ยอย่างเร็วที่สุดในเดือน มี.ค. จากที่สหรัฐเผยข้อมูลเศรษฐกิจที่แข็งแกร่งเกินคาด และเจ้าหน้าที่เฟดได้ออกมาแสดงความเห็นสนับสนุนการตรึงอัตราดอกเบี้ยที่ระดับสูง จนกว่าจะมั่นใจว่าเงินเฟ้อกลับสู่ระดับ 2%

- ตัวเลขจ้างงานนอกภาคเกษตรสหรัฐเดือน ม.ค. สูงเกินคาด โดยเพิ่มขึ้น 353,000 ตำแหน่ง ขณะที่ตลาดคาดว่าจะเพิ่มขึ้น 187,000 ตำแหน่ง ด้านอัตราการว่างงานทรงตัวที่ระดับ 3.7% จากที่คาดว่าจะอยู่ที่ระดับ 3.8% และตัวเลขค่าจ้างรายชั่วโมงโดยเฉลี่ยของแรงงานในเดือน ม.ค. เพิ่มขึ้น 4.5%YoY

- สหรัฐเผยตัวเลขเปิดรับสมัครงานเดือน ธ.ค. สูงกว่าคาด ซึ่งเป็นมาตรวัดอุปสงค์ในตลาดแรงงาน เพิ่มขึ้น 101,000 ตำแหน่ง สู่ 9.026 ล้านตำแหน่ง สูงกว่าตลาดการณ์ที่ 8.750 ล้านตำแหน่ง ขณะเดียวกันดัชนีความเชื่อมั่นของผู้บริโภคสหรัฐเดือน ม.ค. เพิ่มขึ้นต่ำกว่าคาด แต่ทำระดับสูงสุดนับตั้งแต่เดือน ธ.ค. 64

- มหาวิทยาลัยมิชิแกนระบุว่า ดัชนีความเชื่อมั่นของผู้บริโภคสหรัฐปรับตัวขึ้นสู่ระดับ 79.0 ในเดือน ม.ค. สูงกว่าตัวเลขคาดการณ์ของตลาดที่ระดับ 78.8 จากระดับ 69.7 ในเดือน ธ.ค. โดยผู้บริโภคเพิ่มความเชื่อมั่นต่อแนวโน้มเศรษฐกิจสหรัฐในอนาคต และคลายความกังวลเกี่ยวกับเงินเฟ้อ

Europe

- เยอรมนีเผยคาดการ GDP เบื้องต้นไตรมาส 4/66 ติดลบ 0.3%QoQ สอดคล้องกับที่ตลาดคาดและทั้งปี 66 GDP เยอรมนีหดตัว 0.3%YoY เนื่องจากภาวะเงินเฟ้อและราคาน้ำมันที่สูง และอุปสงค์โลกที่อ่อนแอ นอกจากสถาบันวิจัยเศรษฐกิจเยอรมนีคาดการณ์ว่า GDP ไตรมาส 1/67 จะหดตัว 0.2%QoQ

- สำนักงานสถิติแห่งเยอรมนีรายงานว่า ยอดค้าปลีกของเยอรมนีปรับตัวลดลง 1.6%MoM ในเดือนธ.ค. 2566 สวนทางกับที่ตลาดคาดการณ์ไว้ว่าจะเพิ่มขึ้น 0.7%MoM และเมื่อเทียบเป็นรายปี ยอดค้าปลีกของเยอรมนีลดลง 1.7% ในเดือน ธ.ค.

- ตลาดหุ้นลอนดอนปิดลบแตะระดับต่ำสุดในรอบ 1 สัปดาห์ หลังธนาคารกลางอังกฤษ (BoE) ตรึงอัตราดอกเบี้ยที่ระดับสูงสุดในรอบ 16 ปีที่ระดับ 5.25%และระบุว่า ต้องมีหลักฐานแน่ชัดว่าเงินเฟ้อจะลดลงสู่เป้าหมายที่ระดับ 2% ก่อนปรับลดอัตราดอกเบี้ย

- สำนักงานสถิติฝรั่งเศส (INSEE) เผยผลผลิตภาคอุตสาหกรรมของฝรั่งเศสในเดือน ธ.ค. 66 เพิ่มขึ้น 1.1%MoM จากระดับ 0.5%MoM ในเดือน พ.ย. ขยายตัวเป็นเดือนที่ 2 ติดต่อกัน ทั้งนี้เศรษฐกิจฝรั่งเศสไม่มีการเติบโตในช่วงครึ่งหลังของปี 2566 แต่ยังสามารถหลีกเลี่ยงภาวะเศรษฐกิจถดถอยไปได้

Asia

- ตลาดหุ้นเอเชียยังถูกกดดันจากความกังวลต่อเศรษฐกิจจีน หลังศาลฮ่องกงได้สั่งระงับการซื้อขายหุ้น Evergrande บริษัทพัฒนาอสังหาริมทรัพย์รายใหญ่ของจีน และให้บริษัทขายสินทรัพย์และปิดกิจการ

- ด้านดัชนีราคาผู้บริโภคเวียดนามเดือน ม.ค. เพิ่มขึ้น 3.37%YoY จากค่าการศึกษาและราคายาที่เพิ่มขึ้น

- PMI ภาคบริการของญี่ปุ่นปรับตัวเพิ่มขึ้นระดับ 53.1 จากระดับ 51.5 ในเดือน ธ.ค. สูงกว่าตัวเลขคาดการณ์เบื้องต้นที่ระดับ 52.7 และทำระดับสูงสุดในรอบ 5 เดือน ทั้งนี้ภาคบริการ ซึ่งคิดเป็นสัดส่วนราว 70% ของผลิตภัณฑ์มวลรวมในประเทศ (GDP) เป็นปัจจัยหนุนการขยายตัวเศรษฐกิจในประเทศที่ช่วยชดเชยภาคการผลิตซึ่งได้รับแรงกดดันจากดีมานด์ที่อ่อนแอทั่วโลก

- ผลสำรวจภาคเอกชนซึ่งจัดทำโดยไฉซินและเอสแอนด์พี โกลบอล เซอร์วิสเผย กิจกรรมภาคบริการของจีนขยายตัวที่อัตราชะลอตัวลงเล็กน้อยในเดือน ม.ค. สู่ระดับ 52.7 ในเดือน ม.ค. จาก ระดับ 52.9 เนื่องจากคำสั่งซื้อใหม่ปรับตัวลดลง บ่งชี้ถึงแนวโน้มที่ยังคงซบเซาสำหรับจีนท่ามกลางอุปสงค์ที่อ่อนแอและภาวะตกต่ำของภาคอสังหาริมทรัพย์

- ยอดส่งออกของเกาหลีใต้เพิ่มขึ้นเป็นเดือนที่ 4 ติดต่อกันในเดือนม.ค. โดยได้รับอานิสงส์จากยอดส่งออกชิปที่เพิ่มขึ้นมากที่สุดในรอบ 6 ปี โดยยอดส่งออกเพิ่มขึ้น 18%YoY ขณะที่ยอดนำเข้าลดลง 7.8%YoY ด้านยอดส่งออกชิปเดือน ม.ค. เพิ่มขึ้น 56.2%YoY ขยายตัวเป็นเดือนที่ 3 ติดต่อกัน

Commodities

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปิดระดับ 72 ดอลลาร์ต่อบาร์เรลในเดือน ม.ค. โดยระหว่างเดือนปรับตัวขึ้นไปแตะระดับสูงสุดราว 78 ดอลลาร์ ขณะที่ช่วงปลายเดือนได้รับแรงกดดันจาก จากการขยายตัวของเศรษฐกิจจีนที่ชะลอตัว และแนวโน้มสถานการณ์ในตะวันออกกลางอาจผ่อนคลายลง ทำให้มีการขายสัญญาน้ำมันดิบออกมา รวมถึงการที่เฟดอาจยืดเวลาการลดอัตราเบี้ยออกไป หลังตัวเลขเศรษฐกิจสหรัฐยังคงแข็งแกร่ง

- ราคาทองคำปรับตัวลงปิดระดับ 2,039 ดอลลาร์สหรัฐฯ ต่อออนซ์ ถูกกดดันจากการแข็งค่าของเงินดอลลาร์ หลังสหรัฐเผยตัวเลขตลาดการจ้างงานเดือน ม.ค. สูงกว่าคาด อาจหนุนให้เฟดยืดเวลาการปรับลดดอกเบี้ยออกไป และช่วงที่ผ่านมาทองคำมีความน่าสนใจน้อยกว่าหุ้น เนื่องจากตลาดอยู่ในภาวะ Risk-on

- ค่าเงินบาทอ่อนค่าปิดบริเวณ 35.60 บาทต่อดอลลาร์สหรัฐฯโดยทิศทางเงินบาทช่วงนี้ขึ้นอยู่กับแนวโน้มเงินดอลลาร์ และราคาทองคำเป็นหลัก ขณะที่ยังไม่มีปัจจัยในประเทศมาหนุนและตลาดรอดูนโยบายกระตุ้นเศรษฐกิจเพิ่มเติมของรัฐบาล

ความเคลื่อนไหวของหุ้นสหรัฐในช่วง 1 เดือนที่ผ่านมา

ที่มา: Tradingview.com as of 5 February 2024

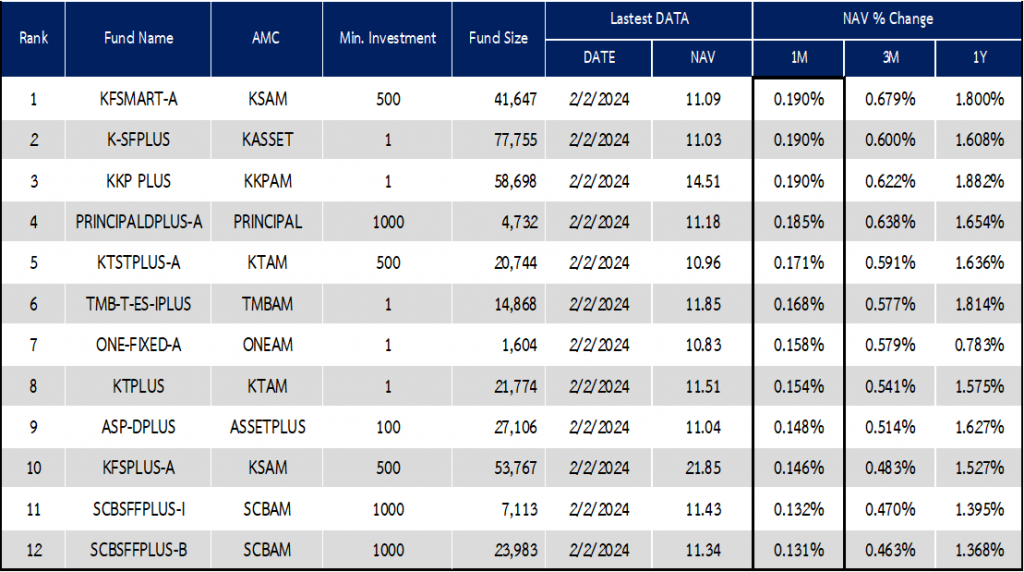

จัดอันดับกองทุนพักเงิน

ที่มา: AspenRTD, data as of 4 February 2024

หมายเหตุ: ข้อมูลการจัดอันดับกองทุนเป็นเพียงข้อมูลหนึ่งที่ใช้ประกอบการตัดสินใจลงทุน ผู้ลงทุนควรศึกษารายละเอียดก่อนตัดสินใจลงทุน

โดยรายละเอียดกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับวัตถุประสงค์การลงทุนของแต่ละบุคคล โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านหลักทรัพย์ ผู้วางแผนการลงทุน นาย กรวิชญ์ สำเภาสงฆ์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

อ่านบทความย้อนหลังได้ที่

https://wealthcertified.co.th/wcia-weekly-highlight-29-january-2024/