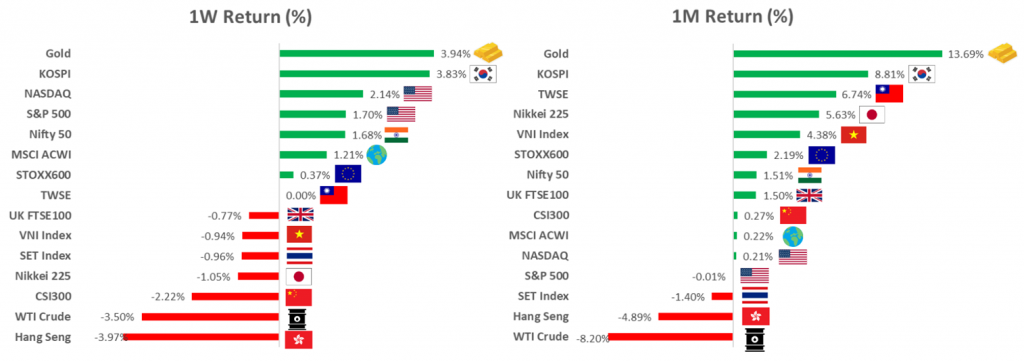

สัปดาห์ที่ผ่านมา ตลาดหุ้นทั่วโลกฟื้นตัวจากช่วงอาทิตย์ก่อนที่เริ่มพักฐานจากข่าวการประกาศมาตราการควบคุมแร่หายากของจีนและการตอบโต้ของทรัมป์ในการขู่ขึ้นภาษีต่อจีนถึง 100% แต่ล่าสุดคลายกังวลมากขึ้นหลังสก็อตต์ เบสเซนต์และทรัมป์ได้มีการบอกว่ายังไม่ปิดประตูการเจรจาและการนัดหมายการพบกันที่เกาหลีใต้ระหว่างสหรัฐฯและจีนยังคงดำเนินการเหมือนเดิม นอกจากนี้ในระหว่างอาทิตย์ที่ผ่านมา เจอโรม พาวเวล ประธานธนาคารกลางสหรัฐอเมริกาได้มีการส่งสัญญานใกล้หยุดการทำ QT และนอกจากนี้งบไตรมาส 3 ของหุ้นธนาคารใหญ่ในสหรัฐฯหลายแห่งกำไรออกมาดีกว่าคาดช่วยหนุนภาพรวมตลาด นักลงทุนจับตาการประชุม APEC ที่เกาหลีใต้ซึ่งจะมีการพบกันระหว่างทรัมป์และสีจิ้นผิง และการประกาศงบหุ้นเทคโนโลยี และการประชุม FED ซึ่งตลาดคาดว่าจะลดดอกเบี้ยมากกว่า 90% ซึ่งจะเป็นประเด็นสำคัญในการกำหนดทิศทางตลาดในช่วงปลายเดือนนี้

ค่า PE ตลาดหุ้นทั่วโลกทรงตัวหลังปรับตัวขึ้นมาตอบรับการลดดอกเบี้ย ขณะที่ Bond Yield หลายประเทศปรับตัวลดลงหลังตัวเลขเศรษฐกิจสหรัฐฯออกมาแย่กว่าคาด ทำให้ Earning Yield Gap โดยรวมมีแนวโน้มกว้างกว่าสัปดาห์ที่ผ่านมา

News overview from last week

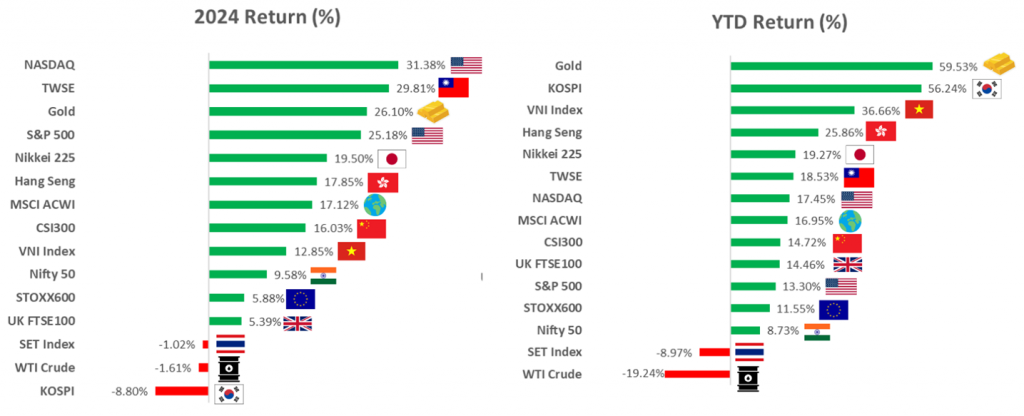

US-China tensions

ช่วงอาทิตย์ที่ผ่านมาเกิดการตอบโต้กันหลายครั้งแต่หลังจากทรัมป์ได้โพสบอกว่าไม่ต้องกังวลและสหรัฐฯและจีนคงไม่อยากซ้ำเติมเศรษฐกิจที่กำลังเปาะบางประกอบกับการผ่อนคลายของทรัมป์ในช่วงปลายสัปดาห์ที่ผ่านมา หลังจากนั้นตลาดก็ปรับตัวเพิ่มขึ้นรีบาวด์ได้ ภาพรวมจีบตาการพบกันของสหรัฐฯและจีนในช่วงอาทิตย์หน้าสำหรับสก็อตต์ เบสเซนต์กับเหอลี่เฟิง และช่วงปลายเดือนสำหรับทรัมป์และสี จิ้นผิง

Trump: 100% China tariffs unsustainable; talks set

ประเด็นสำคัญ

ประธานาธิบดี Donald Trump กล่าวว่าการขึ้นภาษีสินค้านำเข้าจากจีนถึง 100% นั้น “ไม่ยั่งยืน” และยอมรับว่าอาจต้องมีการเจรจากับจีนเพื่อหลีกเลี่ยงการยกระดับความตึงเครียดทางการค้าเพิ่มเติม

ในขณะเดียวกัน รัฐมนตรีคลังสหรัฐฯ Scott Bessent ได้ประกาศว่าเขาจะพบกับรองนายกรัฐมนตรีจีน He Lifeng ที่ประเทศมาเลเซียในสัปดาห์หน้า เพื่อพยายามป้องกันไม่ให้การขึ้นภาษีสินค้านำเข้าจากจีนเกิดขึ้น

ซึ่งเป็นการตอบสนองต่อการจำกัดการส่งออกแร่หายากของจีนที่มีผลต่ออุตสาหกรรมเทคโนโลยี

การพบกันระหว่าง Bessent และ He Lifeng เกิดขึ้นหลังจากการเจรจาในยุโรปก่อนหน้านี้ ซึ่งช่วยลดอัตราภาษีจากระดับสามหลักของทั้งสองประเทศ แต่ข้อตกลงดังกล่าวจะหมดอายุในวันที่ 10 พฤศจิกายนนี้

ในขณะเดียวกัน ผู้อำนวยการองค์การการค้าโลก (WTO) Ngozi Okonjo-Iweala ได้เรียกร้องให้สหรัฐฯ และจีนลดความตึงเครียดทางการค้า โดยเตือนว่าการแยกเศรษฐกิจระหว่างสองประเทศอาจทำให้ผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ของโลกลดลงถึง 7% ในระยะยาว

source : Bessent, Chinese vice premier to meet to try to defuse US tariff hike | Reuters

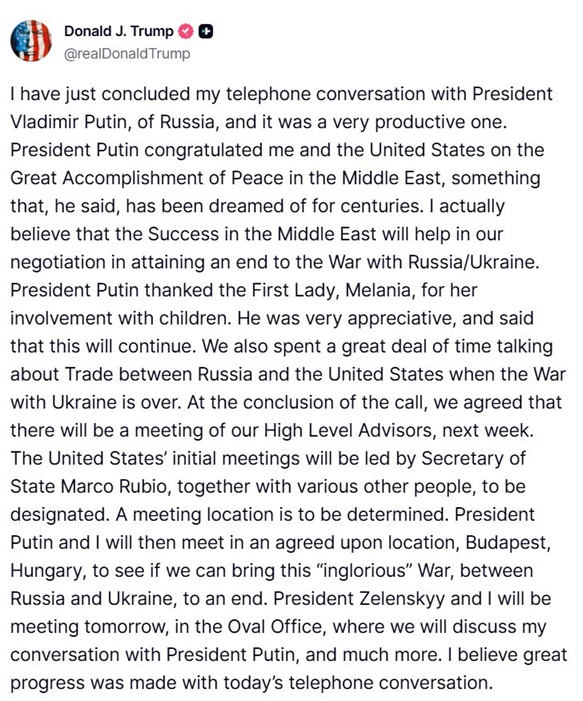

Trump–Putin Peace Talks in Budapest

ประเด็นสำคัญ

การพบปะระหว่างทรัมป์และปูติน ประธานาธิบดีโดนัลด์ ทรัมป์ ประกาศว่าจะพบกับประธานาธิบดีวลาดิเมียร์ ปูติน ที่กรุงบูดาเปสต์ เมืองหลวงของประเทศฮังการี เพื่อเจรจาหาทางยุติสงครามยูเครน โดยเปิดเผยว่าการพูดคุยทางโทรศัพท์ล่าสุดเป็นไปในเชิงสร้างสรรค์ การเคลื่อนไหวนี้ถูกจับตามองอย่างใกล้ชิดจากประชาคมโลก เพราะอาจเป็นจุดเปลี่ยนของความขัดแย้งรัสเซีย-ยูเครน นักลงทุนทั่วโลกจึงเฝ้าดูผลเจรจา

การประชุมนี้คาดว่าจะเกิดขึ้นภายในสองสัปดาห์ข้างหน้า อย่างไรก็ตาม ยังไม่มีการกำหนดวันที่แน่นอนสำหรับการประชุมดังกล่าว

source : https://truthsocial.com/@realDonaldTrump

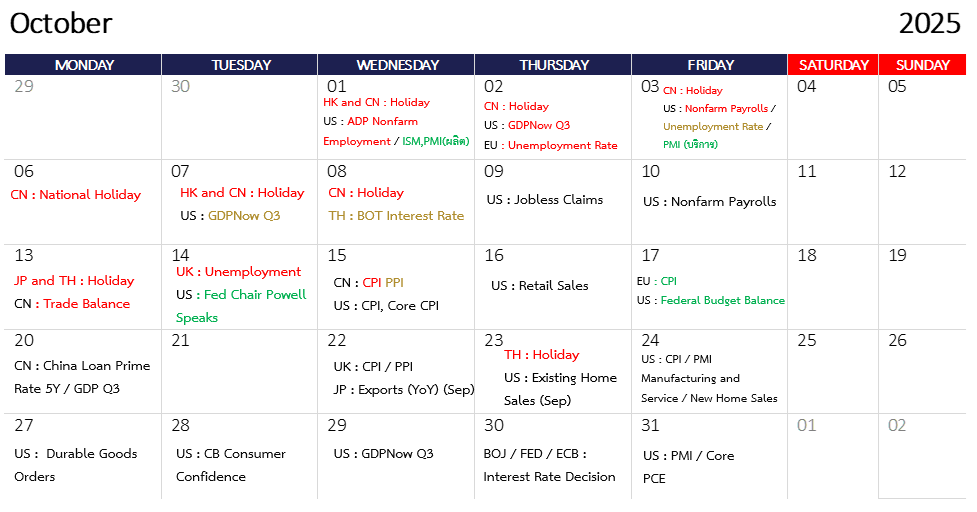

Economic Calendar

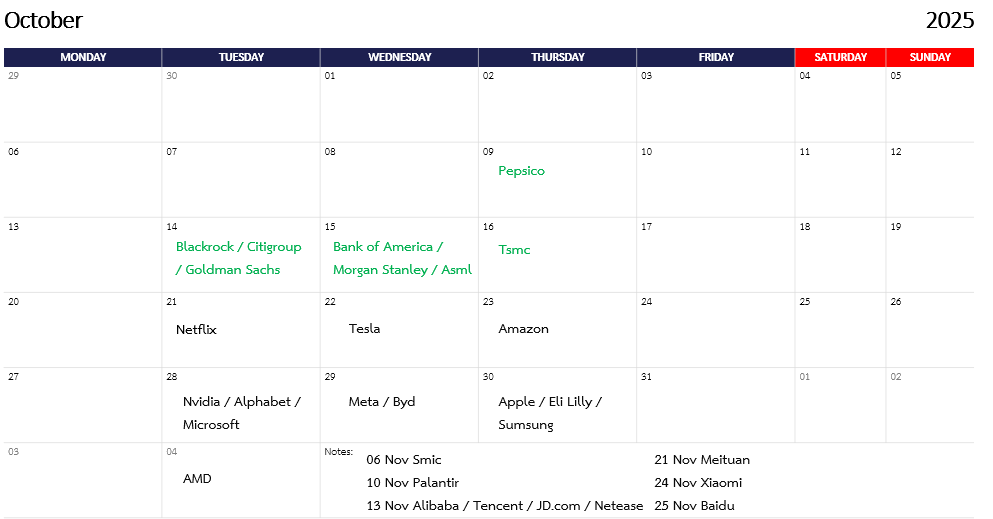

Earning Calendar

ภาพรวมตัวเลขเศรษฐกิจสัปดาห์ทางสหรัฐฯยังไม่สามารถประกาศตัวเลขสำคัญได้เนื่องจากการปิดตัวของรัฐบาลสหรัฐฯที่ยังดำเนินต่อไป ขณะที่ทางด้านงบไตรมาส 3 ธนาคารและเทคต้นน้ำอย่าง asml tsmc ออกมาดีกว่าคาดช่วยหนุนภาพรวมตลาด

Fed’s Powell says the end of balance

ประเด็นสำคัญ

ประธานธนาคารกลางสหรัฐฯ (Fed) เจอโรม พาวเวล กล่าวในงานของ National Association for Business Economics ที่เมืองฟิลาเดลเฟีย ว่า กระบวนการลดขนาดงบดุล (QT – quantitative tightening) อาจใกล้ถึงจุดสิ้นสุดแล้ว

พาวเวลให้เหตุผลว่า มีสัญญาณบางส่วนที่บ่งชี้สภาพคล่องในระบบเริ่มตึง (tight liquidity)

เช่น “อัตราดอกเบี้ยระยะสั้นในตลาดรีโป” ซึ่งเป็นตลาดที่ธนาคารกู้ยืมเงินกันระยะสั้น เริ่มขยับสูงขึ้น

แปลว่า เงินในระบบเริ่มหายไป ถ้า Fed ลดต่อไปอีกอาจทำให้ ตึงจนตลาดสะดุดได้

อย่างไรก็ดี เขาไม่ได้กำหนดวันสิ้นสุดที่ชัดเจนสำหรับ QT และย้ำว่านโยบายจะยัง “ขึ้นอยู่กับข้อมูล (data-dependent)” ไม่ได้ผูกมัดเส้นทางในอนาคตไว้ล่วงหน้า

source : Fed’s Powell says the end of balance sheet drawdown process may be nearing | Reuters

Earnings BlackRock / Citigroup

BlackRock (BLK)

ภาพรวม: ดีกว่าคาด สินทรัพย์ภายใต้การจัดการทำสถิติใหม่ ผลประกอบการไตรมาส 3/2025 ออกมาแข็งแกร่งกว่าที่นักวิเคราะห์คาดการณ์ไว้ครับ

รายได้: $6.51 พันล้านเหรียญ (เติบโต 25% เมื่อเทียบกับปีก่อนหน้า) สูงกว่าที่คาดการณ์ที่ $6.29 พันล้านเหรียญ

กำไรต่อหุ้น (Adjusted EPS): $11.55 สูงกว่าที่คาดการณ์ที่ $11.31

ไฮไลท์:

สินทรัพย์ภายใต้การจัดการ (AUM) พุ่งทำสถิติสูงสุดใหม่ที่ $13.5 ล้านล้านเหรียญ

มีเงินทุนไหลเข้าสุทธิในไตรมาสเดียวสูงถึง $205 พันล้านเหรียญ สะท้อนความเชื่อมั่นของนักลงทุน

Citigroup (C)

ภาพรวม: ดีกว่าคาดอย่างมีนัยสำคัญ หุ้นตอบรับในเชิงบวก งบไตรมาส 3/2025 ออกมาดีกว่าที่ตลาดคาดไว้มากในทุกมิติ

รายได้: $22.09 พันล้านเหรียญ (เติบโต 9% เมื่อเทียบกับปีก่อนหน้า) สูงกว่าที่คาดการณ์ที่ $21.05 พันล้านเหรียญ

กำไรต่อหุ้น (Adjusted EPS): $2.24 สูงกว่าที่คาดการณ์ที่ $1.75 อย่างมาก

ไฮไลท์:

ทุกสายธุรกิจมีรายได้เติบโตและทำสถิติสูงสุดในไตรมาส 3

หลังประกาศงบ ราคาหุ้นปรับตัวสูงขึ้น 3.89%

source : ปฏิทินและรายงานผลประกอบการ: สหรัฐอเมริกา — TradingView

Earnings Goldman Sachs / Bank of America / Morgan Stanley

Goldman Sachs (GS)

ภาพรวม: กำไรและรายได้ดีกว่าคาด แต่หุ้นปรับตัวลง ถึงแม้ตัวเลขไตรมาส 3/2025 จะออกมาดีกว่าคาด แต่ตลาดกังวลเรื่องค่าใช้จ่ายที่สูงขึ้น

รายได้: $15.18 พันล้านเหรียญ สูงกว่าที่คาดการณ์ที่ $14.3 พันล้านเหรียญ

กำไรต่อหุ้น (EPS): $12.25 สูงกว่าที่คาดการณ์ที่ $11.09

ไฮไลท์:

ธุรกิจวาณิชธนกิจ (Investment Banking) และการบริหารความมั่งคั่ง (Asset & Wealth Management) เติบโตดี

ข้อสังเกต: หุ้นปรับตัวลงสวนทางกับผลประกอบการ เนื่องจาก ค่าใช้จ่ายในการดำเนินงาน (Operating Expenses) สูงกว่าที่นักวิเคราะห์ประเมินไว้

Bank of America (BAC)

ภาพรวม: แข็งแกร่งเกินคาด โดยเฉพาะธุรกิจ Investment Banking ผลประกอบการไตรมาส 3/2025 เติบโตดี

กำไรสุทธิ: $8.5 พันล้านเหรียญ (เติบโต 23% เมื่อเทียบกับปีก่อนหน้า)

รายได้ดอกเบี้ยสุทธิ (Net Interest Income): $15.39 พันล้านเหรียญ สูงกว่าที่คาดการณ์

ไฮไลท์:

ธุรกิจ Investment Banking โดดเด่นมาก โดยค่าธรรมเนียมพุ่งขึ้นถึง 43%

ธุรกิจซื้อขายหลักทรัพย์ (Trading) ก็เติบโตได้ดีเช่นกัน

Morgan Stanley (MS)

ภาพรวม รายได้ทำสถิติสูงสุดใหม่ เรียกได้ว่าเป็นพระเอกในกลุ่มธนาคารสำหรับไตรมาส 3/2025 งบออกมาดีกว่าคาดรายได้: $18.2 พันล้านเหรียญ (ทำสถิติสูงสุด) สูงกว่าที่คาดการณ์ที่ $16.7 พันล้านเหรียญ

กำไรต่อหุ้น (EPS): $2.80 สูงกว่าที่คาดการณ์ที่ $2.10 อย่างมาก

ไฮไลท์:

ธุรกิจ Investment Banking มีรายได้โต 44% และธุรกิจ Equities Trading โต 35%

หุ้นพุ่งขึ้นแรงกว่า 5% ตอบรับผลประกอบการที่แข็งแกร่ง

source : ปฏิทินและรายงานผลประกอบการ: สหรัฐอเมริกา — TradingView

Rising Concerns Over Corporate Fraud

🏦 Zions Bancorporation (ZION)

Zions เปิดเผยว่า ธนาคารต้อง “ตัดหนี้สูญ” (charge-off) ประมาณ 50 ล้านดอลลาร์ จากลูกค้าธุรกิจ 2 รายในแคลิฟอร์เนีย

เหตุผลคือ ลูกค้าทั้งสองราย ทำผิดสัญญาและให้ข้อมูลเท็จ ตอนขอกู้ (fraud / misrepresentation)

ธนาคารยืนยันว่าเป็น เหตุการณ์เฉพาะราย ไม่ได้เกิดขึ้นกับลูกค้ากลุ่มกว้าง

📍สรุปง่ายๆ: Zions เจอลูกหนี้โกง ต้องล้างบัญชีหนี้เสียไป 50 ล้าน แต่บอกว่านี่เป็นเคสเฉพาะ ไม่กระทบระบบใหญ่ของธนาคาร

🏦 Western Alliance Bancorporation (WAL)

ธนาคาร Western Alliance กำลัง ฟ้องลูกหนี้ชื่อ Cantor Group V, LLC

เพราะลูกหนี้รายนี้ถูกกล่าวหาว่า ปลอมเอกสารหลักทรัพย์ค้ำประกัน (title policy ปลอม) และ ผิดสัญญาเงินกู้

แม้จะมีเหตุนี้ แต่ธนาคารบอกว่า “สินทรัพย์เสี่ยง (criticized assets)” ของบริษัท ลดลงจากไตรมาสก่อน (30 มิ.ย. 2025)

📍สรุปง่ายๆ: WAL ก็มีเคสโกงคล้ายๆ กัน แต่ตัวเลขสินทรัพย์เสี่ยงโดยรวมยังลดลง แปลว่ายังไม่ถึงขั้นแย่

💼 Jefferies Financial Group (JEF)

ซีอีโอของ Jefferies ออกมาพูดว่า บริษัท “น่าจะถูกโกง” (we believe we were defrauded) จาก First Brands Group — บริษัทอะไหล่รถยนต์ที่เพิ่งล้มละลาย

ก่อนหน้านั้น Reuters รายงานว่า Jefferies มีเงินที่ยังไม่ได้รับคืน (receivables) จาก First Brands รวม ราว 715 ล้านดอลลาร์ ผ่านกองทุนที่ชื่อ Leucadia Asset Management / Point Bonita

แต่บริษัทชี้ว่า ผลกระทบจริงหลังหักค่าใช้จ่ายแล้ว อาจอยู่ “ต่ำกว่า 100 ล้านดอลลาร์” ซึ่งถือว่าไม่ร้ายแรงสำหรับขนาดธุรกิจ

📍สรุปง่ายๆ: Jefferies ลงทุนในบริษัทอะไหล่รถที่ล้มละลาย แต่บอกว่าความเสียหายจริงไม่น่ามาก

source : ปฏิทินและรายงานผลประกอบการ: สหรัฐอเมริกา — TradingView

Earnings Netflix

Netflix (NFLX)

ภาพรวม: รอลุ้นผลประกอบการ (ประกาศ 21 ต.ค.) นักวิเคราะห์คาดการณ์การเติบโตต่อเนื่องจากแพ็กเกจมีโฆษณาและการเพิ่มคอนเทนต์ใหม่ๆ

รายได้ (คาดการณ์): $11.52 พันล้านเหรียญ (คาดการณ์เติบโต 17.3% เมื่อเทียบกับปีก่อนหน้า)

กำไรต่อหุ้น (คาดการณ์ Adjusted EPS): $6.89 (คาดการณ์เติบโต 27.6% เมื่อเทียบกับปีก่อนหน้า)

ไฮไลท์:

การเติบโตของผู้ใช้บริการ: ตลาดจับตาดูการเติบโตของจำนวนสมาชิก โดยเฉพาะในแพ็กเกจแบบมีโฆษณาที่กำลังได้รับความนิยม

รายได้จากโฆษณา: Netflix มีแผนที่จะเพิ่มรายได้จากธุรกิจโฆษณาเป็นสองเท่าภายในปี 2025 ซึ่งเป็นปัจจัยสำคัญที่นักลงทุนให้ความสนใจ

คอนเทนต์เรือธง: ภาพยนตร์และซีรีส์ใหม่ๆ ที่ปล่อยในไตรมาส 3 จะเป็นตัวชี้วัดความสำเร็จในการดึงดูดและรักษาฐานลูกค้า

source : ปฏิทินและรายงานผลประกอบการ: สหรัฐอเมริกา — TradingView

Earnings Tesla / Amazon

Tesla (TSLA)

ภาพรวม: ยอดส่งมอบรถยนต์ทำสถิติใหม่ในไตรมาส 3 อย่างน่าประทับใจ รอประกาศผลประกอบการฉบับเต็มในวันที่ 22 ต.ค.

รายได้ (คาดการณ์): $26.27 พันล้านเหรียญ

กำไรต่อหุ้น (คาดการณ์ Adjusted EPS): $0.526

ไฮไลท์:

ยอดส่งมอบรถยนต์สูงสุดเป็นประวัติการณ์: ส่งมอบรถยนต์ทั่วโลกในไตรมาส 3 สูงถึง 497,099 คัน (เพิ่มขึ้น 7.4% จากปีก่อนหน้า) ซึ่งสูงกว่าที่คาดการณ์ไว้

ธุรกิจพลังงานเติบโต: การติดตั้งระบบกักเก็บพลังงาน (Energy Storage) ทำสถิติใหม่ที่ 12.5 GWh สะท้อนการเติบโตที่แข็งแกร่งของธุรกิจส่วนนี้

อัตรากำไรขั้นต้น: นักลงทุนจับตาดูอัตรากำไรขั้นต้น (Gross Margins) ของธุรกิจรถยนต์อย่างใกล้ชิด ท่ามกลางการแข่งขันที่สูงขึ้น

Amazon (AMZN)

ภาพรวม: ตลาดคาดการณ์การเติบโตที่แข็งแกร่งทั้งในธุรกิจ E-commerce และ Cloud (AWS) โดยจะประกาศผลประกอบการในวันที่ 30 ต.ค.

รายได้ (คาดการณ์): อยู่ในช่วง $174 – $179.5 พันล้านเหรียญ

กำไรต่อหุ้น (คาดการณ์ Adjusted EPS): $1.58 (คาดการณ์เติบโต 10.5% เมื่อเทียบกับปีก่อนหน้า)

ไฮไลท์:

การเติบโตของ AWS: ธุรกิจ Cloud (Amazon Web Services) ยังคงเป็นหัวใจสำคัญในการขับเคลื่อนกำไรของบริษัท และคาดว่าจะเติบโตอย่างต่อเนื่อง

ธุรกิจโฆษณา: เป็นอีกหนึ่งส่วนธุรกิจที่เติบโตอย่างรวดเร็วและสร้างกำไรให้บริษัทได้อย่างมีนัยสำคัญ

การลงทุนใน AI: ตลาดเฝ้าติดตามผลตอบแทนจากการลงทุนมหาศาลด้าน Generative AI ที่บริษัทได้ประกาศไปก่อนหน้านี้ว่าจะส่งผลต่อการเติบโตอย่างไร

source : ปฏิทินและรายงานผลประกอบการ: สหรัฐอเมริกา — TradingView

OpenAI–Broadcom AI Chip Deal

OpenAI ได้ร่วมมือกับ Broadcom ในการผลิตโปรเซสเซอร์ AI ภายใน (in-house AI processors) เป็นครั้งแรก โดย OpenAI จะเป็นผู้ออกแบบชิป ส่วน Broadcom จะรับหน้าที่พัฒนาและนำไปใช้งาน โดยจะเริ่มใช้งานในช่วง ครึ่งหลังของปี 2026

ภายใต้ข้อตกลงนี้ พวกเขาจะติดตั้งกำลังการผลิตรวมกว่า 10 กิกะวัตต์ (GW) ของชิป AI แบบกำหนดเอง (custom chips) ซึ่งพลังงานที่ใช้สามารถเทียบเท่ากับความต้องการของครัวเรือนในสหรัฐฯ กว่า 8 ล้านหลังคาเรือน

อย่างไรก็ตาม นักวิเคราะห์ส่วนใหญ่มองว่า ข้อตกลงนี้แม้จะเสริมจุดแข็งของ Broadcom ในตลาดชิป AI แต่ยังไม่น่าจะเป็นภัยคุกคามต่ออำนาจเหนือในตลาดของ Nvidia ในระยะสั้น เนื่องจากความท้าทายในการออกแบบ ขยายผล และแข่งขันกับชิปที่พัฒนามานานแล้ว

source : OpenAI taps Broadcom to build its first AI processor in latest chip deal | Reuters

$40B AI Data Center Deal by Global Investors

xAI ของ Elon Musk เพิ่มวงเงินระดมทุนรวมเป็น ~ 20 พันล้านดอลลาร์

“Musk’s xAI nears $20 billion capital raise tied to Nvidia chips” — รายงานว่า xAI ของ Elon Musk กำลังเพิ่มเป้าการระดมทุนเป็นราว 20 พันล้านดอลลาร์ โดยเงินทุนรอบนี้จะประกอบด้วยส่วนของทุน (equity) และหนี้ (debt) และมีการจัดโครงสร้างให้ SPV (special purpose vehicle) ซื้อชิป Nvidia แล้วให้ xAI เช่าใช้งานต่อเพื่อใช้ในศูนย์ข้อมูล Colossus 2

ในส่วนของ equity, มีรายงานว่า Nvidia จะลงทุนสูงสุดถึง 2 พันล้านดอลลาร์

ไฟนานซ์รอบนี้ถูกแบ่งเป็น ~$7.5 พันล้านดอลลาร์ในรูปแบบ equity และ ~$12.5 พันล้านดอลลาร์เป็นหนี้ ซึ่งทั้งหมดถูกผนวกอยู่ในโครงสร้าง SPV เพื่อรองรับการจัดส่งและใช้งานชิป

source : BlackRock, Nvidia-backed group strikes $40 billion AI data center deal | Reuters

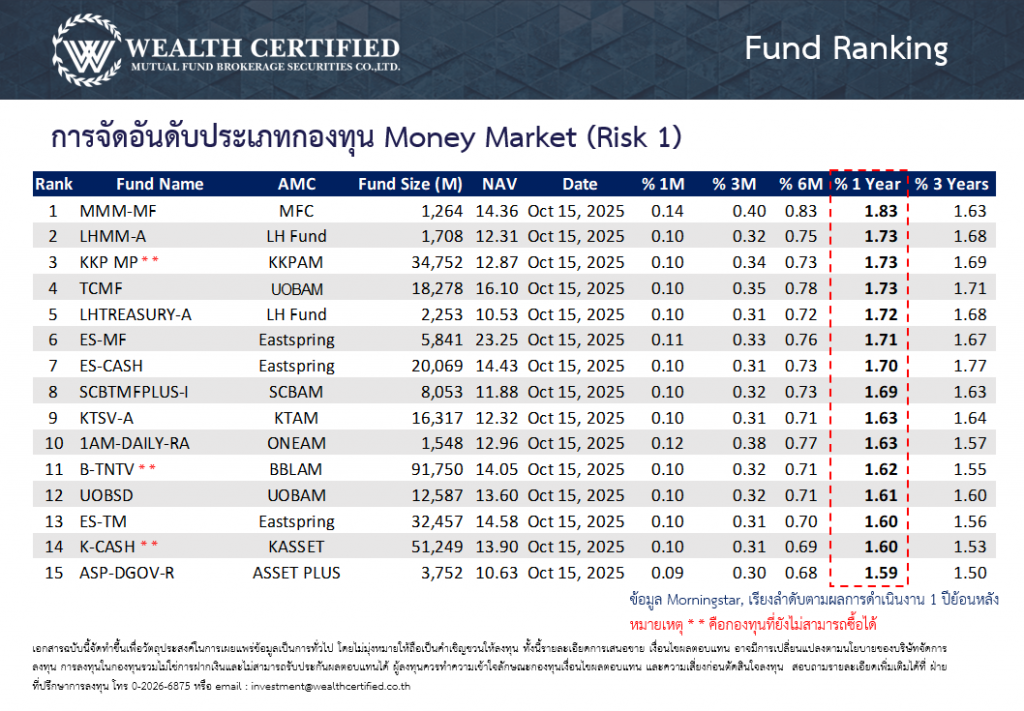

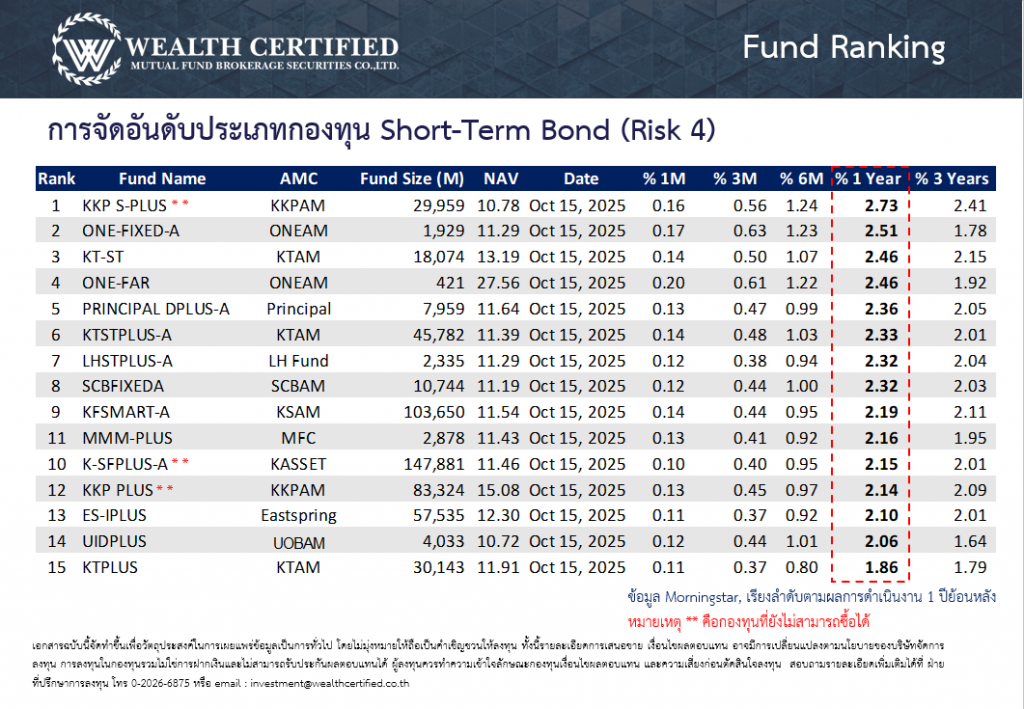

กองทุนเสนอขายครั้งแรก และการจัดอันดับกองทุนพักเงิน

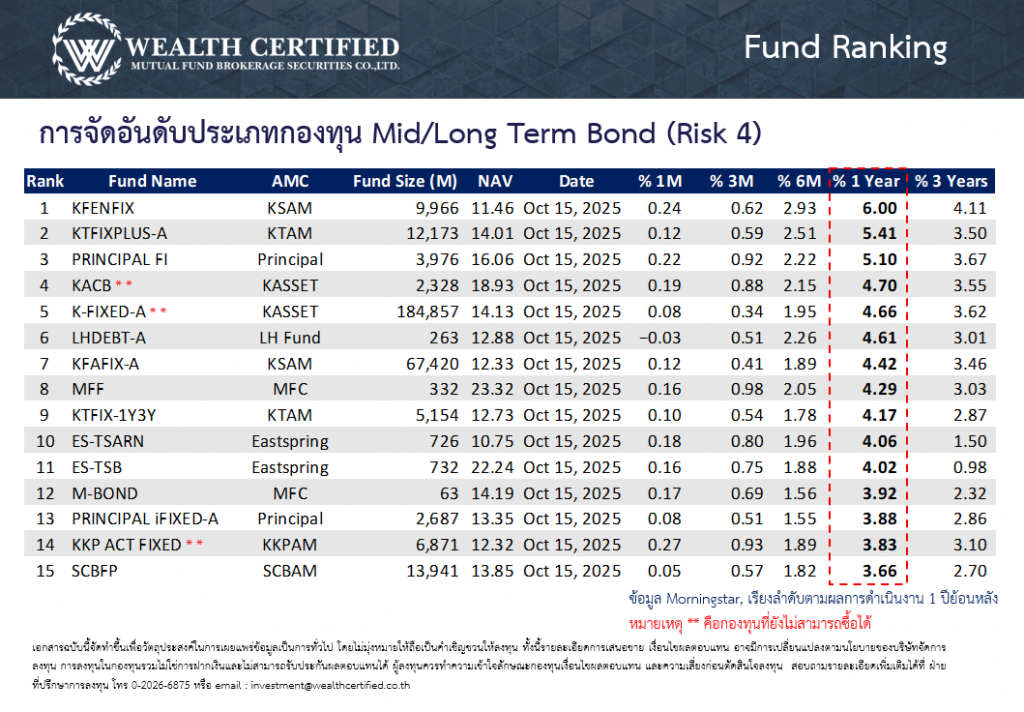

จัดอันดับกองทุนพักเงินประจำสัปดาห์ วันที่ 20 กันยายน 2568 ประเภทกองทุนตลาดเงิน ตราสารหนี้ระยะสั้น และตราสารหนี้ระยะกลาง-ยาว โดยเรียงตามอัตราผลตอบแทนย้อนหลัง 1 ปี

ติดตามบทความอื่นๆได้ที่ https://wealthcertified.co.th/market-update/

Disclaimer

ข้อมูลและเนื้อหาในเอกสารฉบับนี้ ถูกรวบรวมขึ้นจากแหล่งที่มาที่พิจารณาแล้วว่ามีความน่าเชื่อถือ อย่างไรก็ตามทางบริษัทนายหน้าซื้อขายหน่วยลงทุน เวลธ์ เซอร์ติฟายด์ จำกัด ไม่อาจรับประกันความถูกต้อง ครบถ้วน และเป็นปัจจุบันของเอกสารฉบับนี้ รวมถึงความเสียหายที่อาจเกิดขึ้นจากการนำเสนอข้อมูลเหล่านี้ไปใช้ ข้อมูลและความคิดเห็นในเอกสารฉบับนี้อาจมีการเปลี่ยนแปลงหรือแก้ไขโดยไม่ต้องแจ้งให้ทราบล่วงหน้า

ผู้ลงทุนต้องเข้าใจว่า ผลตอบแทนในอดีตไม่สามารถนำเอามาใช้รับประกันผลตอบแทนในปัจจุบันและอนาคตได้ ผู้ลงทุนมีโอกาสรับผลขาดทุนจากการขาดทุนได้ จึงต้องทำความเข้าใจลักษณะผลิตภัณฑ์ เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน และผลการดำเนินงานที่นำเสนอนั้น อาจไม่ได้รวมค่าใช้จ่ายต่างๆ อาทิเช่น ค่าธรรมเนียมและค่าใช้จ่ายอื่นๆ ที่จะต้องมีการเรียกเก็บจากผู้ลงทุน เป็นต้น

เอกสารฉบับนี้ไม่ใช่เอกสารเผยแพร่ให้บุคคลทั่วไปและไม่สามารถนำไปแก้ไข ทำซ้ำ ดัดแปลงบางส่วนหรือทั้งหมด โดยปราศจากความเห็นชอบและอนุญาตจากบริษัทนายหน้าซื้อขายหน่วยลงทุน เวลธ์ เซอร์ติฟายด์ จำกัด