บทความการลงทุนประจำสัปดาห์ระหว่างวันที่ 27 – 31 พฤษภาคม 2567

Nvidia เผยงบไตรมาส 1 โตเกินคาด งบไตรมาส 1 บริษัทจดทะเบียนจีนฟื้นตัวอย่างอ่อนๆ ตลาดหุ้นอินเดียผันผวนในช่วงเลือกตั้งและอัปเดทข้อมูลเศรษฐกิจสำคัญอื่นๆ

Executive Summary

- ตลาดหุ้นทั่วโลกสัปดาห์ที่ผ่านมาเคลื่อนไหวผสมผสาน โดยดัชนี Nasdaq ปิดระดับสูงสุดเป็นประวัติการณ์และปรับตัวขึ้น 5 สัปดาห์ติดต่อกัน ได้แรงหนุนจากหุ้น Nvidia ที่งบไตรมาส 1 ออกมาดีกว่าที่คาด ด้านตลาดหุ้นจีนและฮ่องกงถูกกดดันจากความกังวลเกี่ยวกับผลกระทบของสงครามการค้าระหว่างจีนและสหรัฐ นอกจากนี้ตลาดกังวลว่าเฟดอาจจะตรึงดอกเบี้ยนานออกไป และเพิ่มความเป็นไปได้มากขึ้นที่เฟดจะลดดอกเบี้ยเพียง 1 ครั้งที่ระดับ 0.25% ในปีนี้

- Special Headlines:

Nvidia เผยงบไตรมาส 1 โตเกินคาด

งบไตรมาส 1 บริษัทจดทะเบียนจีนฟื้นตัวอย่างอ่อนๆ

ตลาดหุ้นอินเดียผันผวนในช่วงเลือกตั้ง - มุมมอง: เราแนะนำกระจายการลงทุนท่ามกลางตลาดที่ยังคงผันผวน จากปัจจัยกดดันหลายส่วน โดยเน้นลงทุนหุ้นขนาดใหญ่สหรัฐในกลุ่ม value และ quality growth ที่มีฐานะการเงินแข็งแกร่งและมีรายได้สม่ำเสมอ อย่าง หุ้นกลุ่ม health care technology และ Industrial เป็นต้น และเรามองว่าตลาดหุ้น Asia ex. Japan และเวียดนามในช่วงนี้เป็นโอกาสน่าลงทุนสำหรับการลงทุนระยะกลางถึงยาว เนื่องจาก valuation ของตลาดอยู่ในระดับที่ค่อนข้างถูก ขณะที่กำไรบริษัทจดทะเบียนมีการเติบโตในระดับที่สูงตามปัจจัยพื้นฐาน

Nvidia เผยงบไตรมาส 1 โตเกินคาด

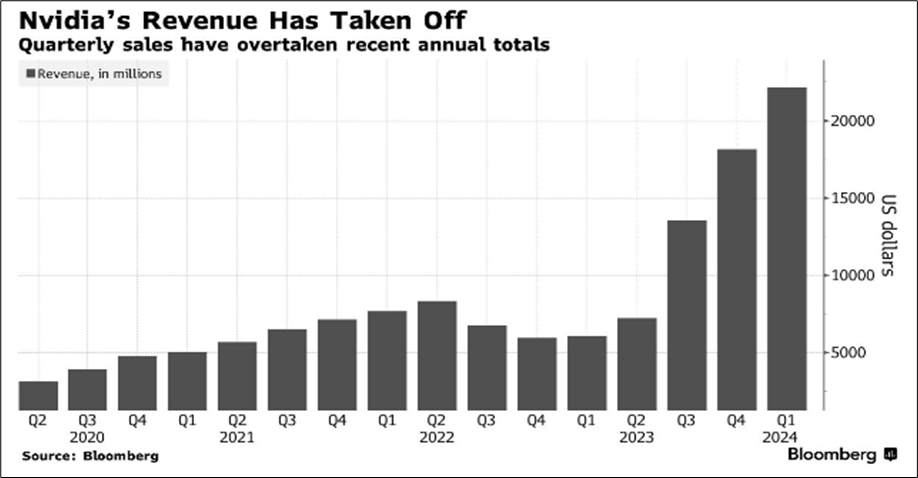

- รายได้รวมไตรมาส 1 อยู่ที่ 26 พันล้านดอลลาร์ เพิ่มขึ้น 18% QoQ และ 262% YoY

- รายได้ธุรกิจ Data Center อยู่ที่ 22.6 พันล้านดอลลาร์เพิ่มขึ้น 23% QoQ และ 427% YoY

- รายได้ธุรกิจ Gaming อยู่ที่ 2.65 พันล้านดอลลาร์ ลดลง 8% QoQ แต่เพิ่มขึ้น 18% YoY

- รายได้ธุรกิจ Professional Visualization อยู่ที่ 427 ล้านดอลลาร์ ลดลง 8% QoQ แต่เพิ่มขึ้น 45%YoY

- อัตรากำไรขั้นต้น GAAP เพิ่มขึ้นเป็น 78.4%

highlight

- รายได้ในไตรมาส 2 คาดว่าจะอยู่ที่ 28 พันล้านดอลลาร์ ± 2% โดยมีการเติบโตอย่างต่อเนื่อง

- ประกาศการแตก par 10 ต่อ 1 โดยวันที่ 10 มิถุนายนเป็นวันแรกของการซื้อขายหลังแตกพาร์

- เพิ่มเงินปันผลรายไตรมาสอีก 150% เป็น 10 เซนต์ต่อหุ้น

- การเติบโตของ Data Center ได้รับแรงหนุนจากความต้องการที่แข็งแกร่งสำหรับแพลตฟอร์มคอมพิวเตอร์ NVIDIA Hopper GPU จากลูกค้าทุกประเภท โดยเฉพาะบริษัทอินเทอร์เน็ตระดับองค์กรและผู้บริโภค ผู้ให้บริการระบบคลาวด์ คิดเป็นประมาณ 40 เปอร์เซ็นต์ของรายได้ Data Center

- Blackwell เริ่มผลิตเต็มรูปแบบ โดยจะเริ่มจัดส่งในไตรมาสที่ 2 คาดว่ารายได้ของ Blackwell จะมีส่วนสำคัญในปีนี้และในปี 2568

ที่มา: Bloomberg และ Think’s Invest FB page

งบไตรมาส 1 บริษัทจดทะเบียนจีนฟื้นตัวอย่างอ่อนๆ

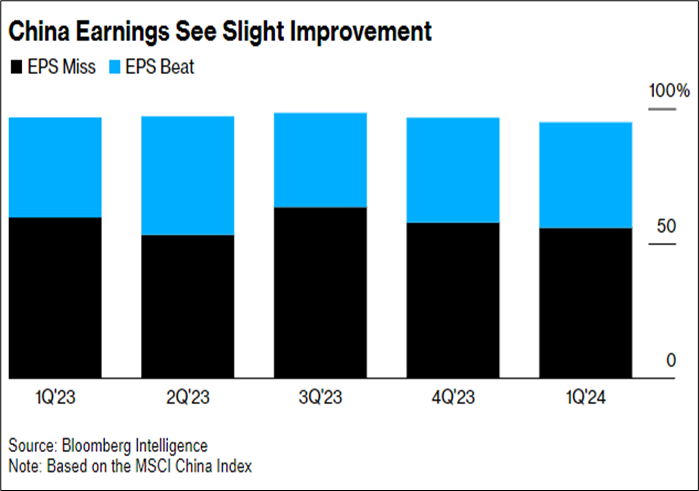

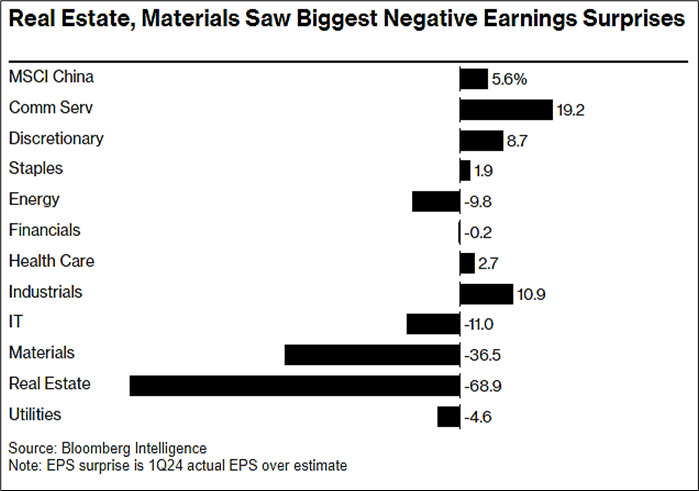

- บริษัทจดทะเบียนในดัชนี MSCI China Index ประมาน 85% รายงานผลประกอบการไตรมาส 1/24 ออกมาแล้วโดยราว 40% ออกมาดีกว่าที่ตลาดคาดการณ์ และดีกว่าทั้งปี 2023 เล็กน้อยที่ 39% สร้างความหวังต่อนักลงทุนว่า การปรับลดกำไรสำหรับหุ้น A-share ใกล้จะจบแล้ว และคาดว่างบไตรมาส 2 ของบริษัทจดทะเบียนจะดีขึ้นหลังจากนี้

- อย่างไรก็ดีหุ้นกลุ่ม Real Estate ยังคงเป็นความกังวลของนักลงทุน รวมถึงหุ้นกลุ่ม Materials ที่ยังคงอ่อนแอ แม้ว่าราคาหุ้นในกลุ่มอุตสาหกรรมดังกล่าวจะปรับตัวเพิ่มขึ้นกว่า 40% จากระดับต่ำสุดในเดือน ม.ค.

ด้านนักวิเคราะห์มีมุมมองเชิงบวกต่อหุ้นกลุ่มส่งออกของจีนบางรายที่อาจได้ประโยชน์จากการที่ธุรกิจต่างๆ เร่งนำเข้าสินค้าล่วงหน้าก่อนการเลือกตั้งของสหรัฐในปลายปีนี้ รวมถึงนโยบายสนับสนุนจากรัฐบาลจีน และปัจจัยเชิงเทคนิคหลังตลาดหุ้นจีนได้พ้นจากภาวะตลาดหมีแล้ว

ที่มา: Bloomberg

ตลาดหุ้นอินเดียผันผวนในช่วงเลือกตั้ง

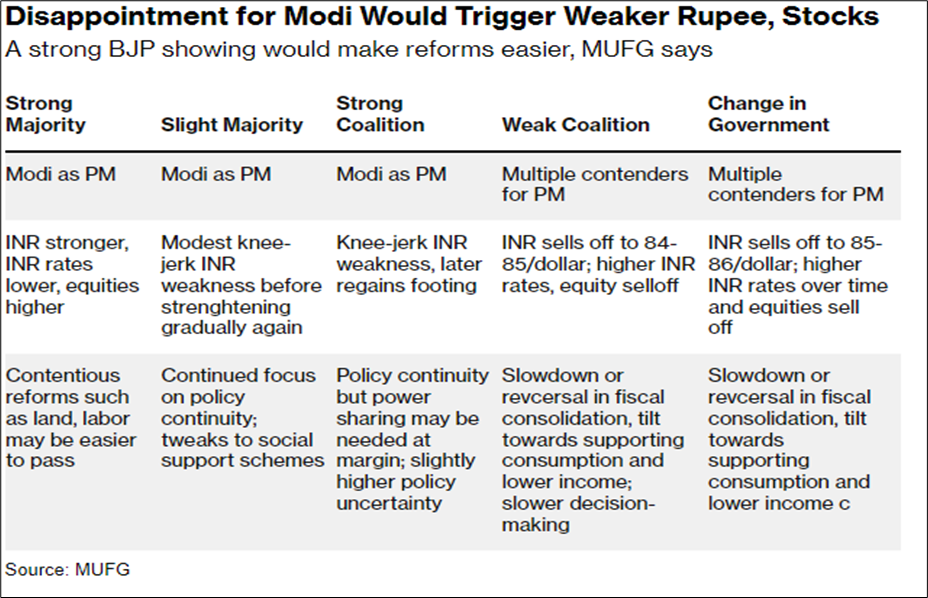

- ตลาดหุ้นอินเดียเผชิญกับความผันผวนตั้งแต่ต้นเดือน พ.ค. ซึ่งประเทศอยู่ในช่วงเลือกตั้งทั่วไป โดยจะรู้ผลในวันที่ 4 มิ.ย. นี้ สะท้อนจากดัชนี India VIX Index ที่เป็นตัวชี้วัดความผันผวนของตลาดหุ้นอินเดียในระยะ 30 วันข้างหน้า โดยดัชนีดังกล่าวได้ปรับตัวเพิ่มขึ้น 2 เท่า จากระดับต่ำสุดในช่วงเดือนเม.ย. จากความกังวลว่าหากพรรคของนายกรัฐมนตรีนเรนทรา โมดี ชนะคะแนนเสียงข้างมากในการเลือกตั้งที่น้อยลงหรือน้อยกว่าที่คาดหวังไว้ อาจจะนำมาซึ่งความยากลำบากในการผ่านนโยบายต่างๆ ที่ได้หาเสียงไว้ เช่น การปรับปรุงกฎหมายที่ดินและกฎหมายแรงงาน รวมถึงการแปรรูปรัฐวิสาหกิจ ซึ่งเป็นความพยายามของนายโมดี ที่จะทำให้อินเดียเป็นประเทศเศรษฐกิจพัฒนาแล้วภายในกลางศตวรรษนี้ และเปลี่ยนประเทศให้เป็นศูนย์กลางการผลิตระดับโลกเพื่อแข่งขันกับจีน นอกจากนี้อาจทำให้ค่าเงินรูปีอ่อนค่าและ fund flow ต่างชาติไหลออก

- ด้านพรรค BJP คาดไว้ว่าจะได้ที่นั่งในการเลือกตั้งครั้งนี้ที่ 400 เพิ่มขึ้นจาก 350 ในปี 2019 ด้านนักวิเคราะห์คาดว่าหากผลเลือกตั้งเป็นไปตามที่รัฐบาลประเมินไว้ อาจทำให้ค่าเงินรูปีแข็งค่าขึ้น 1-1.5% และหนุนให้ตลาดหุ้นอินเดียปรับตัวเพิ่มขึ้น

ที่มา: Bloomberg

Weekly Recap

US

- รายงานการประชุมเฟดล่าสุดระบุว่า กรรมการเฟดได้แสดงความกังวลเกี่ยวกับเงินเฟ้อที่ปรับตัวลดลงยาก ทำให้นักลงทุนกังวลว่าเฟดอาจจะตรึงดอกเบี้ยในระดับสูงนานออกไป และสัปดาห์ที่ผ่านมามีรายงานตัวเลขกิจกรรมภาคการผลิตและภาคบริการสหรัฐเดือน พ.ค. ออกมาแข็งแกร่ง รวมถึงตัวเลขผู้ขอสวัสดิการว่างงานต่ำกว่าตลาดคาด หนุนมุมมองการตรึงดอกเบี้ยของเฟดมากขึ้น

- กระทรวงพาณิชย์สหรัฐรายงาน ยอดขายบ้านใหม่ลดลง 4.7%MoM และลดลง 7.7%YoY สู่ระดับ 634,000 ยูนิตในเดือนเม.ย. ต่ำกว่าที่ตลาดคาดที่ระดับ 679,000 ยูนิต ได้รับผลกระทบจากการปรับตัวขึ้นของอัตราดอกเบี้ยเงินกู้จำนอง และราคาบ้านในระดับสูง

- สหรัฐเผยตัวเลขผู้ขอสวัสดิการว่างงานครั้งแรกต่ำกว่าคาด โดยลดลง 8,000 ราย สู่ระดับ 215,000 รายในสัปดาห์ที่แล้ว ด้านตลาดคาดว่าจะอยู่ที่ 220,000 ราย อย่างไรก็ดีตัวเลขค่าเฉลี่ย 4 สัปดาห์ ซึ่งถือเป็นมาตรวัดตลาดแรงงานที่ดีกว่าเพิ่มขึ้น 1,750 ราย สู่ระดับ 219,750 ราย

- ม.มิชิแกนเผยความเชื่อมั่นผู้บริโภคต่ำกว่าคาดในเดือนพ.ค. โดยดัชนีปรับตัวลงสู่ระดับ 69.1 ซึ่งเป็นระดับต่ำสุดในรอบ 6 เดือน ด้านตลาดคาดว่าจะอยู่ที่ระดับ 76 แต่ผู้บริโภคคาดว่าแนวโน้มเงินเฟ้อจะเพิ่มขึ้นน้อยกว่าที่คาดการณ์ในผลสำรวจเดือนก่อน

Europe

- ตลาดหุ้นยุโรปปรับตัวลงทำระดับต่ำสุดในรอบ 1 สัปดาห์ โดยถูกกดดันจากนักลงทุนขายหุ้นกลุ่มบริษัทผลิตรถยนต์ หลังมีรายงานเกี่ยวกับความเป็นไปได้ที่จีนจะเก็บภาษีนำเข้ารถยนต์ ขณะเดียวกันนางคริสติน ลาการ์ด ประธานธนาคารกลางยุโรป (ECB) ส่งสัญญาณปรับลดอัตราดอกเบี้ยในเดือนมิ.ย. หากเงินเฟ้อชะลอตัวตามที่ประเมินไว้

- สำนักงานสถิติแห่งชาติเยอรมนี (Destatis) รายงานผลิตภัณฑ์มวลรวมในประเทศ (GDP) ขยายตัว 0.2%QoQ ในไตรมาสที่ 1/67 ซึ่งสอดคล้องกับการประมาณการ หลังจาก GDP ลดลงในช่วงปลายปี 66 บ่งชี้เศรษฐกิจปี 67 เป็นไปในทิศทางที่ดีขึ้น จากการลงทุนในการก่อสร้างเพิ่มขึ้นอย่างมีนัยสำคัญถึง 2.7%QoQ และอัตราเงินเฟ้อชะลอตัวลงต่อเนื่อง

- สำนักงานสถิติแห่งชาติอังกฤษรายงาน ยอดค้าปลีกในเดือน เม.ย. ลดลง 2.3%MoM หลังจากที่ลดลง 0.2% ในเดือน มี.ค. โดยยอดขายลดลงในสินค้าเกือบทุกภาคส่วน เนื่องจากปัญหาสภาพอากาศและส่วนหนึ่งมาจากเทศกาลอีสเตอร์ปีนี้มาถึงเร็วกว่าปกติ ทำให้มียอดการใช้จ่ายสูงในเดือน มี.ค.

- ความเชื่อมั่นของผู้บริโภคอังกฤษเพิ่มขึ้นในเดือนพ.ค. 67 สู่ระดับสูงสุดในรอบเกือบสองปีครึ่ง และสูงกว่าที่ตลาดคาดการณ์ ได้แรงหนุนจากการที่ภาคครัวเรือนมีมุมมองบวกเกี่ยวกับสถานะการเงินส่วนบุคคลที่ดีขึ้น

Asia

- ญี่ปุ่นรายงาน อัตราเงินเฟ้อพื้นฐาน (core Inflation) ชะลอตัวลงเป็นเดือนที่ 2 ติดต่อกันในเดือนเม.ย. โดยปรับตัวขึ้น 2.4%YoY จากที่เพิ่มขึ้น 2.9%YoY ในเดือน มี.ค. อย่างไรก็ดีอัตราเงินเฟ้อยังคงอยู่สูงกว่าเป้าหมายของธนาคารกลางญี่ปุ่น (BOJ) ที่ระดับ 2%

- ดัชนีผู้จัดการฝ่ายซื้อภาคการผลิต (PMI) ขั้นต้นของญี่ปุ่นจาก au Jibun Bank ปรับตัวขึ้นสู่ระดับ 50.5 ในเดือนพ.ค. จาก 49.6 ในเดือนเม.ย. ซึ่งทะลุระดับ 50.0 เป็นครั้งแรกในรอบ 1 ปี บ่งชี้ว่ากิจกรรมธุรกิจเข้าสู่ภาวะขยายตัว นำโดยภาคบริการ

- สำนักงานสถิติแห่งชาติจีน (NBS) รายงาน อัตราการว่างงานในกลุ่มคนหนุ่มสาวที่มีอายุระหว่าง 16-24 ปี ซึ่งไม่นับรวมนักศึกษา อยู่ที่ 14.7% ในเดือนเม.ย. ซึ่งลดลงจากระดับเดือนมี.ค. ที่ 15.3% หลังรับบาลจีนจะพยายามส่งเสริมการจ้างงานผู้สำเร็จการศึกษาระดับวิทยาลัย เพื่อรักษาเสถียรภาพการจ้างงานในวัยแรงงานดังกล่าว

- ธนาคารกลางเกาหลีใต้ (BOK) ประกาศคงอัตราดอกเบี้ยนโยบายที่ระดับ 3.50% ติดต่อกันเป็นครั้งที่ 11สอดคล้องกับที่ตลาดคาดการณ์ เนื่องจากเศรษฐกิจเกาหลีใต้ยังไม่ส่งสัญญาณชะลอตัว ในขณะที่เงินเฟ้อเริ่มชะลอตัวลงแบบค่อยเป็นคอยไป

- ธนาคารกลางอินโดนีเซีย (BI) มีมติคงอัตราดอกเบี้ยนโยบายที่ระดับ 6.25% สอดคล้องกับที่ตลาดคาดการณ์ หัลงจากที่ปรับขึ้นอัตราดอกเบี้ยนโยบาย 0.25% ในเดือน เม.ย. เพื่อพยุงค่าเงินรูเปียห์ และ BI คาดว่าค่าเงินจะแข็งแกร่งขึ้น โดยได้แรงหนุนจากแนวโน้มเศรษฐกิจที่เติบโต

Commodities

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวลงปิดระดับ 77 ดอลลาร์ต่อบาร์เรล และปรับตัวลงเกือบ 3% ในสัปดาห์ที่ผ่านมา จากความกังวลว่าเฟดอาจจะตรึงดอกเบี้ยที่ระดับสูงเป็นเวลานานและส่งผลกระทบต่ออุปสงค์น้ำมัน

- ราคาทองคำปรับตัวลดลงปิดระดับ 2,334 ดอลลาร์สหรัฐต่อออนซ์ และปรับตัวลง 3% ในสัปดาห์ที่ผ่านมา ถูกกดดันจากนักลงทุนขายทำกำไร และความกังวลว่าเฟดอาจจะตรึงดอกเบี้ยที่ระดับสูงเป็นเวลานาน หลังข้อมูลเศรษฐกิจสหรัฐยังแข็งแกร่ง

- ค่าเงินบาทอ่อนค่าปิดบริเวณ 36.7 บาทต่อดอลลาร์สหรัฐ โดยทิศทางเงินบาทยังอ่อนค่า ซึ่งเป็นผลจากตัวเลขเศรษฐกิจสหรัฐที่ออกมาดี หนุนให้เฟดยืดเวลาลดดอกเบี้ย รวมถึงถูกปัจจัยการเมืองในประเทศกดดัน

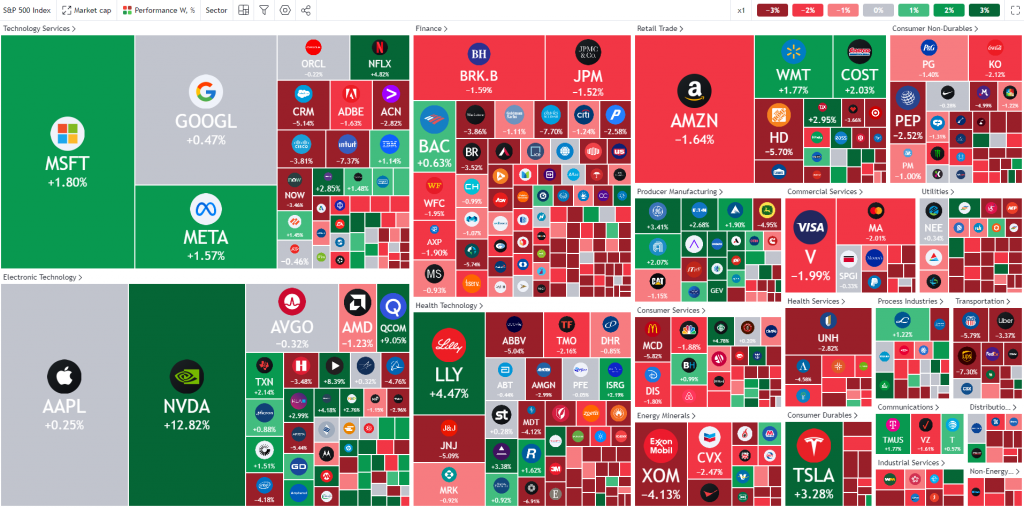

ความเคลื่อนไหวของหุ้นสหรัฐในสัปดาห์ที่ผ่านมา

ที่มา: Tradingview.com as of 27 May 2024

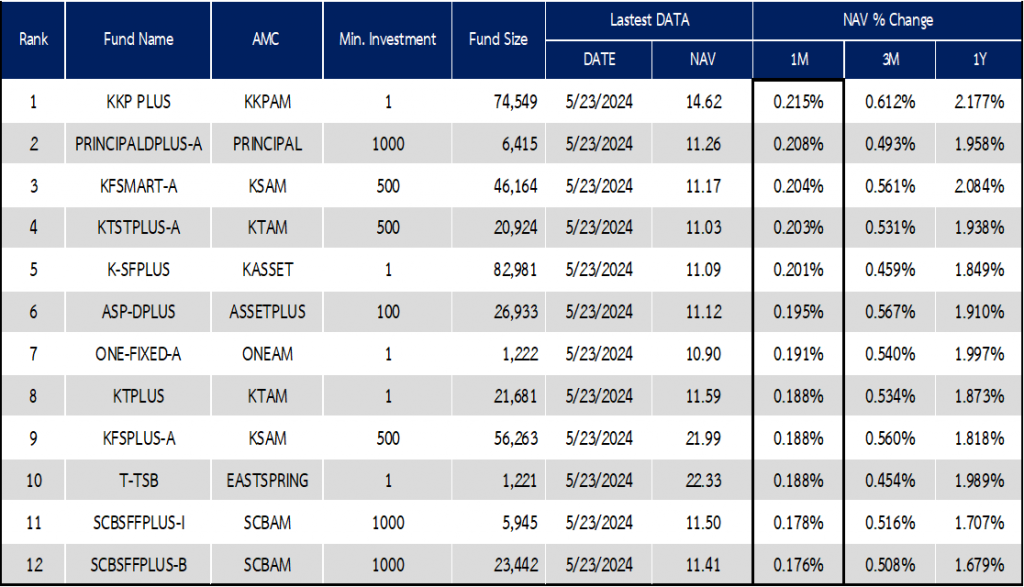

จัดอันดับกองทุนพักเงิน

ที่มา: AspenRTD, data as of 24 May 2024

หมายเหตุ: ข้อมูลการจัดอันดับกองทุนเป็นเพียงข้อมูลหนึ่งที่ใช้ประกอบการตัดสินใจลงทุน ผู้ลงทุนควรศึกษารายละเอียดก่อนตัดสินใจลงทุน

โดยรายละเอียดกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับวัตถุประสงค์การลงทุนของแต่ละบุคคล โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

อ่านบทความย้อนหลังได้ที่

https://wealthcertified.co.th/wcia-weekly-highlight-20-may-2024/

https://wealthcertified.co.th/wcia-monthly-insight-may-2024/