บทความการลงทุนประจำสัปดาห์ระหว่างวันที่ 24 – 28 มิถุนายน 2567

ยอดค้าปลีกสหรัฐเดือนพ.ค. โตต่ำกว่าคาด เทรดเดอร์คาดดอกเบี้ยสหรัฐระยะยาวสูงกว่าที่เฟดคาด BOE คงดอกเบี้ยนโยบายที่ 5.25% ตามคาดและอัปเดทข้อมูลเศรษฐกิจสำคัญอื่นๆ

Executive Summary

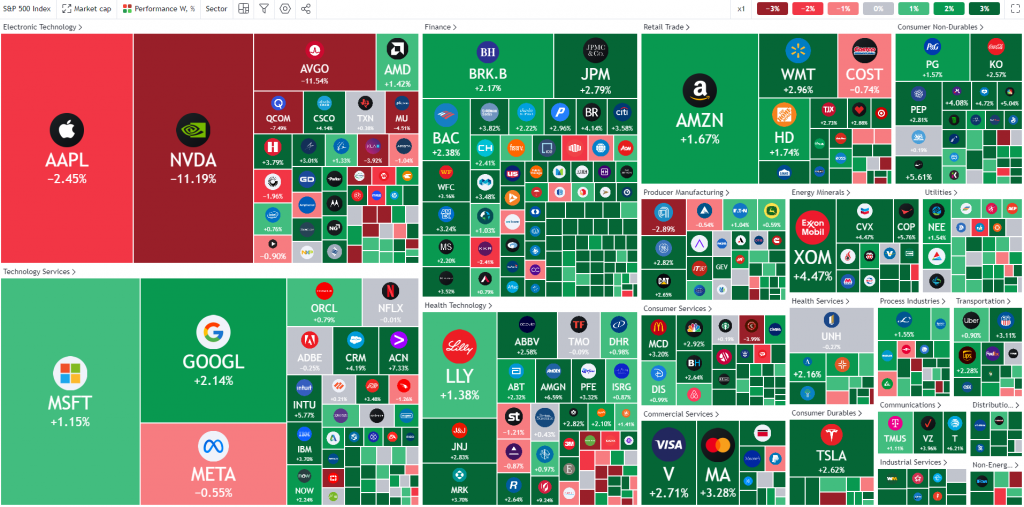

- เราคาดว่าสัปดาห์นี้ตลาดหุ้นเคลื่อนไหวในกรอบ นักลงทุนรอดูปัจจัยใหม่และตัวเลขเงินเฟ้อสหรัฐขณะที่ตลาดหุ้นสหรัฐในช่วงที่ผ่านมาปรับตัวขึ้นอย่างกระจุกตัว โดยกลางเดือนมิ.ย. มีหุ้นในดัชนี S&P 500 ที่เทรดอยู่เหนือเส้นราคาเฉลี่ย 200 วันน้อยที่สุดของปีนี้ อย่างไรก็ตามเราคาดว่าตลาดหุ้นทั่วโลกยังคงเคลื่อนไหวในทิศทางบวก จากกำไรบริษัทจดทะเบียนที่ฟื้นตัวและแนวโน้มการปรับลดอัตราดอกเบี้ยของธนาคารกลางทั่วโลกในปีนี้ แต่หลังจากนี้ตลาดอาจมีความผันผวนและปัจจัยระยะสั้นรบกวนตลาดมากขึ้น (low visibility and uncertainty) ทั้งนี้เราแนะนำในช่วงที่ตลาดหุ้นย่อตัวเป็นจังหวะลงทุนหรือเข้าสะสมเพิ่ม

- Special Headlines:

ยอดค้าปลีกสหรัฐเดือนพ.ค. โตต่ำกว่าคาด

เทรดเดอร์คาดดอกเบี้ยสหรัฐระยะยาวสูงกว่าที่เฟดคาด

BOE คงดอกเบี้ยนโยบายที่ 5.25% ตามคาด - มุมมอง: เราแนะนำกระจายการลงทุนท่ามกลางตลาดที่ยังคงผันผวน จากปัจจัยกดดันหลายส่วน โดยเน้นลงทุนหุ้นขนาดใหญ่สหรัฐในกลุ่ม value และ quality growth ที่มีฐานะการเงินแข็งแกร่งและมีรายได้สม่ำเสมอ อย่าง หุ้นกลุ่ม technology healthcare และ Industrial เป็นต้น และเรามองว่าตลาดหุ้น Asia ex. Japan และเวียดนามในช่วงนี้เป็นโอกาสน่าลงทุนสำหรับการลงทุนระยะกลางถึงยาว เนื่องจาก valuation ของตลาดอยู่ในระดับที่ค่อนข้างถูก ขณะที่กำไรบริษัทจดทะเบียนมีการเติบโตในระดับที่สูงตามปัจจัยพื้นฐาน

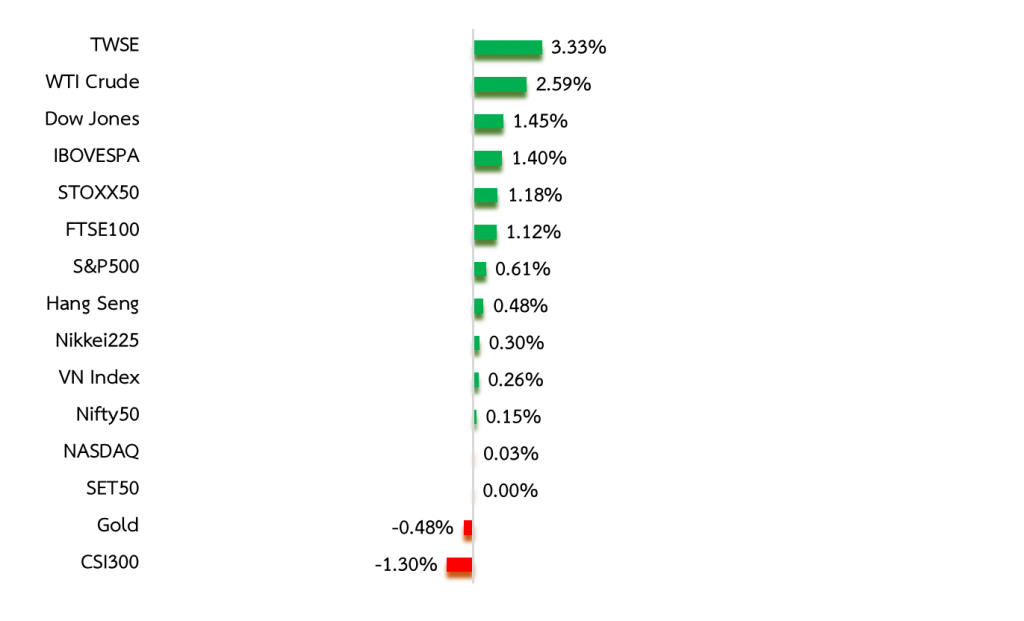

Weekly Asset Total Return

ที่มา: Koyfin.com data as of 23 June 2024

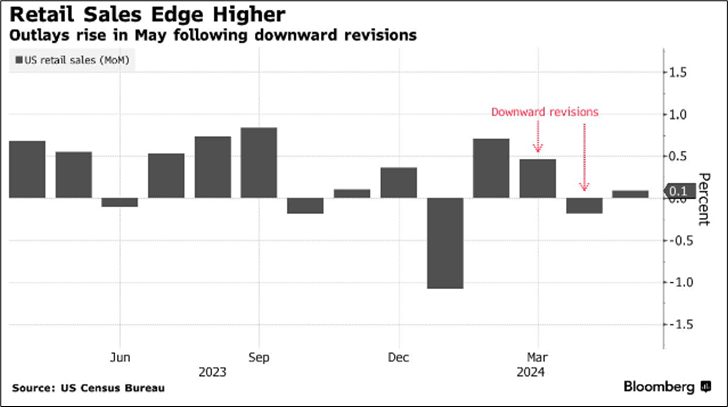

ยอดค้าปลีกสหรัฐเดือนพ.ค. โตต่ำกว่าคาด

- ยอดขายปลีกของสหรัฐเดือนพ.ค. ปรับตัวขึ้น 0.1%MoM จากที่ลดลง 02%MoM ในเดือนเม.ย. และต่ำกว่าที่ตลาดคาดการณ์ ด้านยอดขาย 5 ใน 13 หมวดสินค้าและบริการปรับตัวลดลง ขณะเดียวกันราคาน้ำมันในเดือนพ.ค. ปรับตัวลง และร้านเฟอร์นิเจอร์มีการลดราคาในช่วงวันหยุด Memorial Day ด้านยอดขายในร้านอาหารและบาร์ปรับตัวลง 0.4%MoM อ่อนแอที่สุดนับตั้งแต่เดือนม.ค.

- ข้อมูลดังกล่าวสะท้อนถึงการใช้จ่ายของผู้บริโภคที่ลดลงอย่างเห็นได้ชัด หลังจากที่แข็งแกร่งเมื่อต้นปี 2024 และคาดว่าแนวโน้มการบริโภคสหรัฐจะทรงตัวไปจนถึงสิ้นปี จากผู้บริโภคใช้จ่ายอย่างระมัดระวังมากขึ้น ท่ามกลางภาวะเงินเฟ้อที่ยังคงอยู่ และอัตราดอกเบี้ยในระดับที่สูง ขณะเดียวกันยอดใช้จ่ายบัตรเครดิตลดลงเป็นครั้งแรกในรอบ 3 ปีและการผิดนัดชำระหนี้ยังคงเพิ่มขึ้นอย่างต่อเนื่อง ซึ่งสะท้อนถึง sentiment ลบต่อการบริโภคในระยะข้างหน้า

- ทั้งนี้การบริโภคที่ชะลอตัวในเดือนพ.ค. น่าจะช่วยหนุนให้เฟดพิจารณาเริ่มปรับลดอัตราดอกเบี้ย ซึ่งตลาดมองว่ามีโอกาสที่จะลดอัตราดอกเบี้ย 0.25% ในเดือนก.ย. และคาดว่าทั้งปี 2024 จะลดอัตราดอกเบี้ย 2 ครั้ง

ที่มา: https://www.bloomberg.com/news/articles/2024-06-18/us-retail-sales-barely-increase-in-sign-of-consumer-strain

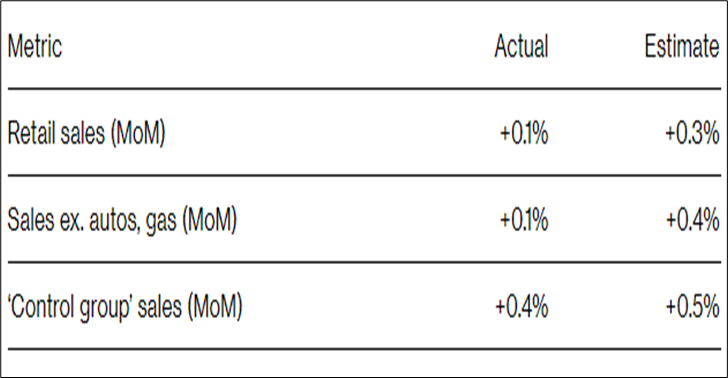

เทรดเดอร์คาดดอกเบี้ยสหรัฐระยะยาวสูงกว่าที่เฟดคาด

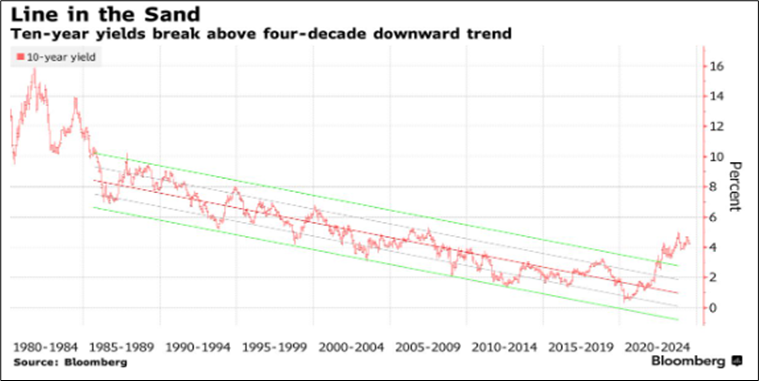

- ในขณะที่นักลงทุนกำลังมีมุมมองบวกต่อบอนด์ยีลด์สหรัฐมากขึ้น จากการจ้างงานและการบริโภคสหรัฐที่ชะลอตัว ซึ่งอาจหนุนให้เฟดจะปรับลดอัตราดอกเบี้ยในปีนี้ แต่ตัวชี้วัดสำคัญตัวหนึ่งในตลาดพันธบัตรกลับส่งสัญญาณที่น่าสนใจคือ สัญญาซื้อขายล่วงหน้าที่อ้างอิงอัตราดอกเบี้ย 5 ปีในอีกห้าปีข้างหน้า (FWD swap 5Y5Y) ที่เป็นตัวสะท้อนถึงอัตราดอกเบี้ยกลาง (neutral rate) อยู่ที่ระดับ 3.6% แม้ว่าตัวเลขนี้จะลดลงจากจุดสูงสุดของปีที่แล้วที่ 4.5% แต่ก็ยังสูงกว่าค่าเฉลี่ยตลอดทศวรรษที่ผ่านมาและสูงกว่าประมาณการของเฟดที่ระดับ 2.75%

- ข้อมูลดังกล่าวบอกเป็นนัยว่า กำไรส่วนต่างราคาของตราสารหนี้ที่จะได้ประโยชน์จากแนวโน้มการปรับลดอัตราดอกเบี้ยของเฟดอาจมีจำกัดกว่าที่นักลงทุนคาดหวังไว้ รวมถึงดอกเบี้ยระยะกลางที่อยู่ระดับสูงกว่าช่วงหลาย 10 ปีที่ผ่านมา ทำให้นักลงทุนคาดหวังผลตอบแทนของสินทรัพย์เสี่ยงมากขึ้น โดยเฉพาะหุ้น และเป็นปัจจัยกดดันของบริษัทจดทะเบียนระยะข้างหน้าในแง่ต้นทุนทางการเงินที่สูงขึ้น

ที่มา: https://www.bloomberg.com/news/articles/2024-06-23/how-long-will-high-rates-last-bond-markets-say-maybe-forever

BOE คงดอกเบี้ยนโยบายที่ 5.25% ตามคาด

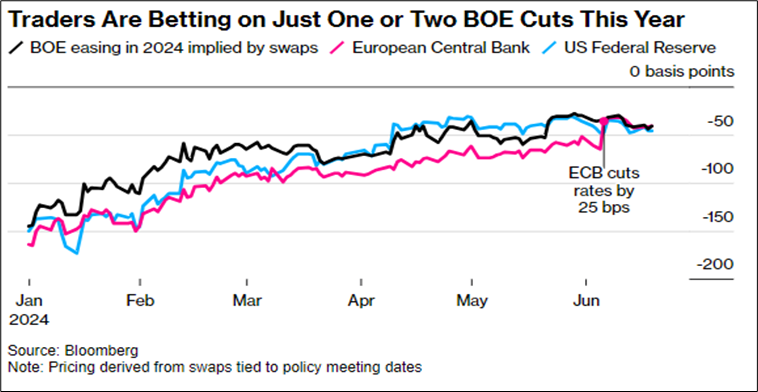

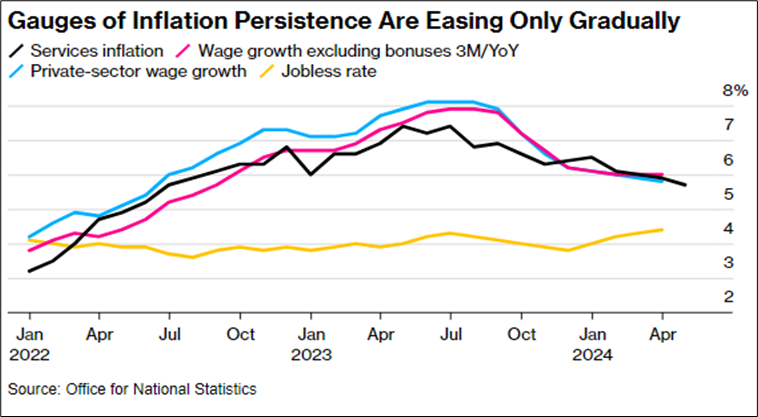

- ธนาคารกลางอังกฤษ (BoE) มีมติคงอัตราดอกเบี้ยนโยบายตามคาดที่ 5.25% ถึงแม้ว่าเงินเฟ้อทั่วไปอังกฤษได้ปรับตัวสู่เป้าหมายของ BoE ที่ 2% และดัชนีต่างๆ บ่งชี้ว่า เงินเฟ้อระยะสั้นและการเพิ่มขึ้นของค่าจ้างชะลอตัวลง แต่ BOE ยังคงกังวลเงินเฟ้อในภาคบริการและเงินเฟ้อพื้นฐานที่ยังอยู่ในระดับสูง อาจจะหนุนเงินเฟ้อทั่วไปในระยะข้างหน้า และ BOE จะออกประมาณการณ์ตัวเลขเศรษฐกิจใหม่ในเดือนสิงหาคม และอาจแสดงความคิดเห็นเกี่ยวกับแรงกดดันด้านราคาพื้นฐานที่สูงกว่าคาดการณ์ก่อนหน้านี้

- ด้านเทรดเดอร์คาดการณ์ว่าปีนี้ BoE จะปรับลดอัตราดอกเบี้ยลง 1 ถึง 2 ครั้ง จากสิ้นปี 2023 ที่คาดว่าจะลดอัตราดอกเบี้ย 5 ถึง 6 ครั้ง อย่างไรก็ตามตัวเลขเงินเฟ้อในสหรัฐและอังกฤษตั้งแต่ต้นปีได้ลดความหวังของนักลงทุนลง ขณะเดียวกัน BOE กำลังพิจารณาลดขนาดงบดุลลง (QT) ซึ่งคาดว่าจะมีการพูดถึงรายละเอียดในการประชุมนโยบายการเงินเดือนก.ย.

ที่มา: https://www.bloomberg.com/news/articles/2024-06-19/boe-rate-cut-pushed-back-by-election

-inflation-decision-guide

Weekly Recap

US

- ตัวเลขผู้ยื่นขอสวัสดิการว่างงานครั้งแรกล่าสุดลดลง 5,000 ราย สู่ระดับ 238,000 ราย และสูงกว่าตัวเลขคาดการณ์ของตลาดที่ระดับ 235,000 ราย และเป็นระดับสูงสุดนับตั้งแต่เดือนก.ย. 2023

- ยอดขายบ้านมือสองลดลง 0.7%MoM และลดลง 2.8%YoY สู่ระดับ 4.11 ล้านยูนิตในเดือนพ.ค. ซึ่งเป็นระดับต่ำสุดในรอบ 30 ปี ได้รับผลกระทบจากการปรับตัวขึ้นของอัตราดอกเบี้ยเงินกู้จำนอง และราคาบ้านที่อยู่ในระดับสูง ด้านสต็อกบ้านในตลาดเพิ่มขึ้น 6.7%MoM ในเดือนพ.ค.

- เฟดฟิลาเดลเฟียเผย ดัชนีภาคการผลิตในภูมิภาคมิด-แอตแลนติก ลดลงสู่ระดับ +1.3 ในเดือนมิ.ย. และต่ำกว่าตลาดคาดการณ์ที่ระดับ +5.0 จากระดับ +4.5 ในเดือนพ.ค. บ่งชี้ว่าคำสั่งซื้อใหม่และการจ้างงานยังคงอยู่ในภาวะหดตัว

- เจ้าหน้าที่สหรัฐได้เข้าพบรัฐบาลเนเธอร์แลนด์ ก่อนที่จะเดินทางต่อไปยังญี่ปุ่น เพื่อพยายามกดดันให้ชาติพันธมิตรช่วยกันจำกัดขีดความสามารถของจีนในการผลิตเซมิคอนดักเตอร์ เนื่องจากกังวลว่าจีนอาจนำไปใช้ในการพัฒนาทางทหาร โดยที่ผ่านมามาตรการดังกล่าวส่งผลให้หลายบริษัทได้รับผลกระทบ เช่น Nvidia Lam Research Nikon Corp Tokyo Electron และ ASML

Europe

- ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) รวมภาคการผลิตและบริการขั้นต้นของยูโรโซนอยู่ระดับ 50.8 ในเดือนมิ.ย. ลดลงจากระดับ 52.2 ในเดือนพ.ค. และต่ำกว่าตลาดคาด โดยภาพรวมภาคการผลิตยังฟื้นตัวไม่ดีนักขณะที่ภาคบริการเป็นตัวช่วยพยุงเศรษฐกิจ

- ผลสำรวจขั้นต้นกิจกรรมทางธุรกิจของเยอรมนีในเดือนมิ.ย. อยู่ที่ระดับ 50.6 ปรับตัวลดลงจากเดือนก่อนหน้าและต่ำกว่าที่ตลาคคาด สะท้อนว่าความต้องการสินค้าอุตสาหกรรมยังไม่ฟื้นตัว แม้ว่าสภาพแวดล้อมทางเศรษฐกิจโลกจะดีขึ้นแล้ว

- ยอดค้าปลีกอังกฤษเดือนพ.ค. ปรับตัวขึ้น 2.9%MoM ฟื้นตัวหลังจากที่หดตัว 1.8%MoM ในเดือนเม.ย. เนื่องจากสภาพอากาศ ทำให้ผู้บริโภคหลีกเลี่ยงการออกไปจับจ่ายใช้สอย และหากเทียบรายปียอดค้าปลีกเดือนพ.ค. เพิ่มขึ้น 1.3%YoY

- ธนาคารกลางสวิตเซอร์แลนด์ (SNB) มีมติปรับลดอัตราดอกเบี้ยนโยบายลง 0.25% สู่ระดับ 1.25% ตามที่ตลาดคาด ด้านอัตราเงินเฟ้อของสวิตเซอร์แลนด์ทรงตัวที่ระดับ 1.4% และคาดว่าจะทรงตัวตลอดปี 2024

Asia

- ธนาคารกลางจีน (PBOC) ประกาศคงอัตราดอกเบี้ยเงินกู้ลูกค้าชั้นดี (LPR) ประเภท 1 ปีไว้ที่ระดับ 3.45% และคงอัตราดอกเบี้ย LPR ประเภท 5 ปีไว้ที่ระดับ 3.95% สอดคล้องกับการคาดการณ์ของตลาด สะท้อนว่า PBOC มีความระมัดระวังในการดำเนินนโยบายผ่อนคลายทางการเงิน

- เงินเฟ้อญี่ปุ่นเดือนพ.ค. เพิ่มขึ้นแตะ 2.5%YoY หลังจากที่รัฐบาลญี่ปุ่นเพิ่มการเก็บภาษีที่เกี่ยวข้องกับพลังงานหมุนเวียน และยังคงสูงกว่าเป้าหมายที่ระดับ 2% ของ BOJ ซึ่งอาจหนุนให้ธนาคารกลางญี่ปุ่น (BOJ) พิจารณาการปรับขึ้นอัตราดอกเบี้ยในอีกไม่กี่เดือนข้างหน้า

- ยอดส่งออกไทยเดือนพ.ค.67 เพิ่มขึ้น 7.2% ขยายตัวต่อเนื่องเป็นเดือนที่ 2 และส่งผลให้เดือนพ.ค ไทยกลับมาเกินดุลครั้งแรกในรอบ 5 เดือน โดยได้รับแรงหนุนสำคัญจากการส่งออกสินค้าเกษตร เนื่องจากเป็นเดือนที่มีผลผลิตออกสู่ตลาดจำนวนมาก ขณะเดียวกันภาคการผลิตของโลกฟื้นตัวได้ดี

- ธนาคารกลางอินโดนีเซียมีมติคงอัตราดอกเบี้ยนโยบายที่ระดับ 6.25% สอดคล้องกับที่ตลาดคาด ด้านผู้ว่าการธนาคารกลางอินโดนีเซียเผยว่า ค่าเงินรูเปียห์ยังคงอยู่ในระดับที่สามารถจัดการได้ และการเคลื่อนไหวของค่าเงินรูเปียห์ยังอยู่ในกรอบที่ประเมินไว้

Commodities

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวเพิ่มขึ้น 3% ปิดระดับ 80 ดอลลาร์ต่อบาร์เรล และทำระดับสูงสุดในรอบ 3 เดือน หลังซาอุฯ เผยว่า OPEC+ สามารถยกเลิกการเพิ่มกำลังการผลิต เพื่อรักษาเสถียรภาพของตลาดน้ำมัน และความกังวลอุปทานน้ำมันจากผลกระทบของสงคราม รวมถึงตัวเลขสต็อกน้ำมันดิบของสหรัฐที่ลดลงมากกว่าคาด

- ราคาทองคำทรงตัวปิดระดับ 2,321 ดอลลาร์สหรัฐต่อออนซ์ ถูกกดดันจากบอนด์ยีลด์สหรัฐปรับตัวสูงขึ้น และจากเงินดอลลาร์แข็งค่า เนื่องจากตลาดมองว่าเฟดยังรอดูตัวเลขเศรษฐกิจเพิ่มเติมก่อนที่จะพิจารณาปรับลดอัตราดอกเบี้ย ขณะที่ธนาคารกลางของประเทศเศรษฐกิจพัฒนาแล้วต่างเริ่มปรับลดอัตราดอกเบี้ยลงแล้ว

- ค่าเงินบาทอ่อนค่าบริเวณ 36.7 บาทต่อดอลลาร์สหรัฐ ตามทิศทางสกุลเงินในภูมิภาค และยังไม่มีปัจจัยใหม่ โดยช่วงนี้นักลงทุนให้ความสนใจกับตัวเลขของประเทศเศรษฐกิจขนาดใหญ่ของโลก เพื่อประเมินทิศทางนโยบายของธนาคารกลางหลักของโลก อีกทั้งยังมีแรงขายในตลาดหุ้นและตลาดพันธบัตรของนักลงทุนต่างชาติอย่างต่อเนื่อง จากความไม่แน่นอนทางการเมืองในประเทศ

ความเคลื่อนไหวของหุ้นสหรัฐในรอบสัปดาห์ที่ผ่านมา

ที่มา: Tradingview.com as of 24 June 2024

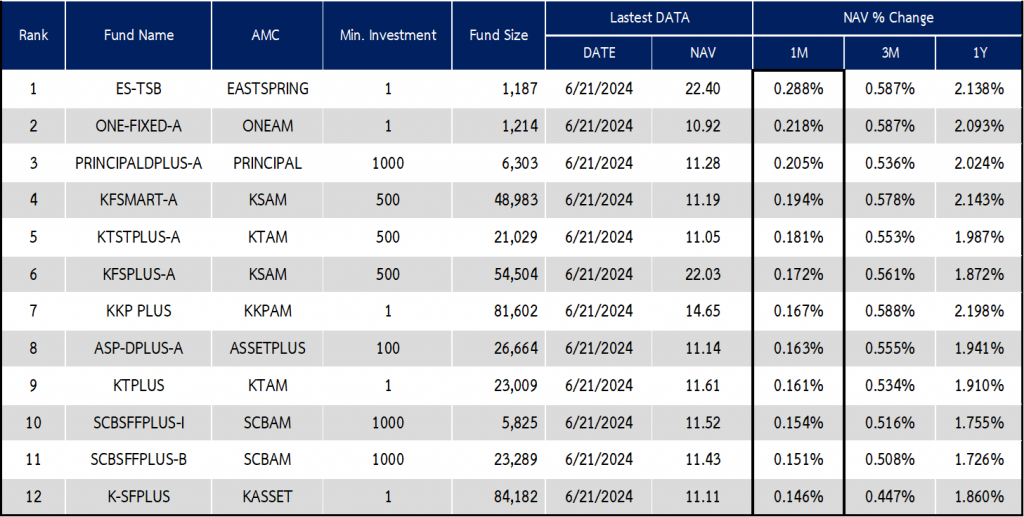

อัปเดทกองทุนพักเงิน

ที่มา: AspenRTD, data as of 23 June 2024

หมายเหตุ: ข้อมูลการจัดอันดับกองทุนเป็นเพียงข้อมูลหนึ่งที่ใช้ประกอบการตัดสินใจลงทุน ผู้ลงทุนควรศึกษารายละเอียดก่อนตัดสินใจลงทุน

โดยรายละเอียดกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับวัตถุประสงค์การลงทุนของแต่ละบุคคล โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

อ่านบทความย้อนหลังได้ที่

https://wealthcertified.co.th/wcia-weekly-highlight-17-june-2024

https://wealthcertified.co.th/wcia-monthly-insight-june-2024/