บทความการลงทุนประจำสัปดาห์ระหว่างวันที่ 23 – 26 กรกฎาคม 2567

นายไบเดน ถอนตัวชิงเก้าอี้ประธานาธิบดีสหรัฐ ประชุม Third Plenum จีนไม่ได้สร้างเซอร์ไพร์สตลาด ECB มีมติคงอัตราดอกเบี้ยที่ระดับ 3.75% ตามคาด กำไรไตรมาส 2/24 ของ ASML และ TSMC ดีกว่าคาดและอัปเดทข้อมูลเศรษฐกิจสำคัญอื่นๆ

Executive Summary

- เรามองว่าตลาดหุ้นโลกในสัปดาห์นี้จะเผชิญกับความผันผวนจากปัจจัยการเมืองสหรัฐและมาตรการการค้าที่หลายประเทศอาจจะนำมาใช้เป็นกลยุทธ์ แต่คาดว่ากำไรไตรมาส 2 ของบริษัทจดทะเบียนสหรัฐยังออกมาเติบโตเป็นที่น่าพอใจ ซึ่งจะช่วยพยุงตลาดหุ้น ทั้งนี้ภาพระยะ 6-12 เดือนข้างหน้า เรามองว่าตลาดหุ้นทั่วโลกยังเป็นขาขึ้น จากปัจจัยหนุนกำไรของบริษัทจดทะเบียนที่ดีขึ้น และแนวโน้มการปรับลดอัตราดอกเบี้ยของธนาคารกลางทั่วโลก แต่หลังจากนี้ตลาดจะมีความผันผวนและปัจจัยระยะสั้นรบกวนตลาดมากขึ้น (low visibility and uncertainty) ทั้งนี้เราแนะนำในช่วงที่ตลาดหุ้นย่อตัวเป็นจังหวะเข้าลงทุน

- Special Headlines:

นายไบเดน ถอนตัวชิงเก้าอี้ประธานาธิบดีสหรัฐ

ประชุม Third Plenum จีนไม่ได้สร้างเซอร์ไพร์สตลาด

ECB มีมติคงอัตราดอกเบี้ยที่ระดับ 3.75% ตามคาด

กำไรไตรมาส 2/24 ของ ASML และ TSMC ดีกว่าคาด - มุมมอง: เราแนะนำกระจายการลงทุนท่ามกลางตลาดที่ยังคงผันผวน จากปัจจัยกดดันหลายส่วน โดยเน้นลงทุนหุ้นขนาดใหญ่สหรัฐในกลุ่ม value และ quality growth ที่มีฐานะการเงินแข็งแกร่งและมีรายได้สม่ำเสมอ อย่าง หุ้นกลุ่ม technology healthcare และ Industrial เป็นต้น และเรามองว่าตลาดหุ้น Asia ex. Japan และเวียดนามในช่วงนี้เป็นโอกาสน่าลงทุนสำหรับการลงทุนระยะกลางถึงยาว เนื่องจาก valuation ของตลาดอยู่ในระดับที่ค่อนข้างถูก ขณะที่กำไรบริษัทจดทะเบียนมีการเติบโตในระดับที่สูงตามปัจจัยพื้นฐาน

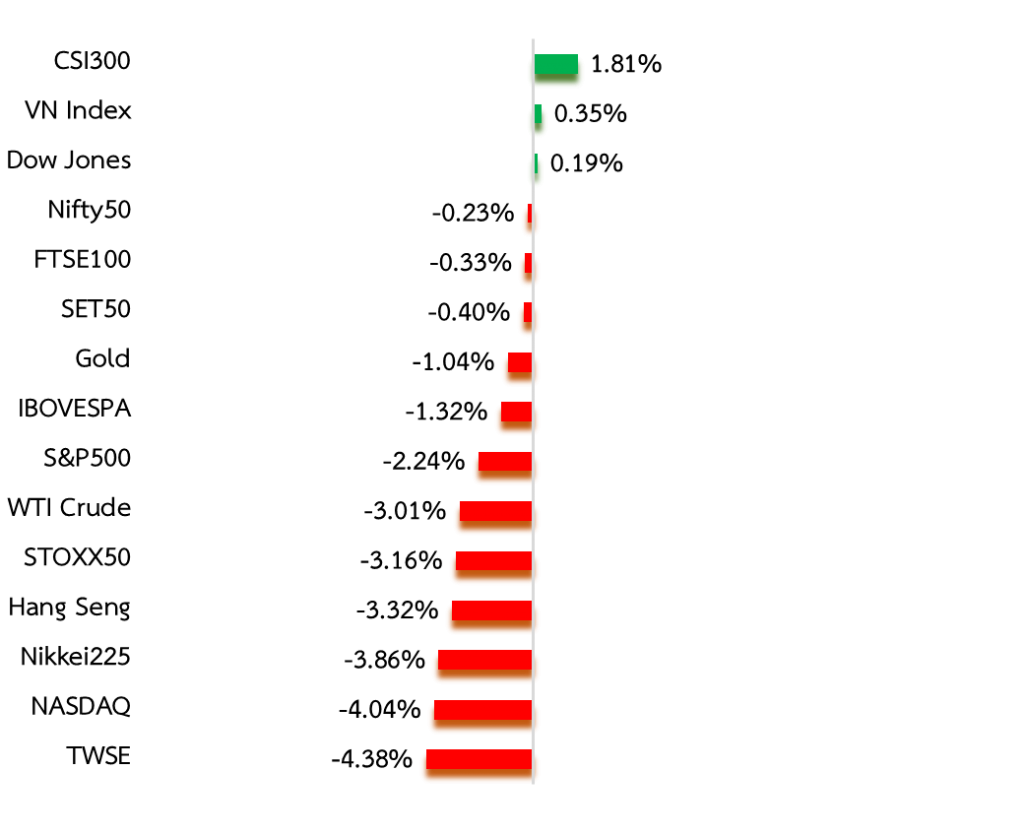

Weekly Asset Total Return

ที่มา: Koyfin.com data as of 21 July 2024

นายไบเดน ถอนตัวชิงเก้าอี้ประธานาธิบดีสหรัฐ

- นายโจ ไบเดน ประธานาธิบดีสหรัฐฯ ประกาศถอนตัว ไม่ลงชิงตำแหน่งสมัยที่ 2 ในการเลือกตั้งประธานาธิบดีสหรัฐฯ ที่จะถึงในอีก 4 เดือนข้างหน้า และประกาศที่จะสนับสนุนให้นางคามาลา แฮร์ริส รองประธานาธิบดีสหรัฐฯ เป็นผู้ถูกเสนอชื่อให้ชิงตำแหน่งในนามพรรคเดโมแครตแทนเขา

- นางแฮร์ริส ได้รับการหนุนหลังจากคนใหญ่คนโตในพรรคเพิ่มขึ้นเรื่อยๆ และดูเหมือนว่านักการเมืองดาวรุ่งหลายคนไม่ออกตัวลงแข่งกับแฮร์ริสและออกโรงสนับสนุนแทน ซึ่งล่าสุดทีมหาเสียงของเธอกวาดเงินบริจาคได้มากกว่า 80 ล้านดอลลาร์ภายในวันเดียว อย่างไรก็ตามนางแฮร์ริสยังไม่ถือว่าเป็นตัวแทนพรรคเดโมแครตชิงเก้าอี้ประธานาธิบดีสหรัฐฯ อย่างเป็นทางการ จนกว่าจะผ่านพ้นการประชุมใหญ่พรรคเดโมแครตในเดือนส.ค.

- ทั้งนี้นางแฮร์ริสมีแนวทางและนโยบายใกล้เคียงกับรัฐบาลไบเดนในทางเศรษฐกิจและสังคม เช่น กฎหมายโครงสร้างพื้นฐาน การเข้าเมือง การปกป้องสิทธิในการทำแท้ง และการต่างประเทศ เช่น การสนับสนุนอิสราเอล

ประชุม Third Plenum จีนไม่ได้สร้างเซอร์ไพร์สตลาด

- ผลการประชุม Third Plenum ของจีน โดยภาพรวมไม่มีมาตรการระยะสั้นขนาดใหญ่ในระยะข้างหน้านี้ และไม่ได้ช่วยหนุนตลาดหุ้นอย่างมีนัยสำคัญ ขณะที่นักลงทุนก็ไม่ได้คาดหวังมากนักต่อการประชุมครั้งนี้ เพราะเป็นการวางแผนและปฏิรูปโครงสร้างในระยะยาว

- โดยสาระสำคัญของการประชุมครั้งนี้ ได้แก่ 1. มุ่งการเติบโตอย่างมีคุณภาพและมั่นคง 2. สร้างกลไกเพื่อรองรับนวัตกรรม การศึกษา เทคโนโลยีและพยายามที่จะเร่งการขยายตัวของสังคมเมืองที่ทันสมัย พร้อมกับการฟื้นคืนของชนบท 3. ป้องกันและควบคุมความเสี่ยงหลักของภาคเศรษฐกิจ เช่น ภาคอสังหาฯ สถาบันการเงินขนาดกลาง-เล็ก และภาระหนี้ของหน่วยงานราชการท้องถิ่น

- ด้านธนาคารกลางจีนประกาศลดอัตราดอกเบี้ย สวนทางกับที่ตลาดคาดการณ์ โดยลดดอกเบี้ย reverse repos ประเภท 7 วันลงสู่ระดับ 1.7% จาก 1.8% ลดอัตราดอกเบี้ยเงินกู้ลูกค้าชั้นดี (LPR) ประเภท 1 ปีลงสู่ระดับ 3.35% จาก 3.45% และลดอัตราดอกเบี้ย LPR ประเภท 5 ปีลงสู่ระดับ 3.85% จากระดับ 3.95% แม้จะเป็นการปรับลดดอกเบี้ยเพียงเล็กน้อย แต่ก็สะท้อนถึงความตั้งใจของทางการจีนที่จะหนุนให้เศรษฐกิจขยายตัวได้ต่อไป ทั้งนี้ตลาดคาดหวังไปทางนโยบายการคลังที่จะใช้กระตุ้นเศรษฐกิจมากกว่า

ECB มีมติคงอัตราดอกเบี้ยที่ระดับ 3.75% ตามคาด

- ธนาคารกลางยุโรป (ECB) มีมติคงอัตราดอกเบี้ยนโยบายในการประชุมเดือนก.ค. ซึ่งเป็นดอกเบี้ยเงินฝากที่ระดับ 3.75% หลังจากปรับลด 0.25% ในเดือนที่ผ่านมา และคงอัตราดอกเบี้ยเงินกู้ที่ระดับ 4.50% ส่วนอัตราดอกเบี้ยรีไฟแนนซ์อยู่ที่ระดับ 4.25% ที่ระดับ 3.75% ตามที่ตลาดคาดการณ์

- ด้านนางคริสติน ลาการ์ด ประธาน ECB ระบุว่า ECB ไม่ได้กำหนดเป้าหมายที่แน่นอนต่อการปรับลดอัตราดอกเบี้ยของปีนี้ และผลของการประชุมเดือนก.ย. ขึ้นอยู่กับตัวเลขเศรษฐกิจหลังจากนี้ นอกจากนี้ยังต้องติดตามผลกระทบจากการเลือกตั้งของสหรัฐและยุโรป นโยบายการค้า หนี้สาธารณะ เงินเฟ้อและปัญหาภูมิรัฐศาสตร์

- ด้านบรรดานักวิเคราะห์มองว่า ECB เผชิญกับความท้าทายในการประเมินความเสี่ยงของการดำเนินนโยบายหลังจากนี้ เนื่องจากตลาดแรงงานในทั้งสองภูมิภาคยังคงแข็งแกร่งและการคงอัตราดอกเบี้ยในระดับที่สูงเป็นเวลานาน อาจจะไม่ส่งผลดีต่อเศรษฐกิจยูโรโซน

กำไรไตรมาส 2/24 ของ ASML และ TSMC ดีกว่าคาด

- บริษัท ASML ซึ่งเป็นบริษัทผลิตอุปกรณ์การผลิตชิปชั้นนำของเนเธอร์แลนด์ รายงานผลประกอบการไตรมาส 2/2024 ดีกว่าที่ตลาดคาดการณ์ โดย:

– รายได้สุทธิ 5.7 พันล้านยูโร (ลดลง 9.5%YoY) และกำไรสุทธิ 1.58 พันล้านยูโร (ลดลง 18.7%YoY)

– ยอดคำสั่งซื้อในไตรมาส 2 เพิ่มขึ้น 24%YoY ซึ่งเป็นตัวเลขที่ตลาดให้ความสำคัญเพื่อประเมินแนวโน้มรายได้ธุรกิจ

– ASML ยังคงมุมมองบวกต่อแนวโน้มของธุรกิจและอุตสาหกรรมทั้งปี 2024 ไปจนถึง 2025 และคาดว่ารายได้ไตรมาส 3 ที่ 6.7-7.3 พันล้านยูโร ขณะที่ตลาดคาดว่าจะอยู่ที่ 7.6 พันล้านยูโร

– ปัจจัยกดดันในระยะข้างหน้ายังคงเป็นมาตรการของสหรัฐในการกีดกันจีนเข้าถึงเทคโนโลยีขั้นสูง และการควบคุมการส่งออกเซมิคอนดักเตอร์และอุปกรณ์เทคโนโลยีไปยังจีนซึ่ง ASML มีสัดส่วนรายได้จากจีนสูงถึง 49% ของรายได้ทั้งหมด - บริษัท TSMC ผู้ผลิตชิปยักษ์ใหญ่ของไต้หวันปรับเพิ่มประมาณการณ์รายได้ทั้งปี 2024 หลังผลประกอบการไตรมาส 2 ดีกว่าตลาดคาดการณ์ สะท้อนความเชื่อมั่นแนวโน้มการใช้จ่ายเพื่อพัฒนาปัญญาประดิษฐ์ (AI) ทั่วโลกที่ยังคงเติบโตอย่างต่อเนื่อง

– รายได้สุทธิ 20.82 พันล้านดอลลาร์ (เพิ่มขึ้น 40%YoY) และกำไรสุทธิ 7.6 พันล้านดอลลาร์ (เพิ่มขึ้น 36%YoY)

– บริษัทมีมุมมองบวกในช่วงที่เหลือของปี จากปัจจัยหนุนด้านการลงทุน AI ของบรรดาบริษัทเทคฯ ยักษ์ใหญ่และไอโฟนรุ่นใหม่ของ Apple และคาดการณ์รายได้ไตรมาส 3 จะเพิ่มขึ้น 30%YoY

– ปัจจัยท้าทายได้แก่ นโยบายการค้าของประเทศต่างๆ และการแข่งขันในอุตสาหกรรมที่มากขึ้น

Weekly Recap

US

- กองทุนการเงินระหว่างประเทศ (IMF) ระบุ ธนาคารกลางสหรัฐ (เฟด) ไม่ควรลดอัตราดอกเบี้ยจนกว่าจะถึงปลายปี 2024 เพื่อความมั่นใจว่าเงินเฟ้อจะไม่กลับมาเพิ่มสูงขึ้น และตลาดแรงงานยังคงแข็งแกร่ง ขณะเดียวกันรัฐบาลจำเป็นต้องขึ้นภาษีเพื่อชะลอการเติบโตของหนี้สาธารณะ

- สหรัฐเผยตัวเลขผู้ขอสวัสดิการว่างงานสูงกว่าคาด โดยเพิ่มขึ้น 20,000 ราย สู่ระดับ 243,000 รายในสัปดาห์ที่แล้ว ซึ่งเป็นระดับสูงสุดในรอบ 1 ปี และสูงกว่าตลาดที่ระดับ 229,000 ราย ขณะที่ดัชนีชี้นำเศรษฐกิจ Leading Economic Index (LEI) ปรับตัวลง 0.2% ในเดือนมิ.ย. ดีกว่าตลาดคาดว่าจะลดลง 0.3%

- เฟด สาขาฟิลาเดลเฟียเผย ดัชนีภาคการผลิตสูงกว่าคาดในเดือนก.ค. โดยเพิ่มขึ้น 13 จุด สู่ระดับ +13.9 และสูงกว่าตลาดคาดการณ์ที่ระดับ +2.9 และบ่งชี้ว่า ภาคการผลิตสหรัฐยังขยายตัว จากยอดคำสั่งซื้อสินค้าและกิจกรรมทางเศรษฐกิจที่แข็งแกร่ง

- สหรัฐเผยตัวเลขเริ่มต้นสร้างบ้านในเดือนมิ.ย. สูงกว่าคาดเล็กน้อย โดยเพิ่มขึ้น 3%MoM สู่ระดับ 1.353 ล้านยูนิต แต่ลดลง 4.4%YoY ส่วนการอนุญาตก่อสร้างบ้านเพิ่มขึ้น 3.4%MoM

Europe

- สำนักงานสถิติแห่งชาติอังกฤษเผยว่า ยอดขายปลีกอังกฤษเดือนมิ.ย. ลดลง 1.2%MoM จากที่เพิ่มึ้น 2.9%MoM ในเดือนพ.ค. และแย่กว่าที่ตลาดคาดการณ์ จากผลกระทบของเงินเฟ้อและความเชื่อมั่นผู้บริโภค ด้านตลาดคาดว่าธนาคารกลางอังกฤษ (BoE) จะไม่ปรับลดอัตราดอกเบี้ยในการประชุมเดือนส.ค.

- อัตราเงินเฟ้ออังกฤษเดือนมิ.ย. ทรงตัวที่กรอบเป้าหมาย 2% สูงกว่าคาด ด้านตลาดคาดว่าจะอยู่ที่ 1.9% ด้านเงินเฟ้อภาคบริการ ซึ่งเป็นตัวแปรสำคัญที่ธนาคารกลางอังกฤษ (BOE) จับตาอย่างใกล้ชิด ยังคงอยู่ระดับ 5.7% ส่วนเงินเฟ้อพื้นฐาน ซึ่งไม่นับรวมราคาพลังงาน อาหาร เครื่องดื่มแอลกอฮอล์และยาสูบทรงตัวที่ 3.5% ในเดือนมิ.ย.

- สำนักข่าวรอยเตอร์เผย บรรดาชาติสมาชิกสหภาพยุโรป (EU) เสียงแตกในเรื่องการจัดเก็บภาษีนำเข้ารถยนต์ไฟฟ้า (EV) จากจีนในประเด็นกำหนดอัตราภาษีชั่วคราวไว้ที่ระดับสูงสุดถึง 37.6% โดยชาติสมาชิก EU โหวตหนุนการจัดเก็บภาษีดังกล่าว 12 ประเทศ คัดค้าน 4 ประเทศ และงดออกเสียง 11 ประเทศ และผลโหวตดังกล่าวจะนำไปพิจารณาประกอบการตัดสินใจว่าจะเดินหน้าบังคับใช้หรือไม่

Asia

- กองทุนการเงินระหว่างประเทศ (IMF) ปรับเพิ่มคาดการณ์การขยายตัวของเศรษฐกิจจีนในปี 2024 ขึ้นสู่ระดับ 5% จากตัวเลขคาดการณ์ในเดือนเม.ย. ที่ระดับ 4.6% เพิ่มคาดการณ์การขยายตัวของเศรษฐกิจอินเดียที่ 7% จาก 6.8% และเพิ่มคาดการณ์การขยายตัวของเศรษฐกิจไทยที่ระดับ 2.9% จากระดับ 2.7%

- ธนาคารกลางอินโดนีเซียมีมติคงอัตราดอกเบี้ยนโยบายที่ระดับ 6.25% ตามตลาด จนกว่าสกุลเงินรูเปียห์จะมีเสถียรภาพ พร้อมกับส่งสัญญาณว่า อาจจะเริ่มพิจารณาปรับลดอัตราดอกเบี้ยในไตรมาส 4 ปีนี้ และคาดการณ์การขยายตัวของเศรษฐกิจอินโดนีเซียในปีนี้ที่ระดับ 4.7%-5.5%

- การส่งออกของญี่ปุ่นขยายตัว 7 เดือนติดต่อกัน โดยการส่งออกเดือนมิ.ย. ขยายตัว 5.4%YoY ได้แรงหนุนหลักจากการส่งออกอุปกรณ์สำหรับการผลิตชิปและโลหะ แต่ต่ำกว่าตลาดคาดการณ์ไว้ว่าจะเพิ่มขึ้น 7.2% ด้านการนำเข้าเพิ่มขึ้น 3.2%YoY ต่ำกว่าคาด อย่างไรก็ตามญี่ปุ่นกลับมาเกินดุลการค้าจากขาดดุลในเดือนก่อนหน้า

Commodities

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวลดลง อยู่ระดับ 78 ดอลลาร์ต่อบาร์เรล ขณะที่นักลงทุนกำลังประเมินปัจจัยทั้งบวกและลบต่ออุปสงค์น้ำมัน จากความเชื่อมั่นของผู้บริโภคสหรัฐที่อ่อนแอ สต็อกน้ำมันทั่วโลกที่เพิ่มขึ้น และโอกาสที่เฟดลดดอกเบี้ยในปีนี้ และถูกกดดันจากความไม่แน่นอนทางการเมืองสหรัฐ ซึ่งมีความเกี่ยวกับนโยบายพลังงาน

- ราคาทองคำปรับตัวลดลง 2,400 ดอลลาร์สหรัฐต่อออนซ์ ถูกกดดันจากนักลงทุนขายทำกำไร หลังจากสัญญาซื้อขายทองคำปรับตัวขึ้นแตะระดับสูงสุดเป็นประวัติการณ์ และช่วงท้ายสัปดาห์ถูกกดดันจากการแข็งค่าของเงินดอลลาร์ อย่างไรก็ตาม Citi คาดการณ์ว่า ราคาทองคำมีแนวโน้มเพิ่มขึ้นแตะระดับ 2,700-3,000 ดอลลาร์ในช่วง 6-12 เดือนข้างหน้า

- เงินบาททรงตัวระดับ 36.2 บาทต่อดอลลาร์สหรัฐ โดยช่วงต้นสัปดาห์ ทำระดับแข็งค่าสุดในรอบ 4 เดือน หลังตลาดมั่นใจว่าเฟดจะพิจารณาปรับลดดอกเบี้ย ทำให้มีแรงขายดอลลาร์ออกมา และมี fund flow ไหลเข้าตลาดพันธบัตรไทย อย่างไรก็ตามช่วงท้ายสัปดาห์เงินดอลลาร์แข็งค่า จากประเด็นการเมืองสหรัฐ หลังนายไบเดนถอนตัวชิงตำแหน่งประธานาธิบดีสหรัฐ

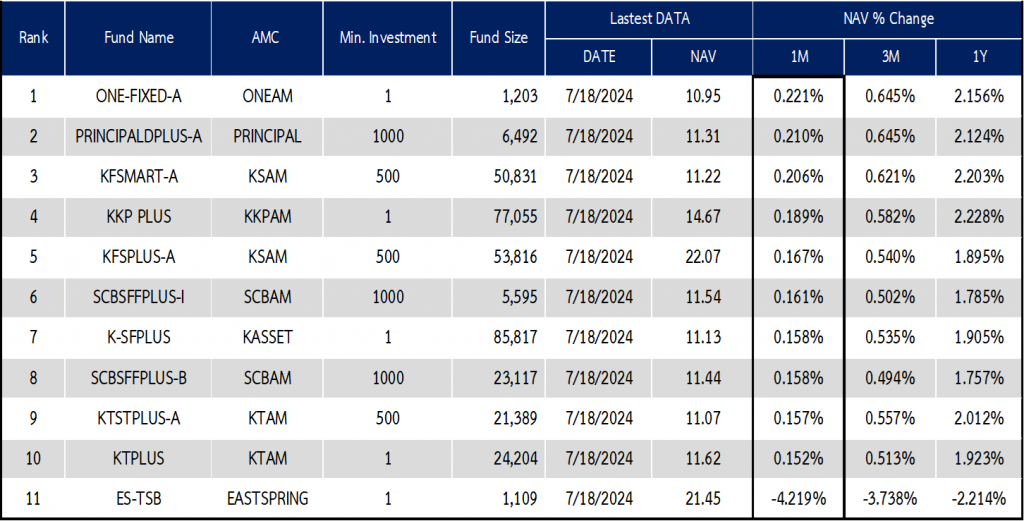

อัปเดทกองทุนพักเงิน

ที่มา: AspenRTD, data as of 19 July 2024

หมายเหตุ: ข้อมูลการจัดอันดับกองทุนเป็นเพียงข้อมูลหนึ่งที่ใช้ประกอบการตัดสินใจลงทุน ผู้ลงทุนควรศึกษารายละเอียดก่อนตัดสินใจลงทุน

โดยรายละเอียดกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับวัตถุประสงค์การลงทุนของแต่ละบุคคล โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน