บทความการลงทุนประจำเดือนพฤษภาคม 2567

GDP สหรัฐไตรมาส 1/67 ต่ำกว่าคาด อัปเดทงบรายไตรมาสของบริษัทใน S&P 500 ออกมาดีกว่าคาด กำไรธุรกิจภาคอุตสาหกรรมจีนเดือน มี.ค. ลดลง สะท้อนส่งออกจีนยังไม่ฟื้นและอัปเดทตัวเลขเศรษฐกิจสำคัญอื่นๆ

Executive Summary

- ตลาดหุ้นทั่วโลกเดือน เม.ย. ปรับตัวลดลง จากความกังวลว่าเฟดอาจจะตรึงอัตราดอกเบี้ยระดับสูงเป็นเวลานานกว่าที่คาด เพราะยังไม่มั่นใจต่อแนวโน้มการชะลอตัวของเงินเฟ้อ สะท้อนจากบอนด์ยีลด์สหรัฐอายุ 10 ปีที่ปรับตัวเพิ่มขึ้นทำระดับสูงสุดแตะ 4.7% และถูกกดดันจากหุ้นที่เกี่ยวกับชิป จากความกังวลต่อแนวโน้มผลประกอบการของอุตสาหกรรมที่อาจชะลอตัว นอกจากนี้ตลาดถูกปัจจัยกดดันจากสถานการณ์ตึงเครียดในตะวันออกกลาง เรายังคงมีมุมมองเชิงบวกต่อตลาดหุ้นทั้งปี แนะนำเข้าลงทุนและสะสมเพิ่มได้ในช่วงที่ตลาดหุ้นย่อตัวและให้นักลงทุนติดตามงบกำไรไตรมาส 1/67 ของบริษัทจดทะเบียน ซึ่งเป็นปัจจัยชี้นำทิศทางตลาดหุ้นและส่งผลต่อ sentiment การลงทุนในช่วงครึ่งปีหลัง

- Special Headlines:

GDP สหรัฐไตรมาส 1/67 ต่ำกว่าคาด

อัปเดทงบรายไตรมาสของบริษัทใน S&P 500 ออกมาดีกว่าคาด

กำไรธุรกิจภาคอุตสาหกรรมจีนเดือน มี.ค. ลดลง สะท้อนส่งออกจีนยังไม่ฟื้น - มุมมอง: เราแนะนำกระจายการลงทุนท่ามกลางตลาดที่ยังคงผันผวน จากปัจจัยกดดันหลายส่วน โดยเน้นลงทุนหุ้นขนาดใหญ่สหรัฐในกลุ่ม value และ quality growth ที่มีฐานะการเงินแข็งแกร่งและมีรายได้สม่ำเสมอ อย่าง หุ้นกลุ่ม health care technology และ Industrial เป็นต้น และเรามองว่าตลาดหุ้น Asia ex. Japan และเวียดนามในช่วงนี้เป็นโอกาสน่าลงทุนสำหรับการลงทุนระยะกลางถึงยาว เนื่องจาก valuation ของตลาดอยู่ในระดับที่ค่อนข้างถูก ขณะที่กำไรบริษัทจดทะเบียนมีการเติบโตในระดับที่สูงตามปัจจัยพื้นฐาน

GDP สหรัฐไตรมาส 1/67 ต่ำกว่าคาด

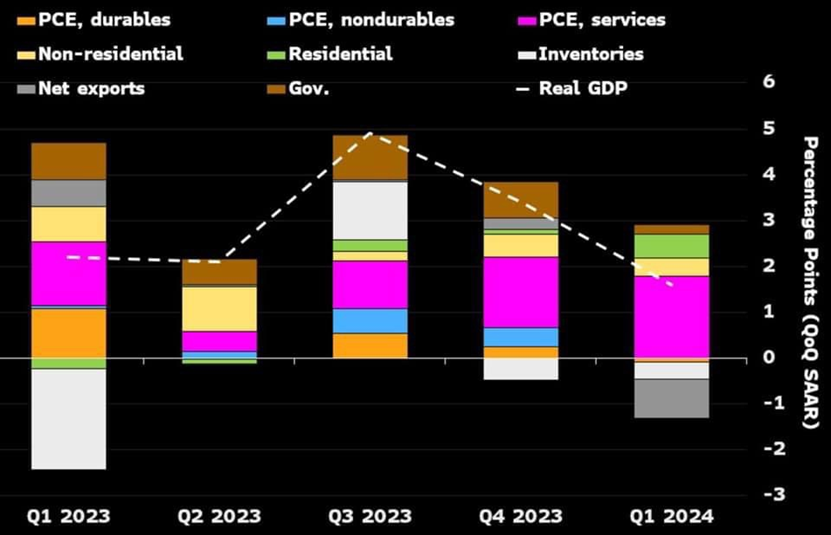

- ตัวเลขผลิตภัณฑ์มวลรวมภายในประเทศ หรือ GDP ของสหรัฐในไตรมาส 1/67 ขยายตัว 1.6%QoQ ต่ำกว่าที่ตลาดคาดว่าจะขยายตัวระดับ 2.5%QoQ ปัจจัยหลักมาจากยอดสินค้าคงคลังที่ติดลบ ซึ่งหมายความว่า ธุรกิจต่างๆ ต้องนำสินค้าในคลังออกมาขาย และยอดคาดดุลการค้าสุทธิของสหรัฐเพิ่มขึ้น ชี้ให้เห็นว่าสหรัฐมีการนำเข้าสินค้าเพิ่มขึ้น สะท้อนถึงการบริโภคของประเทศที่มีสัดส่วน 2 ใน 3 ของเศรษฐกิจโดยรวมยังคงแข็งแกร่งและขยายตัว 2.5%QoQ โดยเฉพาะฝั่งภาคการบริการ นอกจากนี้การลงทุนทั้งภาครัฐและเอกชนยังคงเติบโต โดยฝั่งภาครัฐมีการจ้างงานเพิ่มขึ้น 3.4%YoY มากที่สุดนับตั้งแต่ปี 63 และการลงทุนในที่อยู่อาศัยโตราว 14%YoY มากที่สุดในรอบกว่า 3 ปี

- ด้านตัวเลข PCE ซึ่งเป็นตัววัดเงินเฟ้อที่เฟดให้ความสำคัญปรับตัวเพิ่มขึ้น 3.4%YoY มากที่สุดในปีนี้และมากกว่าที่ตลาดคาดการณ์ ส่วนดัชนี Core PCE เพิ่มขึ้น 3.7%YoY หลังจากรายงานดังกล่าวบอนด์ยีลด์สหรัฐอายุ 10 ปีได้ปรับตัวเพิ่มขึ้นและกดดันต่อตลาดหุ้นสหรัฐ สะท้อนให้เห็นว่า นักลงทุนมีมุมมองต่อเศรษฐกิจสหรัฐยังคงแข็งแกร่งและเงินเฟ้อยังอยู่ระดับที่สูง ซึ่งอาจทำให้เฟดเลื่อนการเริ่มปรับลดอัตราดอกเบี้ยออกไปจนถึงไตรมาส 3-4 ของปีนี้

ที่มา: Bloomberg

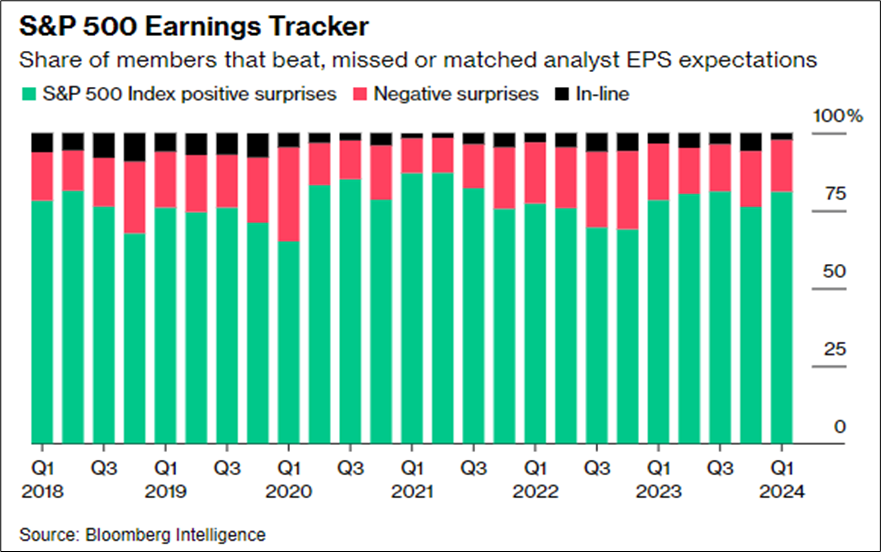

อัปเดทงบรายไตรมาสของบริษัทใน S&P 500 ออกมาดีกว่าคาด

- บริษัทในดัชนี S&P 500 เกือบ 50% ได้รายงานงบรายไตรมาสออกมาแล้ว ซึ่งราว 80% ดีกว่าที่ตลาดคาดการณ์ แม้ว่าตลาดมีความกังวลต่อหลายปัจจัยที่กดดันต่อเศรษฐกิจมหภาค ด้านนักวิเคราะห์ยังคงคาดการณ์กำไรรายไตรมาสในกลุ่ม communication services และ technology เติบโตอย่างโดดเด่น ขณะที่กลุ่ม energy และ materials คาดว่าจะเติบโตน้อยที่สุด

- Microsoft รายได้รวมเพิ่มขึ้น 17%YoY และกำไรเพิ่มขึ้น 20%YoY ดีกว่าที่คาด โดยรายได้ธุรกิจคลาวด์ยังคงเติบโตได้ในระดับดีที่ 31%YoY จากการใช้ AI มาเพิ่มความสามารถในการดำเนินธุรกิจ และธุรกิจเกมจากยอดขาย Xbox ที่เพิ่มขึ้น 62% ผลจากการซื้อ Activision Blizzard

- Alphabet รายได้รวมเพิ่มขึ้น 15%YoY และกำไรเพิ่มขึ้น 57.2%YoY ดีกว่าที่คาด จากการฟื้นตัวของธุรกิจโฆษณาออนไลน์ และธุรกิจ cloud ส่วนหนึ่งได้แรงหนุนจากการลงทุนใน AI และมีการประกาศจ่ายปันผลครั้งแรกและการซื้อหุ้นคืนในวงเงิน 7 หมื่นล้านดอลลาร์

- Meta รายได้รวมเพิ่มขึ้น 27%YoY และกำไรเพิ่มขึ้น 117%YoY ดีกว่าที่คาด รายได้โฆษณาเพิ่มขึ้น 27%YoY จากการนำ AI มาใช้เพื่อเพิ่มประสิทธิผลของผลิตภัณฑ์และเพิ่มจำนวนลูกค้า และมีการควบคุมการใช้จ่ายได้ในระดับดี อย่างก็ไรดีบริษัทเผยว่ายังคงมีแผนการลงทุนขนาดใหญ่ใน AI ซึ่งนักลงทุนกังวลว่าอาจกระทบต่องบการเงินของบริษัทในระยะสั้นอย่างมีนัยสำคัญ

ที่มา: Bloomberg

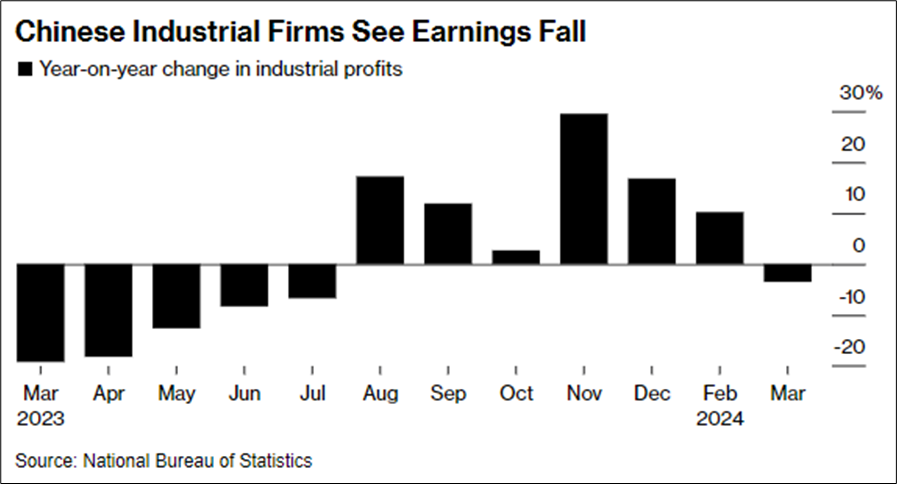

กำไรธุรกิจภาคอุตสาหกรรมจีนเดือน มี.ค. ลดลง สะท้อนส่งออกจีนยังไม่ฟื้น

- สำนักงานสถิติจีนแห่งชาติของจีน รายงานกำไรบริษัทอุตสาหกรรมขนาดใหญ่ในจีนลดลง 3.5%YoY หลังจากขยายตัวในเดือน ม.ค.- ก.พ. และขยายตัวติดต่อกัน 7 เดือน เนื่องจากยอดการส่งออกในเดือน มี.ค. ลดลง ส่วนหนึ่งมาจากประเทศตะวันตกมีมาตรการควบคุมสินค้าจีนเข้มงวดขึ้น โดยเฉพาะอุตสาหกรรม EV และ วัสดุอุตสาหกรรม โดยกล่าวหาว่าจีนมีการผลิตที่เกินความจำเป็นและต้องการทุ่มตลาดด้วยสินค้าราคาถูก รวมถึงแรงกดดันเงินฝืดจากอุปสงค์ในประเทศที่ยังคงซบเซา อย่างไรก็ดีกำไรบริษัทอุตสาหกรรมขนาดใหญ่ของจีนทั้งไตรมาส 1/67 ขยายตัว 4.3%YoY โดย 28 อุตสาหกรรมใน 41 อุตสาหกรรมหลักมีกำไรเพิ่มขึ้น ซึ่งนักลงทุนบางส่วนมองว่าเป็นการฟื้นตัวที่ไม่สมดุลทุกภาคส่วน ทั้งนี้นักวิเคราะห์มองว่า เศรษฐกิจจีนยังคงต้องพึ่งมาตรการของรัฐบาลจีนที่จะหนุนอุปสงค์ในประเทศและฟื้นความเชื่อมั่นของธุรกิจและครัวเรือนไปอีกระยะหนึ่ง

ที่มา: Bloomberg

Monthly Recap

US

- •IMF ปรับเพิ่มคาดการณ์การเติบโตของเศรษฐกิจโลกในปี 67 เป็น 3.2% เพิ่มจากระดับ 3.1% ที่คาดการณ์ไว้ในเดือน ม.ค. ซึ่ง IMF มองว่าเศรษฐกิจโลกก็ยังคงเติบโตได้อย่างแข็งแกร่ง ท่ามกลางสถานการณ์กดดันรอบด้าน เช่น สงครามในตะวันออกกลาง และอัตราดอกเบี้ยในระดับที่สูง และในปีนี้คาดว่าอัตราเงินเฟ้อทั่วไปทั่วโลกจะอยู่ที่ระดับ 5.9% ซึ่งประเทศเศรษฐกิจพัฒนาแล้วจะกลับสู่เป้าหมายเงินเฟ้อได้เร็วกว่าประเทศเศรษฐกิจตลาดเกิดใหม่และประเทศกำลังพัฒนา

- ดัชนี CPI สหรัฐในเดือน มี.ค. เพิ่มขึ้นสูงกว่าที่ตลาดคาด โดยปรับตัวเพิ่มขึ้น 3.5%YoY จากระดับ 3.2% ในเดือน ก.พ. ขณะที่ตลาดคาดว่าจะเพิ่มขึ้น 3.4%YoY ด้านดัชนี Core CPI ซึ่งไม่นับรวมหมวดอาหารและพลังงานปรับตัวเพิ่มขึ้น 3.8%YoY ในเดือน มี.ค. สูงกว่าที่คาดว่าจะเพิ่มขึ้น 3.7%YoY

- การจ้างงานนอกภาคเกษตรเดือน มี.ค. เพิ่มขึ้น 3.03 แสนตำแหน่ง สูงกว่าที่ตลาดคาดว่าจะเพิ่มขึ้น 2.05 แสนตำแหน่ง สาเหตุมาจากการจ้างงานในธุรกิจบริการสุขภาพ การก่อสร้าง และการบริการทั่วไปที่เพิ่มขึ้น ด้านอัตราการว่างงานลดลงสู่ระดับ 3.8% ต่ำกว่าตลาดคาดการณ์ที่ระดับ 3.9% และตัวเลขค่าจ้างรายชั่วโมงโดยเฉลี่ยของแรงงานเดือน มี.ค. เพิ่มขึ้น 4.1%YoY

- สหรัฐเผยยอดค้าปลีกเดือน มี.ค. เพิ่มขึ้นกว่าตลาดคาด โดยปรับตัวเพิ่มขึ้น 0.7%MoM ขณะที่ตลาดคาดว่าจะเพิ่มขึ้น 0.3%MoM บ่งชี้ว่าการบริโภคในสหรัฐยังคงแข็งแกร่ง และส่งสัญญาณว่าเศรษฐกิจสหรัฐไตรมาส 1/67 จะขยายตัวได้ดี ถึงแม้ว่าเศรษฐิจสหรัฐจะเผชิญกับภาวะอัตราดอกเบี้ยที่ระดับสูง

Europe

- ธนาคารกลางยุโรป (ECB) มีมติคงอัตราดอกเบี้ยนโยบาย ซึ่งเป็นอัตราดอกเบี้ยเงินฝากยังคงอยู่ที่ระดับ 4.00% ตามที่ตลาดคาดการณ์ ซึ่งเป็นการตรึงอัตราดอกเบี้ยติดต่อกันเป็นครั้งที่ 5 ด้านอัตราดอกเบี้ยเงินกู้อยู่ที่ระดับ 4.75% ส่วนอัตราดอกเบี้ยรีไฟแนนซ์อยู่ที่ระดับ 4.50% นอกจากนี้ ECB ส่งสัญญาณจะปรับลดอัตราดอกเบี้ย ในเดือน มิ.ย.นี้ แม้ว่าราคาน้ำมันปรับตัวสูงขึ้น เงินยูโรอ่อนค่าลง และเฟดมีแนวโน้มชะลอการลดดอกเบี้ยก็ตาม ซึ่งเรามองว่ามีโอกาสสูงที่ ECB จะเริ่มลดดอกเบี้ยในช่วงกลางปี เนื่องจากภาพรวมของเศรษฐกิจยุโรปไม่ได้แข็งแกร่งเหมือนสหรัฐ ซึ่งการตรึงดอกเบี้ยที่ระดับปัจจุบันนานมากขึ้น อาจทำให้เศรษฐกิจยูโรโซนฟื้นตัวได้ยากมากขึ้น

- สำนักงานสถิติแห่งชาติเยอรมนีเผยว่า ดัชนีราคาผู้ผลิต (PPI) ในเดือน มี.ค. ลดลง 2.9%YoY ซึ่งลดลงน้อยกว่าที่ตลาดคาดการณ์ไว้ หลังจากลดลง 4.1%YoY ในเดือน ก.พ. ขณะเดียวกันศูนย์วิจัยเศรษฐกิจยุโรป (ZEW) รายงาน ดัชนีความเชื่อมั่นทางเศรษฐกิจของยูโรโซนปรับตัวขึ้นสู่ระดับ 43.9 จุดในเดือน เม.ย. จากระดับ 33.5 จุดในเดือน มี.ค. และดีกว่าที่ตลาดคาด

- ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) รวมภาคบริการและการผลิตขั้นสุดท้ายของยูโรโซนในเดือน มี.ค. ปรับตัวขึ้นสู่ระดับ 50.3 จาก 49.2 ในเดือน ก.พ. และดีกว่าตลาดคาดการณ์ที่ระดับ 49.9 อย่างไรก็ดีการฟื้นตัวดังกล่าวได้ปัจจัยหลักมาจากภาคการบริการ ขณะที่ภาคการผลิตยังคงหดตัว บ่งชี้ถึงการฟื้นตัวของแต่ละอุตสาหกรรมที่ไม่สอดคล้องกัน

- สำนักงานสถิติแห่งชาติอังกฤษ (ONS) รายงาน ดัชนีราคาผู้บริโภค (CPI) เดือน มี.ค. เพิ่มขึ้นชะลอตัวลงสู่ระดับ 3.2%YoY จากระดับ 3.4%YoY ในเดือน ก.พ. ถือเป็นระดับต่ำสุดในรอบ 2 ปีครึ่ง แต่สูงกว่าที่ตลาดคาดไว้เล็กน้อย

Asia

- จีนเผย GDP ไตรมาส 1/67 ขยายตัว 5.3%YoY และดีกว่าที่ตลาดคาดว่าจะขยายตัว 4.6%YoY ได้แรงหนุนจากการฟื้นตัวของกิจกรรมภาคการผลิต และสอดคล้องกับเป้าหมายการเติบโต GDP ของรัฐบาลจีนในปีนี้ที่ระดับ 5% อย่างไรก็ดีราคาบ้านใหม่ของจีนเดือน มี.ค. ลดลง 2.2%YoY ซึ่งปรับตัวลงแรงที่สุดในรอบกว่า 8 ปี

- ธนาคารกลางจีน (PBOC) มีมติคงอัตราดอกเบี้ยเงินกู้ลูกค้าชั้นดี (LPR) ทั้งประเภท 1 ปี ซึ่งเป็นอัตราดอกเบี้ยเงินกู้ระยะสั้นที่ระดับ 3.45% และ 5 ปี ซึ่งเป็นอัตราดอกเบี้ยเงินกู้จำนองที่ระดับ 3.95% สอดคล้องกับที่ตลาดคาดการณ์ ขณะเดียวกันค่าเงินหยวนอ่อนค่าลงสู่ระดับ 7.24 หยวนต่อดอลลาร์สหรัฐ ต่ำสุดในรอบ 5 เดือน โดยถูกกดดันจากข่าวอิสราเอลโจมตีอิหร่าน

- ผู้ว่าการธนาคารกลางญี่ปุ่น (BOJ) เผยว่า BOJ มีแนวโน้มที่จะปรับขึ้นอัตราดอกเบี้ยอีก โดยดัชนีราคาผู้บริโภคพื้นฐาน (Core CPI) เดือน มี.ค. ปรับตัวเพิ่มขึ้น 2.6%YoY หลังจากเพิ่มขึ้น 2.8% ในเดือน ก.พ. และสอดคล้องกับที่ตลาคาด

- กนง. มีมติ 5 ต่อ 2 คงดอกเบี้ยนโยบายที่ 2.50% โดยกรรมการส่วนใหญ่เห็นว่า อัตราดอกเบี้ยปัจจุบันอยู่ในระดับที่สอดคล้องกับการรักษาเสถียรภาพเศรษฐกิจและการเงิน และนโยบายการเงินมีประสิทธิผลจำกัดในการแก้ปัญหาเชิงโครงสร้าง ขณะที่กรรมการ 2 เสียงเห็นว่าควรปรับลดอัตราดอกเบี้ยลง 0.25%

Commodities

- ราคาน้ำมันดิบเวสต์เท็กซัส (WTI) ปรับตัวขึ้นที่ระดับ 84 ดอลลาร์ต่อบาร์เรล โดยมีทั้งปัจจัยบวกและลบส่งผลต่อทิศทางราคาน้ำมัน ด้านปัจจัยหนุนมาจากสถานการณ์ตึงเครียดในตะวันออกกลางก่อนหน้านี้ที่มีการโจมตีตอบโต้กันระหว่างอิสราเอลและอิหร่าน และอาจขยายวงกว้างออกไปทั่วภูมิภาค ขณะเดียวกันราคาน้ำมันถูกกดดันจากรายงานสต็อกน้ำมันดิบของสหรัฐที่มากกว่าตลาดคาดการณ์

- ราคาทองคำปรับตัวเพิ่มขึ้นที่ระดับ 2,337 ดอลลาร์สหรัฐต่อออนซ์ ท่ามกลางสถานการณ์ตึงเครียดในตะวันออกกลางและอุปสงค์ที่แข็งแกร่งจากธนาคารกลางทั่วโลก ขณะเดียวกันได้แรงหนุนจากโบรกเกอร์ต่างๆ มีมุมมองเชิงบวกต่อราคาทองคำและปรับเพิ่มราคาเป้าหมายที่ 2,700 – 3,000 ดอลลาร์/ออนซ์

- ค่าเงินบาทยังอ่อนค่าบริเวณ 37 บาทต่อดอลลาร์สหรัฐ เนื่องจากดอลลาร์แข็งค่า หลังบอนด์ยีลด์สหรัฐปรับตัวเพิ่มขึ้น จากการคาดการณ์ว่าเฟดจะตรึงอัตราดอกเบี้ยสหรัฐในที่ระดับสูงนานออกไป และจากความกังวลสงครามในตะวันออกกลาง กดดันให้ค่าเงินของประเทศตลาดเกิดใหม่อ่อนค่าลง

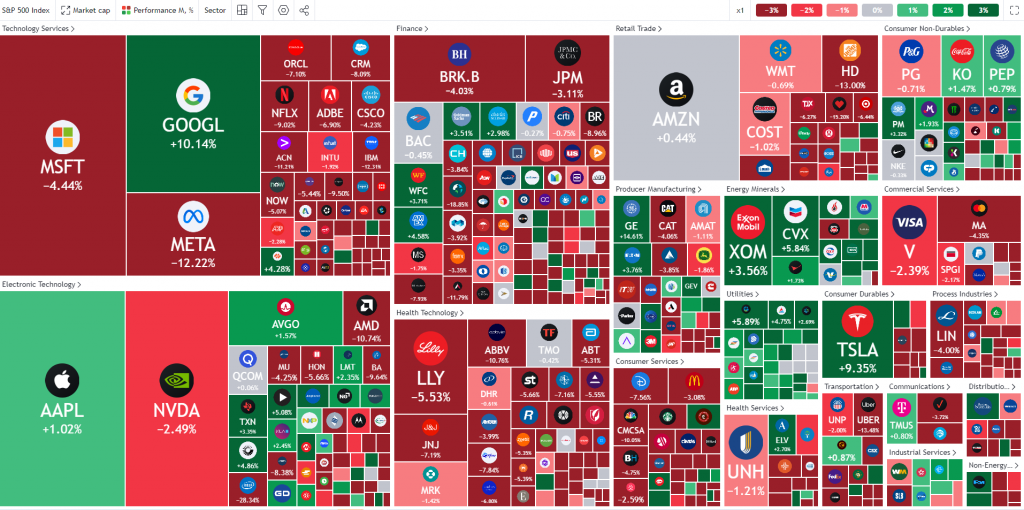

ความเคลื่อนไหวของหุ้นสหรัฐในรอบ 1 เดือนที่ผ่านมา

ที่มา: Tradingview.com as of 29 April 2024

จัดอันดับกองทุนพักเงิน

ที่มา: AspenRTD, data as of 26 Apr 2024

หมายเหตุ: ข้อมูลการจัดอันดับกองทุนเป็นเพียงข้อมูลหนึ่งที่ใช้ประกอบการตัดสินใจลงทุน ผู้ลงทุนควรศึกษารายละเอียดก่อนตัดสินใจลงทุน

โดยรายละเอียดกองทุนที่แนะนำให้กับลูกค้าจะมีความแตกต่างกันในแต่ละบุคคลขึ้นอยู่กับระดับการยอมรับความเสี่ยง ผลตอบแทนคาดหวัง ข้อจำกัดในการลงทุนของแต่ละบุคคล และเรามีการคัดเลือกและวิเคราะห์กองทุนที่เหมาะกับวัตถุประสงค์การลงทุนของแต่ละบุคคล โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

ติดต่อทีมงานฝ่ายที่ปรึกษาการลงทุน เพื่อสอบถามรายละเอียดและคำแนะนำการลงทุนที่เหมาะสมกับท่าน ได้ที่ เบอร์โทรศัพท์ 02-026-6875 หรือ อีเมลล์ investment@wealthcertified.co.th

Wealth Certified Investment Team

นาย พันเลิศ เจริญสวรรค์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

นาย กรวิชญ์ สำเภาสงฆ์ : นักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านตลาดทุน ผู้วางแผนการลงทุน

อ่านบทความย้อนหลังได้ที่

https://wealthcertified.co.th/wcia-weekly-highlight-23-april-2024/

https://wealthcertified.co.th/wcia-monthly-insight-april-2024